Акрон (AKRN)

Производство минеральных удобрений

Итоги 1 п/г 2017: новые рекорды в объемах производства и скромная прибыль

Акрон раскрыл консолидированную финансовую отчетность по МСФО за 1 п/г 2017 г.

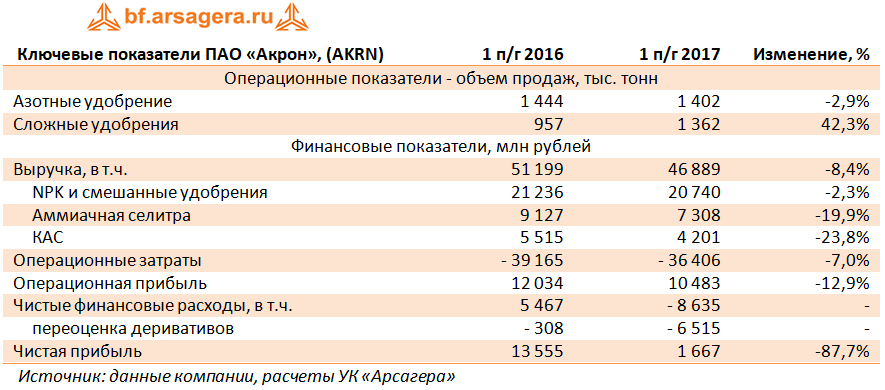

Прежде всего, отметим существенные изменения по линии операционных показателей, зафиксировавшие двузначные темпы роста. В частности, объем производства продукции вырос на 18%, а объем продаж – на 19%. Указанная динамика стала возможна благодаря вводу в строй нового агрегата аммиака, запущенного в 2016 году на промышленной площадке «Акрон» в Великом Новгороде. Помимо этого, на площадке ПАО «Дорогобуж» в 2016 году было проведено техническое перевооружение цехов аммиачной селитры и азофоски. Эти меры помогли нарастить выручку компании в долларовом выражении на 21%. В рублевом выражении общие доходы компании снизились на 8,4% до 46,9 млрд руб. вследствие более слабой конъюнктуры на рынке комплексных удобрений и существенного укрепления рубля.

В разрезе выручки скромное снижение продемонстрировали доходы от продажи комплексных удобрений (-2,3%), составившие 20,7 млрд руб. на фоне резкого роста объемов реализации на 42,3% до 1 362 тыс. тонн и снижения средних цен реализации на 31,4% – до 15,2 тыс. руб. за тонну.

Более серьезное снижение показала выручка от продаж аммиачной селитры (-19,9%), составившая 7,3 млрд руб. на фоне снижения объемов реализации до 686 тыс. тонн (-10,%) и падения средней цены на 10,5% до 10,7 тыс. руб. за тонну.

Выручка от реализации карбамидо-аммиачной смеси сократилась на 23,8%, составив 4,2 млрд руб., при этом объемы реализации уменьшились на 7,3% до 497 тыс. тонн, а средняя цена снизилась на 17,8% до 8,5 тыс. руб. за тонну. Также отметим значительный рост производства сухих смешанных удобрений (с 25 до 285 тонн), связанный с усилением диверсификации производства продукции и адаптацией к меняющимся потребностям рынка.

Операционные затраты компании сократились на 7,0% до 36,4 млрд руб. Себестоимость реализованной продукции выросла на 17% при росте объема продаж на 20%.

Рост себестоимости был ограничен снижением цен на хлористый калий. Коммерческие, общие и административные расходы сократились на 2% до 1,92 млрд руб. Коммерческие, общие и административные расходы сократились на 4%, до 3,6 млрд руб. Снижение показателя произошло в связи со снижением расходов на персонал, заработная плата части которого номинирована в иностранной валюте, в том числе на иностранных предприятиях Группы. Транспортные расходы выросли на 15%, до 7,0 млрд руб. Рост показателя произошел в результате увеличения объема продаж и индексации железнодорожного тарифа в России.

Отрицательное сальдо прочих операционных доходов и расходов составило 865 млн руб. против убытка в прошлом году в размере 2,7 млрд руб. Основной причиной являлись уменьшение нетто-отрицательных курсовых разниц. В итоге операционная прибыль холдинга сократилась почти на 13% до 10,5 млрд руб.

В посегментном разрезе обращает на себя внимание довольно значимое снижение рентабельности по EBITDA компании, составившее 31% по сравнению с 38% за аналогичный период прошлого года. В разрезе производственных площадок «Акрон», «Дорогобуж» и «СЗФК» оперировали с рентабельностью 32%, 26% и 34% соответственно.

По линии финансовых статей отметим «бумажный убыток» в размере 6,5 млрд руб. Данный убыток связан с выбытием опциона колл на долю «Сбербанк Инвестиции» в Талицком калийном проекте, а также переоценкой стоимости оставшихся опционов. По итогам первого полугодия Акрон получил нетто убыток по курсовым разницам от переоценки активов, кредитов и обязательств в размере 235 млн руб. против прибыли в размере 2,4 млрд руб. за аналогичный период прошлого года.

Долговое бремя компании с начала года сократилось на 10,8 млрд руб., составив 68,3 млрд рублей. Такое снижение было вызвано, в первую очередь, переоценкой суммы валютных кредитов, на которые приходится более половины общего долга компании.

Процентные расходы остались на прошлогоднем уровне, составив 2,2 млрд руб.

В итоге чистая прибыль составила 1,7 млрд руб., значительно сократившись за год. Стоит отметить, что прошлогодняя чистая прибыль была поддержана прибылью от реализации инвестиций в размере 5,5 млрд руб., полученной, главным образом, в связи с продажей пакета акций ПАО «Уралкалий».

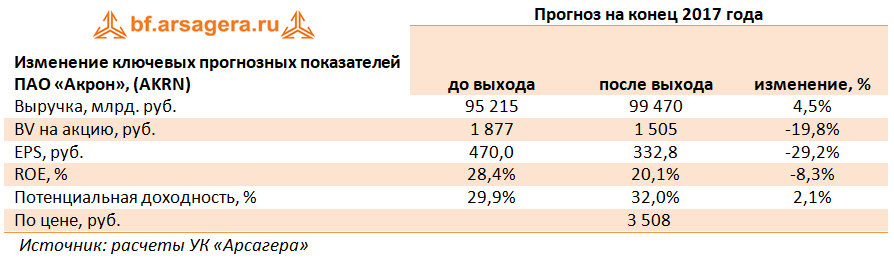

На операционном уровне отчетность Акрона вышла несколько хуже наших ожиданий, прежде всего, за счет более низких цен реализаций комплексных удобрений, а также более высоких транспортных расходов. Помимо этого, мы внесли коррективы в модель с целью отразить «бумажный убыток» от переоценки опционов, а также выплату внуши тельных промежуточных дивидендов (235 рублей на акцию). В итоге потенциальная доходность акций компании не претерпела существенных изменений. Мы надеемся, что последующие кварталы станут более сильными в плане зарабатываемой чистой прибыли.

Введение в строй нового агрегата по производству аммиака позволяет рассчитывать на дальнейшее увеличение производства азотных и сложных удобрений. На данный момент акции компании обращаются с P/BV 2017 2,3 и входят в число наших диверсифицированных портфелей акций.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 37

Артем Абалов

Андрей Валухов

Георгий Докучаев

Артем Абалов

Андрей Петров

Андрей Валухов

Андрей Валухов

Сергей Соловьёв

Дмитрий Попов

Дмитрий Попов

Артем Абалов

Дмитрий Келлер

Артем Абалов

Дмитрий Келлер

Елена Ланцевич

Николай Николаев

Николай Николаев

Елена Ланцевич

Артем Абалов

Николай Николаев

Владислав Сероштан

С. Г.О.

Владислав Сероштан

Дмитрий Посетитель

Артем Абалов

alex 1273

Елена Ланцевич

Татьяна Моисейкина

Елена Ланцевич

Елена Ланцевич

Елена Ланцевич

С. Г.О.

alex 1273

С. Г.О.

Марина Семавина

alex 1273