Акрон раскрыл консолидированную финансовую отчетность по МСФО за 9 месяцев 2017 г.

В отчетном периоде компания продолжила демонстрировать двузначные темпы роста операционных показателей. В частности, объем производства продукции вырос на 16% до 5,44 млн тонн, а объем продаж – на 17% до 5,45 млн тонн. Такие результаты стали возможны благодаря введенному в эксплуатацию в 2016 году агрегату аммиака на площадке в Великом Новгороде и проведенным работам по модернизации основных производств на производственных площадках холдинга.

Помимо этого, на площадке ПАО «Дорогобуж» в 2016 году было проведено техническое перевооружение цехов аммиачной селитры и азофоски. Эти меры помогли нарастить выручку компании в долларовом выражении на 22%. В рублевом выражении общие доходы компании увеличились только на 3,7% до 69,3 млрд руб. вследствие более слабой конъюнктуры на рынке комплексных удобрений и существенного укрепления рубля.

В разрезе выручки скромное снижение продемонстрировали доходы от продажи комплексных удобрений (-2,7%), составившие 31,2 млрд руб. на фоне резкого роста объемов реализации на 35,9% до 2 044 тыс. тонн и снижения средних цен реализации на 26,4% – до 15,3 тыс. руб. за тонну.

Более серьезное снижение показала выручка от продаж аммиачной селитры (-37,1%), составившая 9,7 млрд руб. на фоне снижения объемов реализации до 1 млн тонн (-7,5%) и падения средней цены на 13,4% до 9,6 тыс. руб. за тонну.

Выручка от реализации карбамидо-аммиачной смеси сократилась на 20,5%, составив 5,8 млрд руб., при этом объемы реализации уменьшились на 5,8% до 719 тыс. тонн, а средняя цена снизилась на 15,6% до 8,1 тыс. руб. за тонну.

Итоговый рост выручки был обеспечен увеличением доходов от реализации карбамида до 4,5млрд руб., на фоне роста объемов реализации на 65% до 369 тыс. тонн, и снижения средних цен на 5,6% до 12,2 тыс. руб. за тонну. Также заметное влияние на итоговую выручку оказал рост доходов от реализации аммиака, на фоне роста объемов реализации в 2,7 раз до 405 тыс. тонн и снижения средних цен реализации на 11,3% до 15,2 тыс. руб. за тонну.

Помимо этого отметим значительный рост производства сухих смешанных удобрений (с 33 до 449 тыс. тонн), связанный с усилением диверсификации производства продукции и адаптацией к меняющимся потребностям рынка.

Операционные затраты компании увеличились на 8,9% до 54,5 млрд руб. Себестоимость реализованной продукции выросла на 19% при росте объема продаж на 17%. Наибольшее влияние на рост себестоимости оказало увеличение амортизационных отчислений, произошедшее после пуска агрегата «Аммиак-4» в середине 2016 года. Рост себестоимости был ограничен снижением цен на хлористый калий.

Коммерческие, общие и административные расходы сократились на 12% до 5,1 млрд руб. Снижение показателя произошло в связи со снижением расходов на персонал, заработная плата части которого номинирована в иностранной валюте, в том числе на иностранных предприятиях Группы. Транспортные расходы выросли на 9%, до 10,3 млрд руб. Рост показателя произошел в результате увеличения объема продаж и индексации железнодорожного тарифа в России.

Отрицательное сальдо прочих операционных доходов и расходов составило 1,3 млрд руб. против убытка в прошлом году в размере 3 млрд руб. Основной причиной являлись уменьшение нетто-отрицательных курсовых разниц. В итоге операционная прибыль холдинга сократилась почти на 12% до 14,8 млрд руб.

В посегментном разрезе обращает на себя внимание снижение рентабельности по EBITDA компании, составившее 31% по сравнению с 33% за аналогичный период прошлого года. В разрезе производственных площадок «Акрон», «Дорогобуж» и «СЗФК» оперировали с рентабельностью 31%, 28% и 33% соответственно.

По линии финансовых статей отметим отсутствие «бумажного убытка», связанного с переоценкой опционов. По итогам 9 месяцев 2017 года Акрон получил нетто убыток по курсовым разницам от переоценки активов, кредитов и обязательств в размере 14 млн руб. против прибыли в размере 3,1 млрд руб. за аналогичный период прошлого года.

Долговое бремя компании с начала года сократилось на 8 млрд руб., составив 71,1 млрд рублей. Такое снижение было вызвано, в первую очередь, переоценкой суммы валютных кредитов, на которые приходится более половины общего долга компании.

Процентные расходы остались на прошлогоднем уровне, составив 3,2 млрд руб.

В итоге чистая прибыль составила 9,6 млрд руб., значительно сократившись за год. Стоит отметить, что прошлогодняя чистая прибыль была поддержана прибылью от реализации инвестиций в размере 5,5 млрд руб., полученной, главным образом, в связи с продажей пакета акций ПАО «Уралкалий», прибылью в размере 3,3 млрд руб. от прекращения применения метода долевого участия при учете доли владения в компании Grupa Azoty S.A., а также долей в прибыли Grupa Azoty S.A. в размере 1,5 млрд руб., сформированной за период до прекращения применения метода долевого участия.

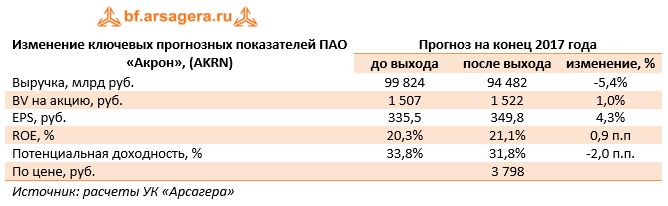

На операционном уровне отчетность Акрона вышла несколько хуже наших ожиданий, прежде всего, за счет более низких цен реализаций комплексных удобрений. Помимо этого, мы внесли коррективы в модель с целью отразить отсутствие значительных «бумажных убытков» от переоценки опционов. В итоге потенциальная доходность акций компании несколько снизилась. Мы надеемся, что последующие кварталы станут более сильными в плане зарабатываемой чистой прибыли.

Введение в строй нового агрегата по производству аммиака позволяет рассчитывать на дальнейшее увеличение производства азотных и сложных удобрений. На данный момент акции компании обращаются с P/BV 2017 - 2,5 и входят в число наших диверсифицированных портфелей акций.

___________________________________________

Да, возможны случаи, когда доходность от курсовой стоимости может быть отрицательной по причине ожидания снижения котировок. Текущая версия модели Акрона это предусматривает, а ожидаемые дивиденды выводят итоговую доходность в положительную зону

Добрый день! Прошу прощения за "детский" вопрос, но я тут вижу, что дивдоход выше потенциальной доходности по акциям. Раньше я все время предполагал что доходность акций это Рост_Курса+Диведенды; я ошибался или в этом случае ожидается падение курса на трехлетнем окне и диведенды его частично парируют?

Докучаев Георгий, 10 июня 2020 в 17:25

Добрый день! Налоговые органы взыскали с Акрона 1,7 млрд. рублей (Дело № А40-341515/19)налога, пеней и штрафов из-за незаконного применения пониженной налоговой ставки при выплате дивидендов структурам господина Кантора. В отчётности Акрона не смог найти упоминания расходов, связанных с указанным фактом. По какой статье отчёта о прибылях и убытках могли пройти связанные с этим фактом расходы? По мнению Арсагеры, если ли основания для привлечения исполнительных органов общества и господина Кантора к ответственности за убытки по статье 71 Закона об АО, статье 53.1 ГК?

Операционные показатели раскрываются холдингом Акрон в специальных пресс-релизах по завершении отчетного периода. Также их можно найти по данной ссылке: http://www.acron.ru/investors/for_analytics/analytis_info/

Добрый день. Где вы берете в отчетности операционные показатели?

Попов Дмитрий, 20 апреля 2016 в 22:25

Сергей, 24 апреля 2016 в 13:08

Уважаемые аналитики. В публикациях прогноза финансовых показателей за 1 кв. 2016 года (файлы .pdf) вы существенно повысили прогнозные показатели операционной деятельности (выручка,ОП, ЧП) в сравнении с текущими данными и данными последнего обзорного поста. С чем связано это повышение? И какие данные актуальны?

Во всяком случае лучше 10% годовых дивидендов МТС (даже если прибыль у МТС и подрастет)

"Акции компании обращаются с P/BV 2015 около 1.7 и не входят в число наших приоритетов". Даже по P/BV 1.7 получается, что есть возможность купить акционерный капитал с доходностью 36,4\1,7 = 21.2 % Это совсем неплохо.

Конечно, лучше. И хотя принципиально это не меняет статус Акрона как кандидата на проведение выкупа собственных акций (тем более, с учетом прогнозных доходов от финансовых вложений), методологически Вы абсолютно правы. Спасибо за сделанные замечания!

Спасибо, за быстрый ответ! Тогда рассуждая логически, не лучше ли использовать "прибыль причитающуюся собственникам компании" в размере 12225 млн.руб. за 2013г., а не всю прибыль в размере 13019 млн.руб.?

Мы еще раз посмотрели отчетность Акрона. Конечно же, Вы абсолютно правы. Мы считаем собственный капитал компании за вычетом неконтролирующей доли, но в случае с Акроном произошел сбой. Спасибо за Ваше внимание к нашим материалам. Справедливости ради замечу, что эмитенты тоже могли бы внести свой вклад в недопущение путаницы, например, отражать эту долю в обязательствах компании как долгосрочную задолженность. В следующий раз будем внимательнее.

При расчете балансовой стоимости акции за 2013 г., Вы используете собственный капитал в размере 79477 млн.руб., но ведь эта цифра включает в себя "неконтролирующую долю капитала" в размере 13231 млн.руб., т.е. грубо говоря капитал не принадлежащий группе Акрон... т.е. логически, балансовая стоимость разве не должна рассчитываться из "капитала причитающегося собственникам компании" 66246 млн.руб. (79477-13231) ?

Здравствуйте, Николай. Дело в том, что на собрание акционеров выносится утверждение отчетности по РСБУ, которая по закону является базой для распределения чистой прибыли, в том числе, объявления дивидендов по результатам отчетного года. В связи с тем, что по РСБУ компанией получен убыток, выплатить дивиденды нельзя. Однако Акрону ничего не мешает выплатить дивиденды из нераспределенной прибыли по результатам прошлых лет и тем самым выполнить положение дивидендной политики о выплате не менее 30% от чистой прибыли компании, определенной по международным стандартам финансовой отчетности (МСФО). Такой проект решения и был предложен Советом директоров по четвертому вопросу повестки дня: о распределении нераспределенной прибыли ОАО «Акрон» по результатам прошлых лет (в том числе выплате (объявлении) дивидендов).

Пришло письмо от акрона, в нем написано про убыток почти 3млрд.руб,и предлагают не платить дивиденды за 2013 год. Откуда убыток, если у них же в отчете была прибыль?

Артем, Елена, спасибо!

Николаев Николай, 17 апреля 2014 в 19:49

Здравствуйте, Николай! Обычно, для целей прогнозирования стабильной чистой прибыли компаний мы исключаем финансовые доходы как носящие разовый характер. Случай с Акроном - исключение из правил. Когда-то при первичном построении моделей нам бросился в глаза такой факт как наличие значительного объема финансовых вложений, доходы по которым в отдельные отчетные периоды были сопоставимы с прибылью от основной деятельности. С тех пор мы чтим компанию с учетом таких доходов. Аналогичный пример - Сургутнефтегаз: вряд ли правильно будет замыкаться там только на прибыли от основной деятельности ,учитывая масштаб и постоянство финансовых доходов. По мере распродажи активов прогнозирование финансовых показателей Акрона сведется к обычному прогнозу чистой прибыли компании. Касательно основной деятельности: в текущем году мы ожидаем умеренного роста объемов производства продукции и постепенного восстановления цен. Дополнительную поддержку окажет и девальвация рубля, что ,учитывая экспортный потенциал Акрона, представляется важным. Среди рисков прогноза отмечу отрицательные курсовые: наш сценарий не предполагает дальнейшего серьезного обесценения российской валюты. Если это произойдет, нам придется внести коррективы в прогноз, но затронет это уже не только Акрон.

Добрый вечер! Вы прогнозируете рост чистой прибыли Акрона в 2014 году на 60%?

Г. Стамин, 8 мая 2013 в 18:30

Прокомментируйте, пожалуйста, ещё предстоящий выкуп Акроном допэмиссии Акронита на почти 3.5 млрд рублей. Это какой-то способ вывода средств из компании?

Посетитель Дмитрий, 22 марта 2013 в 15:52

хочу купить акции акрона но не могу понять какие дивиденды будут в этом году 129руб. или 175руб. не могли бы вы разьеснить . С уважением Дмитрий

С начала 2014 года цены на апатит внутри страны будут привязаны к минимальным экспортным ценам или к ценам на мировом рынке, что по сути означает полную либерализацию рынка. А в 2013 году на рынке будет действовать переходный период, в течение которого цену апатитового концентрата можно определять по формуле (одна из них предлагает сложить 70% цены Марокко и 30% средней цены для отечественных потребителей; вторая учитывает еще и минимальную экспортную цену: 35% от нее нужно прибавить к 35% марокканской цены и 30% внутрирыночной). Все это будет означать рост внутренних цена на концентрат.

Расскажите пожалуйста про либерализацию внутреннего рынка аппатитового концентрата и как это может повлиять на бизнес Акрона?

Отчетность АКРОНа за 2011 год по МСФО показала, что сектор минеральных удобрений по-прежнему сильно недооценен. Из отрасли полностью вышел СИБУР - Михельсон и Тимченко сосредоточились на непосредственной переработке газа. Кемеровский азот оценили в $950 млн., Пермские минудобрения в $650 млн. (+дивиденды). Также норвежская YARA решила продать свои российские активы. Россошанские минудобрения, которые нигде не торгуются, купили братья Ротенберги и Дмитрий Фирташ за $1,3 млрд. Также норвежцы вышли из СП с АКРОНом. К слову эти заводы сами по себе небольшие, с долей рынка 4-5%, однако за них платили довольно существенные деньги. И что очень важно, эти сделки приводят с сокращению количества эмитентов на биржах. Сильвинит (SILV) поглощен Уралкалием (URKA), что привело к появлению голубой фишки. Кирово-Чепецкий ХК (KCHK) окончательно выкуплен Уралхимом. В Кемеровском Азоте (AZKM) и Пермских удобрениях (MINU) неизбежно будут выкуплены 100% акций. Аммофос (AMMO) сливается с Череповецким Азотом (CHEA) в Фосагро-Череповец и не факт, что Фосагро не выкупит в дальнейшем его полностью. На этом фоне очень дешево выглядят АКРОН и его Дорогобуж. Всего 3,3 и 2,5 годовых прибылей, при том, что в компаниях предстоят важные корпоративные события и намечается рост производства. Относительно Уралкалия это просто распродажа. Более того с учетом погашения казначейских акций в мае коэффициент P/E для АКРОНа составит 2,8! Также в мае АКРОН запустит фосфорный рудник и получит в прямое владение 85% Дорогобужа, которого он может и выкупить. Так почему же АКРОН стоит так фантастически дешево как с точки зрения здравого смысла, так и относительно немногочисленных аналогов, которых стало совсем мало?

Всего 3,3 и 2,5 годовых прибылей, при том, что в компаниях предстоят важные корпоративные события и намечается рост производства. Относительно Уралкалия это просто распродажа. Более того с учетом погашения казначейских акций в мае коэффициент P/E для АКРОНа составит 2,8! Также в мае АКРОН запустит фосфорный рудник и получит в прямое владение 85% Дорогобужа, которого он может и выкупить. Так почему же АКРОН стоит так фантастически дешево как с точки зрения здравого смысла, так и относительно немногочисленных аналогов, которых стало совсем мало?

Еще непонятно почему Акрон, с одной стороны, хочет поучаствовать в приватизации Апатита : "Акрон планирует побороться за 20 процентов единственного в РФ производителя апатитового концентрата Апатит, которые государство готовится выставить на торги, сказал Рейтер во вторник председатель совета директоров Акрона Александр Попов. Аукцион по продаже одной пятой Апатита может состояться в апреле, и у другого российского агрохимического холдинга Фосагро также есть на него планы" с другой стороны, "ОАО "Акрон" продало пакет акций ОАО "Апатит" в размере 10,3% третьим лицам за 137 млн 835 тыс. долл. (или 4 млрд 251 млн руб.), говорится в отчете "Акрона" по международным стандартам финансовой отчетности (МСФО) за 2011г. " как-то непоследовательно это выглядит - торгуют акциями как какой-то второсортный брокер =))

Чистая прибыль "Акрона" по МСФО в 2011 году составила 20 328 млн руб. (692 млн долл. США), что в 3,2 раза выше аналогичного показателя за 2010 год - 6 279 млн руб., говорится в пресс-релизе компании. Выручка выросла до 65 431 млн руб. (2 226 млн долл. США), что на 40% выше аналогичного показателя за 2010 год - 46 738 млн руб. Показатель EBITDA* вырос в 2 раза и составил 20 762 млн руб. (706 млн долл. США) по сравнению с результатом за 2010 год - 10 336 млн руб. Уровень рентабельности по EBITDA составил 32% по сравнению с 22% за 2011 год. Чистый долг составил 33 813 млн руб. (1 050 млн долл. США), что на 20% выше показателя на конец 2010 года - 28 256 млн руб. Показатель чистый долг/EBITDA составил 1,6 раз против 2,7 раз годом ранее. Как это соотносится с вашими ожиданиями?

у Арсагеры есть Акрон?

Акционеры "Акрона" приняли решение о реорганизации компании в форме присоединения дочернего предприятия "Гранит" 28 февраля 2012 года, 17:16 Собрание акционеров ОАО "Акрон", проводимое в заочной форме, приняло решение о реорганизации ОАО "Акрон" в форме присоединения к ОАО "Акрон" его дочернего общества, ЗАО "Гранит". Об этом говорится в сообщении компании. В результате реорганизации к ОАО "Акрон" переходят права на 181 490 374 обыкновенные акции и 30 923 495 привилегированных акций ОАО "Дорогобуж" (всего 24,26% от уставного капитала), ранее принадлежавших ЗАО "Гранит". Акционеры приняли решение об уменьшении уставного капитала ОАО "Акрон" путем сокращения общего количества акций. Уставный капитал ОАО "Акрон" будет уменьшен с 238 438 000 до 202 670 000 руб. путем погашения 7 153 600 акций ОАО "Акрон" (15,001% от уставного капитала), ранее принадлежавших ЗАО "Гранит". После завершения реорганизации соответствующие изменения и дополнения будут внесены в устав ОАО "Акрон". Это как то повлияет на фин.показатели?