ЦМТ (WTCM)

Строительство, недвижимость

Итоги 1 п/г 2020 г.: доходы от офисной недвижимости удержали от более глубокого провала финансовых показателей

ЦМТ раскрыл финансовую отчетность по МСФО за 1 п/г 2020 г. В отличие от строительных компаний, где мы традиционно придаем меньшее значение показателям отчетности в целом и ОПУ в частности, показатели отчетности ЦМТ имеют для нас гораздо большее значение. Это объясняется тем, что рыночная стоимость объектов недвижимости находит свое отражение в балансе, а большая масса рентных доходов позволяет не только корректно оценить компанию по данному показателю, но и вносит существенный вклад в прогноз собственного капитала.

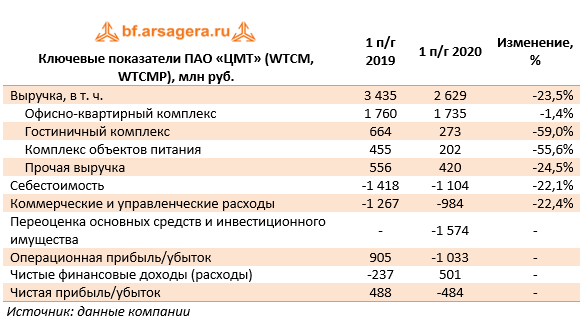

Пандемия COVID-19 и связанное с ней падение спроса на офисные и гостиничные услуги оказали серьезное влияние на доходы компании: общая выручка ЦМТ сократилась на 23,5% до 2,6 млрд руб.

Особняком стоит выручка по главной составляющей доходов – от аренды офисной недвижимости, которая сократилась всего на 1,4% до 1,7 млрд руб. Несмотря на негативные тенденции компании удалось избежать снижения арендных ставок. Объем вакантных площадей по трем офисным зданиям комплекса не превысил 9,69% на конец полугодия и 2,1% в среднем за полугодие, что можно признать достаточно хорошим результатом.

Куда сильнее пострадал гостиничный комплекс ЦМТ, чьи доходы упали на 59,0% до 273 млн руб. вследствие значительного сокращения турпотока. Уровень загрузки гостиниц резко снизился и составил в среднем во втором квартале 22,1% от номеров, предложенных к продаже, когда часть номерного фонда была выведена из коммерческой эксплуатации с целью сокращения расходов (во втором квартале 2019 г. – 80,3%). В 3-м квартале 2020 г. показатель загрузки составил 45,3% по сравнению с 87,1% в третьем квартале 2019 г.

Похожая динамика выручки (-55,6%) наблюдалась и по направлению услуг по организации питания. Значительное падение оборотов, наблюдавшееся уже в феврале-марте, переросло во втором квартале практически в полное прекращение деятельности сегмента (за исключением столовой для работников). Лишь в конце июня текущего года большинство точек питания ЦМТ возобновили свою работу практически в полном объеме.

Драматическое падение доходов зафиксировали услуги по конгрессно-выставочной деятельности (-62,5%, 60,0 млн руб.). Ограничительные меры, введенные на территории Москвы, привели к отмене большей части запланированных мероприятий, а разрешение культурно-зрелищных мероприятий с ограничением по заполняемости залов не было в полной мере воспринято клиентами.

Себестоимость снизилась на 22,1% до 1,1 млрд руб., а коммерческие и управленческие расходы сократились на 22,4% до 984 млн руб. В рамках сокращения расходов была проведена консервация временно неиспользованных зданий и помещений, что позволило сократить эксплуатационные затраты. Помимо этого, были снижены расходы на оплату труда, а также закупки товаров, в т.ч. продуктов питания.

Отдельной строкой в отчетности компания отразила убыток от переоценки инвестиционного имущества в размере 1,5 млрд руб., образовавшийся в ходе проведенного тестирования имущественного комплекса на обесценение.

В итоге операционный убыток компании превысил 1,0 млрд руб. против прибыли годом ранее.

В блоке финансовых статей компания отразила положительные курсовые разницы по валютной части своих финансовых вложений в размере 441,9 млн руб., еще 73,3 млн руб. было получено в качестве процентов по остаткам денежных средств на счетах, общая величина которых составила 6,6 млрд руб.

В итоге чистый убыток ЦМТ составил 484 млн руб.

С учетом значительного замедления деловой активности, вызванного последствиями пандемии COVID-19, мы расцениваем вышедшую отчетность как достаточно неплохую, отмечая, прежде всего, устойчивость арендных доходов в офисном сегменте, а также усилия компании по контролю над расходами. Последнее обстоятельство, учитывая сохраняющиеся ограничения, будет оставаться важным для определения результатов деятельности компании как в текущем, так и в следующем году.

Предполагая различные скорости снятия ранее введенных ограничений, компания ожидает неодинаковых темпов восстановления доходов по своим ключевым сегментам. В частности, в офисном сегменте предполагается сохранение небольшой доли вакантных площадей и ежегодное увеличение арендных ставок в пределах 5%.

Восстановление объемов загрузки номерного фонда в гостиничном сегменте ожидается к 2023 г. Восстановление доходов до уровня 2019 г. ожидается: по комплексу объектов питания и конгресс-центру – в 2023 г., паркингам – в 2021 г.

Применительно к следующему году ЦМТ получить совокупные доходы на уровне 5,7-5,8 млрд руб., а также чистые потоки от операционной деятельности - 800-900 млн руб.

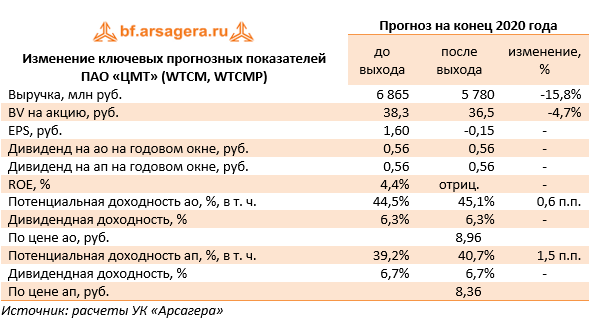

По результатам вышедшей отчетности мы внесли изменения в модель компании, касающиеся сокращения выручки практически по всем сегментам с последующим ее восстановлением до уровня прошлого года к 2023-24 гг. Также мы несколько улучшили наш взгляд на операционную эффективность ЦМТ, понизив величину коммерческих и эксплуатационных расходов на ближайшие годы, а также заложив единовременное обесценение инвестиционного имущества в текущем году. Определенная неясность остается с дивидендными выплатами по итогам 2020 г., учитывая, что в текущем году мы моделируем убыток компании по МСФО. Мы пока исходим из того, что компании вполне по силам выплатить дивиденды на уровне прошлого года, учитывая значительный объем накопленных финансовых средств. В результате потенциальная доходность акций компании не претерпела серьезных изменений.

Несмотря на сложные условия работы в текущем году мы по-прежнему считаем ключевым фактором, способным оказать серьезное влияние на курсовую динамику акций компании, дальнейшее внедрение принципов управления акционерным капиталом, и прежде всего, проведение серии обратных выкупов акций, а также погашение пакета квазиказначейских акций. На данный момент обыкновенные акции компании торгуются примерно за четверть собственного капитала и продолжают входить в состав наших диверсифицированных портфелей акций «второго эшелона».

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 26

Елена Ланцевич

Георгий Докучаев

Артем Абалов

Посетитель

Александр Шадрин

Алла Кочина

Александр Шадрин

Игорь Мальков

Артем Абалов

Владимир Михалкин

Андрей Валухов

Nickolay Ivanov

Елена Ланцевич

Николай Николаев

Артем Абалов

Николай Николаев

Сергей Тишин

Александр Хромов

Сергей Тишин

Александр Хромов

Елена Ланцевич

Александр Павлов

Артем Абалов

Александр Павлов

alex 1273

alex 1273