ОК РУСАЛ (RUAL)

Цветная металлургия

Итоги 2019 г.: падение алюминия и норильский бонус

Мы начинаем аналитическое покрытие металлургического холдинга United Company RUSAL Plc с обзора вышедшей консолидированной отчетности по МСФО за 2019 год.

Объединенная компания РУСАЛ – один из крупнейших в мире производителей алюминия. Основную часть продукции компании составляют первичный алюминий, алюминиевые сплавы, фольга и глинозем. В 2019 году на долю компании приходилось около 5,9% мирового производства алюминия и 6,3% глинозема.

Активы ОК РУСАЛ включают в себя весь комплекс предприятий, задействованных в цепочке производства конечного продукта, – от горнодобывающих комбинатов до алюминиевых и фольгопрокатных заводов. Заводы и представительства РУСАЛа находятся в 20 странах на пяти континентах. При этом основные производственные мощности РУСАЛа расположены в Сибири, что дает компании два важных преимущества: доступ к возобновляемой и экологически чистой гидроэлектроэнергии и близость к самому перспективному мировому рынку – Китаю.

Доступ к богатым месторождениям бокситов позволяет РУСАЛу обеспечивать свое производство собственным сырьем как минимум на ближайшие 100 лет. Акции компании торгуются на Гонконгской и Московской биржах. Штаб-квартира холдинга находится в Москве. Количество сотрудников – более 65 тыс. чел.

Перейдем к анализу отчетности за 2019 год.

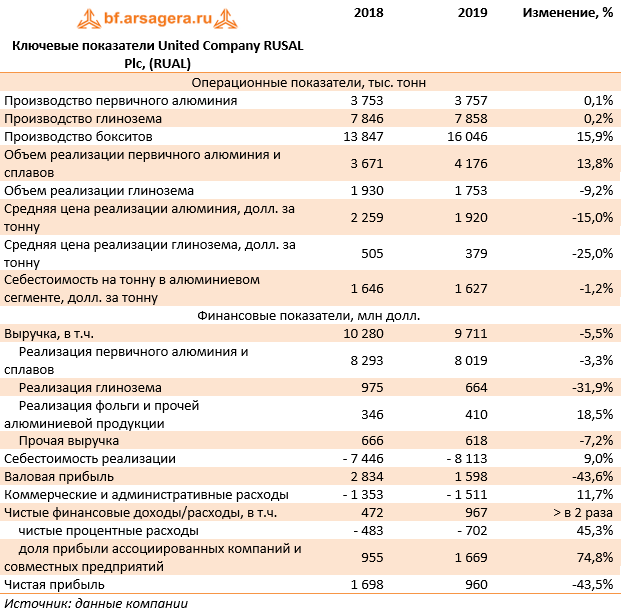

Общая выручка компании сократилась на 5,5%, составив $9,7 млрд, на фоне сокращения среднегодовой цены реализации алюминия на 15%. Падение цены на алюминий было частично компенсировалось ростом на 13,8% объемов продаж первичного алюминия и сплавов.

Выручка от реализации первичного алюминия и сплавов уменьшилась на 3,3%, составив $8 млрд. Выручка от реализации глинозема рухнула почти на треть до $664 млн в связи со снижением средней цены реализации на 25% при сокращении объемов реализации на 9,2%.

Выручка от реализации фольги и прочей алюминиевой продукции выросла на 18,5%, составив $410 млн на фоне роста выручки от реализации алюминиевых колесных дисков.

Прочая выручка, в том числе от продаж прочей продукции, боксита и энергетических услуг, снизилась на 7,2%, составив $618 млн в связи со снижением продаж других материалов на 3,5% (таких как кремний – на 23%, алюминиевые порошки – на 10,6%, сульфат калия – на 15,5%).

Общая себестоимость реализации увеличилась на 9%, составив $8,1 млрд. Рост был обусловлен в первую очередь увеличением объема реализации алюминия на 13,8%, что было частично компенсировано ослаблением курса российского рубля по отношению к доллару США. Затраты на приобретение глинозема сократились на 12,9% – до $764 млн в основном за счет снижения закупочной цены глинозема на 16,5%. В итоге валовая прибыль РУСАЛа рухнула на 43,6% – до $1,6 млрд.

Коммерческие и административные расходы выросли на 11,7% до $1,5 млрд за счет роста транспортных расходов, а также обесценения активов.

Долговая нагрузка компании за год практически не изменилась и составляет $8,2 млрд Расходы по процентам составили $747 млн (+8,9%). Процентные доходы упали в 4,5 раз до $45 млн. Доля прибыли ассоциированных компаний и совместных предприятий выросла на 74,8% до $1,7 млрд, главным образом, за счет скачка прибыли ГМК Норильского Никеля, 27,8%-ая доля которого принадлежит РУСАЛу. Дивиденды от НорНикеля покрывают все процентные платежи компании и способствовать ускоренному процессу сокращения доли заемных средств. В итоге чистая прибыль компании сократилась на 43,5% - до $960 млн.

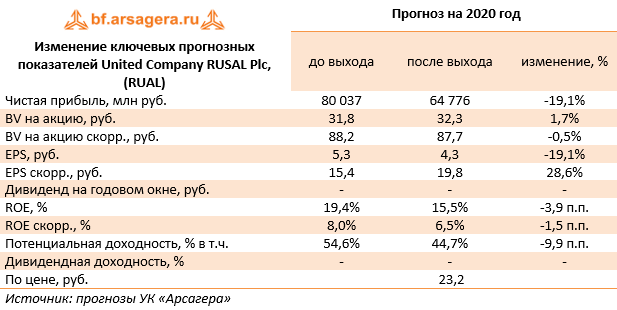

Отметим, что в отчетности РУСАЛа мы обнаружили существенную разницу между рыночной оценкой пакета акций ГМК Норильский Никель и его отражением в бухгалтерском балансе – $13,6 млрд против $4,2 млрд. Это заставило нас учесть долю в НорНикеле по рыночной стоимости. Проведенные корректировки нашли свое отражение в росте собственного капитала: с учетом переоценок скорректированный собственный капитал вырос до 1,0 трлн руб. против 0,4 трлн руб. по данным баланса на конец 2019 года.

Далее мы продолжим учитывать долю владения в Норильском Никеле через переоценку изменения рыночной стоимости, соответственно расчет потенциальной доходности будет учитывать её.

В целом отчетность вышла в рамках наших ожиданий. В таблице ниже мы приводим как скорректированные значения собственного капитала, EPS и рентабельности собственного капитала, так и отчетные.

В настоящий момент акции United Company RUSAL Plc торгуются исходя из P/E 2020 около 5 и потенциально могут претендовать на попадание в наши портфели.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 12

Елена Ланцевич

Елена Ланцевич

Владислав Кофанов

Артем Абалов

Андрей Зуев

Артем Абалов

Сергей Трунов

Артем Абалов

Андрей Зуев

Елена Ланцевич

Иван Иванов