Документ содержит информацию о мерах по увеличению:

- балансовой и рыночной стоимости акций ОАО «ГАЗПРОМ НЕФТЬ»;

- прибыли и размера дивиденда на акцию;

- эффективности использования собственного капитала.

Кто мы

ОАО «Управляющая компания «Арсагера»: национальный инвестор, вкладывающий средства в отечественную экономику; автор ежегодного исследования, посвященного уровню корпоративного управления российских публичных компаний. Итоги данного исследования размещены в свободном доступе по ссылке http://arsagera.ru/analitika/issledovanie_korporativnogo_upravleniya_v_rossii/ analiz_sostoyaniya_korporativnogo_upravleniya/.

УК «Арсагера» более 10 лет ведет профессиональную инвестиционную деятельность на рынке ценных бумаг. В своей системе управления капиталом мы опираемся исключительно на фундаментальные показатели бизнеса анализируемых нами эмитентов. В ходе проводимого анализа российского фондового рынка мы регулярно замечаем примеры иррационального поведения, как со стороны инвесторов, так и со стороны эмитентов.

По состоянию на 25/06/15 под управлением компании находится пакет акций ОАО «Газпром нефть» в размере 165 560 штук (0,003% уставного капитала).

Наша цель

Мы являемся долгосрочными инвесторами и считаем своей целью повышать эффективность бизнеса российских публичных компаний.

Мы взаимодействуем с руководящими органами большинства российских публичных компаний с целью обмена опытом и рекомендациями, направленными на оптимизацию и совершенствование Модели управления акционерным капиталом (МУАК). Мы считаем, что подобная форма сотрудничества будет выгодна как эмитентам, так и инвесторам. МУАК в акционерном обществе должна работать на благо бизнеса компании и в интересах всех акционеров, а также приводить к трансформации результатов деятельности компании в курсовую стоимость ее акций.

Мы рассчитываем на понимание членов Совета директоров ОАО «Газпром нефть» и выражаем надежду, что описанные рекомендации будут тщательно проанализированы и окажутся полезными компании. Для лучшего понимания сути предлагаемых нами практических действий прилагаем необходимые теоретические материалы:

Исходные параметры

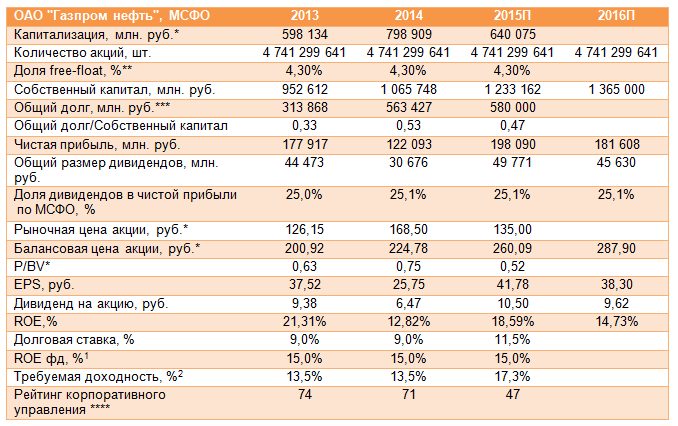

ОАО «Газпром нефть» - одна из крупнейших российских вертикально-интегрированных нефтегазовых компаний, которая ведет успешную операционную деятельность, что позволило ей за последние годы существенно увеличить чистую прибыль. В таблице 1 приведены результаты деятельности ОАО «Газпром нефть» за 2 последних года, а также прогноз финансовых показателей на 2015 и 2016 гг., составленный аналитическим подразделением УК «Арсагера».

Таблица 1. Собственный капитал ОАО «Газпром нефть», результаты и прогнозы деятельности.

Примечания:

* - данные 2014 г. на 24.06.2015г.;

** - данные компании;

*** - сумма долгосрочных и краткосрочных заемных средств.

**** - по методике ОАО «УК «Арсагера» http://arsagera.ru/files/KU/sibn.pdf

Источник: финансовая отчетность ОАО «Газпром нефть» по МСФО за 2014 год, расчеты УК «Арсагера».

Как известно, одной из важнейших характеристик ведения бизнеса, определяющих скорость роста балансовой стоимости одной акции, является рентабельность собственного капитала (ROE). По итогам 2014 показатель ROE ОАО «Газпром нефть» составил 12,82%, но в дальнейшем, по прогнозам УК «Арсагера», ОАО «Газпром нефть» имеет все шансы увеличить текущую рентабельность. По нашим оценкам, чистая прибыль ОАО «Газпром нефть» в 2015-2016 г.г. покажет умеренный рост.

Сейчас на вторичном рынке компания оценена с коэффициентом P/BV 0,75. Другими словами, компания – один из национальных энергетических лидеров - оценена инвесторами на уровне всего в три четверти (!) ее балансовой стоимости. Так как ожидаемое значение ROE компании по итогам 2015 г. находится выше требуемой инвесторами доходности (17,3%), то стоимость акций ОАО «Газпром нефть» на вторичном рынке не должна быть ниже балансовой стоимости, и текущая цена акций компании представляется нам заниженной. Подробнее о влиянии соотношения процентных ставок (ROE и требуемой доходности) на соотношение рыночной и балансовой стоимости в материале «Биссектриса Арсагеры или что должна делать компания».

Предложения по повышению эффективности деятельности ОАО «Газпром нефть»

Исходя из предпосылок МУАК, УК «Арсагера» считает, что для решения проблемы повышения рыночной стоимости акций ОАО «Газпром нефть» до справедливого уровня и роста показателей эффективности деятельности, Совет директоров компании должен инициировать выкуп собственных акций с вторичного рынка с их последующим погашением. Отметим, что в подобной процедуре заинтересовано, в первую очередь, само ОАО «Газпром нефть», поскольку компания обладает существенными финансовыми возможностями для повышения эффективности своей деятельности.

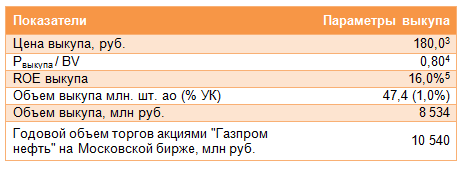

Таблица 2. Возможные параметры выкупа (пример)

Источник: финансовая отчетность ОАО «Газпром нефть» по МСФО, расчеты УК «Арсагера».

Далее мы бы хотели пояснить на цифрах, почему проведение операции обратного выкупа повлечет за собой повышение эффективности деятельности ОАО «Газпром нефть». Дело в том, что ожидаемый ROE компании по итогам 2015 г. находится выше требуемой инвесторами доходности (17,3%) и превосходит средневзвешенную ставку долга ОАО «Газпром нефть» (11,5%)[6].

В первую очередь, речь идет о денежных средствах компании. Согласно данным отчетности объем краткосрочных депозитов составляет 76,6 млрд руб. Это означает, что выкуп может быть полностью профинансирован за счет активов, не работающих со ставкой ROE.

Еще одним источником финансирования выкупа могут выступить заемные средства. Соотношение общего долга и собственного капитала по итогам 2014 года составляет комфортное значение 0,53, а в 2015г. может незначительно измениться в связи с выполнением инвестиционной программы объемом свыше 200 млрд. руб., все еще оставаясь на невысоком уровне.

Цену выкупа УК «Арсагера» рекомендует определить в размере 180 рублей, что на 33% превышает текущую рыночную цену, а размер обратного выкупа – в количестве 1,0% от уставного капитала и около четверти акций, находящихся в свободном обращении. Таким образом, в денежном выражении объем выкупа составит 8,5 млрд. рублей.

Напомним, что Совет директоров компании рекомендовал Годовому общему собранию акционеров ОАО «Газпром» распределить часть чистой прибыли по итогам 2014 года в виде дивидендов в размере 30,6 млрд. рублей. По сути, обратный выкуп акций является операцией, схожей с выплатой дивидендов, ведь и в первом, и во втором случае денежные средства покидают баланс компании и поступают в распоряжение акционеров. В связи с этим, мы обращаем внимание, что компании было бы выгоднее около 25% от 30,6 млрд. рублей направить на выкуп акций, а оставшуюся сумму распределить в виде дивидендов. От операции выкупа ОАО «Газпром нефть» получит гораздо больший экономический эффект, связанный с повышением показателей эффективности бизнеса компании и приведением стоимости компании на вторичном рынке в соответствие с ее балансовой стоимостью.

Здесь же стоит отметить, что мы прекрасно понимаем значение ОАО «Газпром нефть» для бюджета консолидированной группы Газпром, который пополняется за счет выплаты ОАО «Газпром нефть» дивидендов. В этой связи мы хотим подчеркнуть, что если перед компанией стоит задача не снижать объем дивидендных выплат, то операцию обратного выкупа акций можно провести на заемные средства.

ОАО «Газпром нефть» выгодно проводить операцию обратного выкупа по цене ниже балансовой (224,00 руб.), так как доходность подобной инвестиции (ROEвыкупа) составит не менее 16,0% (ROEфакт * BV / Pвыкупа), что превышает ROEфакт (12,8%; в последующем при росте ROE возрастет и доходность выкупа). Уточним, в том случае, если компания приобретает свои акции по балансовой цене (Pвыкупа = BV на акцию), то средства вкладываются с доходностью ROEфакт, если же цена выкупа ниже балансовой, то средства вкладываются с доходностью, превышающей ROEфакт на соотношение BV/P.

Отметим, что ставка ROEвыкупа превышает альтернативные возможности вложения средств. Она превышает ROEфд, а также ставку по финансовым вложениям ОАО «Газпром нефть», равную 9-10%[7].

Мы хотим обратить внимание, что за 2014 год объем торгов акциями Газпром нефти на Московской бирже составил порядка 10,5 млрд. рублей. Рекомендованный УК «Арсагера» объем выкупа - 8,5 млрд. рублей, – по нашему мнению, должен оказать серьезное влияние на оценку ОАО «Газпром нефть», так как он составляет порядка 81% от годового объема торгов акциями компании на вторичном рынке. На наш взгляд, после проведения обратного выкупа цена акций компании на вторичном рынке может подтянуться к цене выкупа (180 рублей).

Несмотря на то, что в рассматриваемом примере размер выкупа составляет 1,0% уставного капитала, мы хотим подчеркнуть, что такие операции будут всегда выгодны компании в любом объеме (как в меньшем, так и в большем) до тех пор, пока у нее есть возможность приобретать свои акции ниже балансовой цены.

Прогнозируемый эффект от выкупа

УК «Арсагера» намерена продемонстрировать полезность и необходимость озвученных мер. Обратимся к цифрам и проиллюстрируем будущий эффект от выкупа.

Таблица 3. Эффект для акционеров и основной деятельности компании

Источник: финансовая отчетность ОАО «Газпром нефть» по МСФО, расчеты УК «Арсагера».

- После проведения операции обратного выкупа балансовая цена акции по итогам 2015 года вырастет до 262,71 руб., (+1,0%).

- Прибыль на акцию (EPS) вырастет на 0,42 рубля или на 1,0%, а экономический эффект от выкупа составит около 2,0 млрд. рублей[8]; иными словами, сумма, вложенная обществом от имени своих акционеров (8,5 млрд. руб.) в выкуп собственных акций, ежегодно (включая текущий год) будет приносить отдачу акционерам в размере 2,0 млрд. руб.

- Рыночная цена акции поднимется до 180 рублей, то есть капитализация компании вырастет на 33,3% (к цене закрытия торгов на Московской бирже 24.06.2015 г.).

- Рост дивидендов на акцию по итогам 2015 года может составить 1,0%.

- Соотношение P/BV возрастет с 0,52 до 0,69.

- Соотношение общий долг / собственный капитал по итогам 2015 года составит 0,48.

Таким образом, после проведения обратного выкупа акций с их последующим погашением вырастут все основные показатели эффективности деятельности компании в расчете на акцию, а финансовое положение ОАО «Газпром нефть» с учетом возросшего долга по-прежнему останется комфортным.

Кроме того, проведение этой операции, по оценкам УК «Арсагера», будет способствовать росту курсовой стоимости акций ОАО «Газпром нефть» на вторичном рынке до объявленной цены выкупа.

В качестве косвенных позитивных факторов выкупа мы также указываем следующие:

- Акционеры, которые не будут участвовать в выкупе, наряду с улучшением таких показателей, как балансовая цена акции, дивиденд и прибыль на акцию, также увеличат свою долю в уставном капитале акционерного общества.

- Если в результате выкупа акций последующим их погашением доля крупного акционера (государства) превысит установленные законом пороги участия 30, 50, 75%, то, в соответствии со статьей 84 Федерального закона «Об акционерных обществах», такие акционеры будут освобождены от направления в общество обязательной оферты.

Подобная практика обратных выкупов также позволит ОАО «Газпром нефть» привести рыночную цену в соответствие с балансовой ценой. Это обстоятельство даст возможность в будущем докапитализировать компанию путем привлечения средств при помощи дополнительных эмиссий акций по цене не ниже балансовой, что, с одной стороны, позволит финансировать выполнение задач государственной важности, а, с другой стороны, не будет вызывать потерь акционеров.

Данное обстоятельство укрепит репутацию ОАО «Газпром нефть» как публичной компании. Следует помнить, что одной из основных характеристик публичности является соответствие рыночной оценки достижениям бизнеса компании. Сокращение на первых порах доли акций в свободном обращении может быть не просто компенсировано в дальнейшем; размер «free-float» может быть даже увеличен за счет новых публичных размещений, но уже по ценам не ниже балансовой стоимости. Подобные действия окажут положительное влияние на ликвидность акций и капитализацию компании. Такие размещения могут проводиться как за счет эмиссии новых акций, так и за счет продажи пакетов акций мажоритарным акционером. Целенаправленные действия по управлению акционерным капиталом и, как следствие, четкая корреляция между рыночной и балансовой ценами акций компании обеспечит устойчивый спрос на ценные бумаги ОАО «Газпром нефть» со стороны инвестиционного сообщества.

Озвученные нами предложения полностью соответствуют выполнению задачи, поставленной Президентом РФ В. Путиным по выполнению ключевых показателей эффективности (KPI) для топ-менеджеров компаний с государственным участием. Напомним, что центральное место в системе показателей занимают капитализация компании, величина выплачиваемых дивидендов, рентабельность акционерного капитала.

Мы готовы дать необходимые дополнительные пояснения относительно наших предложений как в очной, так и в заочной форме на безвозмездной основе. УК «Арсагера» готова также помочь в диагностике потенциальных слабых мест в системе корпоративного управления ОАО «Газпром нефть».

[1] ROEфд – ставка, под которую компания может инвестировать заработанную прибыль, направив ее в основную деятельность. Фактически, это дополнительная доходность, под которую полученная прибыль текущего периода может работать в будущем. Согласно заявлению независимых директоров по итогам Совета директоров ОАО «Газпром», состоявшегося 21 мая 2013 года, внутренняя норма доходности проектов по добыче составляет 15%

[2] Доходность, которую инвесторы ожидают получить в виде курсового роста и дивидендов от вложений в акции данного бизнеса. В качестве ориентира требуемой доходности ОАО «Газпром нефть» взята ставка по долговым обязательствам, увеличенная в 1,5 раза.

[3] Цена выкупа может быть обозначена компанией на ином уровне: как больше, так и меньше.

[4] Для расчета взят собственный капитал ОАО «Газпром нефть» на конец 2013 года.

[5] Механизм расчета данного показателя приведен на следующей странице.

[6] Данные взяты из отчетности по МСФО за 2013 год.

[7] Рассчитано на основании отчетности ОАО «Газпром нефть» по МСФО как соотношение процентов к получению и величины финансовых вложений и денежных средств.

[8] Рассчитан как изменение EPS * Количество акций после выкупа. Экономический эффект = 0,42 руб. * 4,7 млрд. шт. ао = 2,0 млрд. руб.

Мы стараемся рассчитывать дивидендную доходность, учитывая прогнозные выплаты на плавающем годовом окне, и соотносим их с текущей стоимостью акции. Последнее обновленное значение дивидендной доходности приведено нами в заключительной таблице последнего поста

Добрый день, к сожалению, ни в книге, ни в интернете я не нашёл как считать див.доходность, если дивиденды были промежуточные 25.06.2021 была див.доходность 2,3% (10 рублей на акцию) 28.12.2021 была див.доходность 7,12% (40 рублей на акцию) Т.е какая общая доходность на бумагу в целом за 2021 год получается? Буду крайне признателен за пример расчёта!

Алексей, постарались ответить на Ваш вопрос в только что опубликованном посте по компании. Если коротко: выход в новый диапазон чистой прибыли компании - заслуга не только восстановления цен на нефть, хотя значимость этого фактора велика.

Уважаемые аналитики, расскажите, пожалуйста, какие, по вашему мнению, грядущие события заставят выручку ГПН расти на 10% в год в ближайшие несколько лет, как указать в расчёте агрегированной доходности за 3 кв. 2021, если уже в этом году, судя и по пресс-релизу за 1 п/п 2021, и по вашим постам в Блогофоруме, компания вплотную приблизилась к целям заявленной Стратегии-2025? Неужели рост выручки обусловлен только прогнозом цен на нефть?

Модель пересмотрена. Свидетельством тому - опубликованный пост с обновленными прогнозами

модель до сих пор на пересмотре? когда планируете завершить?

На момент подготовки передачи модель компании находилась на пересчете. Для этого в передаче была специально сделана оговорка о планах вернуться к пересчету моделей компаний в момент выхода результатов за первый квартал. Дабы не вводить посетителей блогофорума в заблуждение, было принято решение привести сопоставимый показатель ПД из расчета агрегированной доходности за первый квартал текущего года

добрый день. в хит параде ниже ссылка потенциальная доходность Вами рассчитана 37,4%, а сегодня при разборе отчета указываете 54%, можете пояснить? https://arsagera.ru/info-blok/arsmedia_video-materialy_kompanii/regular/rynok_akcij_hit-parad_200_na_10_05_2021/

Спасибо! Исправили.

У вас опечатка здесь: "С учетом промежуточных выплат, итоговые дивиденды могут достичь 7,4 руб. на акцию." Должно быть 27,4 руб.

Добрый день! Дело в том, что для подготовки форм для отчета по расчету потенциальной доходности за квартал берутся данные на конец соответствующего квартала ( в данном случае за 4 кв. 2020 г. брались данные от 31.12.2020 г.)

Отчетность компании по итогам 2020 г. вышла в феврале 2021 г. К этому моменту нами был обновлен ряд макроэкономических и отраслевых показателей.

11 марта 2021 в 14:50

Добрый день. В статье "Итоги 2020 г.: завершение непростого года и постепенное восстановление по эмитенту Газпром нефть" есть прогноз по показателям Выручка, ROE и т.д на конец 2021 год и эти цифры не "бьются" с цифрами из РАСЧЕТ АГРЕГИРОВАННОЙ ПОТЕНЦИАЛЬНОЙ ДОХОДНОСТИ 4 кв.2020. Можно дать разъяснение?

Добрый день! Соответствующие расчеты в модели компании планируем провести в рамках обновления отчетности за 9 месяцев текущего года. Согласно внешним источникам, в первоначальном варианте налоговых изменений компания могла недосчитаться примерно 10-15% EBITDA. С учетом возможной льготы по Новопортовскому месторождению (36 млрд руб. в период 2021-2023 гг.) итоговая величина потерь компании может оказаться меньше.

5 октября 2020 в 14:05

Здравствуйте! Как вы считаете, насколько негативно отразиться налоговый маневр нашего государства на дивиденды?

Добрый день! Согласно принятым стандартам МСФО результат от операций с собственными акциями не проходит через отчет о финансовых результатах, а находит свое отражение в балансе в составе изменений собственного капитала. Учитывая, что выкупленные акции Газпрома отражались на балансе по цене примерно 150 руб., продажа этих акций по более высоким ценам, как ожидается, увеличит собственный капитал компании.

Что касается последствий урегулирования спросов с Нафтогазом и отражения их в отчетности, то, как Вы совершенно справедливо заметили, избыточный резерв должен быть распущен, если, конечно, компания не сочтет необходимым создать новые резервы, связанные с судебными спорами или с переносом сроков завершения строительства своих инвестпроектов. Согласно утвержденной дивидендной политике, такого рода единовременные эффекты должны исключаться из расчета базы для выплаты дивидендов.

Здравствуйте,подскажите пожалуйста,повлияет ли продажа казначейских акций на прибыль Газпрома и заодно на див базу?И еще вопрос,повлияет ли выплата штрафа 2,9 млрд долларов Нафтогазу,на размер дивидендов Газпрома?(ведь ранее под это создавали резерв).И если я не путаю резерв был создан 4,7 млрд,то как быть с остатком резерва,распустят?(спасибо,с праздниками)

Мальцев Александр, 13 июня 2017 в 11:46

Александр, Вы имеете в виду текущие значения P/BV и ROE, мы же ориентируемся на прогнозные финансовые результаты компаний в будущем. Предпочтение отдается ЛУКойлу по причине прогноза роста значений ROE с текущих 6,4% до 14,7% на момент выхода на Биссектрису Арсагеры в 2020 году, у Газпром нефти в нашей модели происходит снижение ROE с 17,3% до 12% к 2021 году (момент выхода на Биссектрису Арсагеры). Кроме того, требуемая доходность у ЛУКойла равна 12,1% против Газпром нефти – 12,8%, что обусловлено рядом факторов, в том числе разницей в ликвидности и уровнем корпоративного управления.

«Во всем мире нефтяные компании имеют низкие Р/Е (по сравнению с компаниями других отраслей). Это объясняется высокой волатильностью ЧП (Е)»

Считаю, что объяснение этому не волатильность цен на сырье, а низкое ROE нефтяных компаний.

«Парадокс при этом состоит в том, что российские НК имеют одни из самых низких Р/Е по сравнению с другими отраслями. С чем это связано? Стадное чувство – мы как все?»

Российская специфика такова, что в придачу к традиционному низкому ROE отрасли (даже по сравнению с западными компаниями вследствие отсутствия у отечественных нефтяных компаний продукции с высокой добавленной стоимостью) жесткие условия по налогообложению.

Ну и самое главное. Арсагера часто ссылается на то, что в России финансовые коэффициенты очень низкие. Но ведь очевидно, что виной этому слабый рубль, который на протяжении всей истории РФ постоянно падает к другим валютам. Держать активы, номинированные в рублях, очень накладно. Попробуйте посчитать доходность владения российскими компаниями в долларах США. Предлагаю провести соответствующее исследование и сравнить доходность с иностранными компаниями. Думаю, всем будет очень интересно!

В итоге операционная прибыль сократилась на 10% до 50,1 млрд руб.

Воронноров Воронноров, 4 июня 2012 в 18:18

Нет, не правильно. Мы нигде не заявляли, что целью наших действий "не является получение результата измеряемого в деньгах".

Естественно результат инвестирования можно мерить и в деньгах, и в %, и в сравнении с бенч-марком. И тем не менее деньги остаются абстракцией и уж точно не являются константой. Вспомните во что превращаются деньги в периоды катаклизмов (войн, революций, перестроек).

Sorry, не уловил Вашу мысль по поводу числителя и знаменателя.

Как определять цели инвестирования можете посмотреть, например, тут.

Непонятно, с чего Вы взяли, что мы как-то негативно настроены к деньгам. Деньги, пока, лучшая единица измерения и технология обмена, которую придумало человечество. Тем не менее, надо понимать, что не деньги делают людей богаче, а труд. Труд сосредоточен в бизнесе, а права на бизнес оформляются акциями. Подробнее о деньгах тут

Алексей Астапов, 4 июня 2012 в 14:43

Вы очевидно противоречите сами себе и даже элементарным правилам логики и математики.

Признавая ,что единицей измерения являются деньги, эффективность любой модели измеряется полученными деньгами вы заявляете что цель ваших действии не является получение результата измеряемого в деньгах. Это как? Не очевидное противоречие?

По всем правилам математических отношений, то, что является единицей измерения, находится в знаменателе. И является той константой, к которой относится любое явление.

Вот ваша фраза:

«Просто это промежуточное состояние при обмене одной полезности на другую. От этого они не перестают быть абстракцией (договоренностью о текущих коэффициентах обмена полезностями)»

В ней вы утверждаете что:

Деньги это не константа ,а некая абстракция, которая совсем не является точкой отношений и не расположена в знаменателе.

А в знаменателе расположена некая «полезность», которая и является для вас целью и константой.

Переворачивая эту дробь, вы прямо противоречите своим заявлениям по пунктам 2,3.4.

А по пункту 5. возникает вопрос. Как конечная не денежная цель обеспечит вам определенный уровень потребления для себя или своих близких, на рынке, где у всех остальных просят деньги?

Этим вы непосредственно уходите от товарно-денежных отношений, где в основе,

в знаменателе, лежит финансовый результат, и переходите к обычному бартеру.

Переход к бартеру это практически уход от рынка в средневековье и феодализм, где договариваются о полезностях.

Я правильно понял вашу концепцию инвестирования?

2. Да деньгами

3. Даже "плохой" актив может принести деньги при его продаже. Смысл владения активами в увеличении благосостояния (предвосхищая вопрос, да его тоже можно оценивать в деньгах и при этом все равно деньги остаются абстракцией).

4. Эффективность модели оценивается по результатам ее работы. Да, прогнозы показателей деятельности (прибыль, выручка, себестоимость, собственные средства), как правило, выражаются в деньгах.

5. Получение денег является промежуточной целью. Вы не можете их есть, в них жить, на них ездить или носить вместо одежды. Поэтому ответ - нет. Конечная цель инвестирования (как правило) - это обеспечение определенного уровня потребления для себя или своих близких.

Поэтому цель инвест.процесса - владение активами, увеличивающими благосостояние и обеспечивающими текущее потребление.»

Алексей Астапов, 1 июня 2012 в 11:58

Вы не ответили на вопрос.

1.Как ваши активы могут обеспечить вам благосостояние и текущее потребление на рынке , иначе чем через деньги?

2.Чем измеряется ваше благосостояние? Деньгами или нет?

3.Какой смысл владения активом, если он не способен принести вам деньги?

Далее.

Вот ваша цитата:

«Мы не классифицируем свои модели по принципу "рыночная-нерыночная". Для нас важно эффективная модель или нет.»

4.Чем и как вы измеряете эффективность модели. В деньгах или нет?

5.Цель инвестирования получение денег или нет?

На эти вопросы надо прямо и однозначно ответить.

Обеспечить благосостояние деньги сами по себе не могут. Благосостояние увеличивают активы. Поэтому цель инвест.процесса - владение активами, увеличивающими благосостояние и обеспечивающими текущее потребление.

Алексей Астапов, 31 мая 2012 в 17:40

Тогда базовый вопрос.

Какая цель инвестиционного процесса? Что и когда вы хотите получить в завершении?Деньги ,как финансовый результат ?Или нечто другое?

Цены на акции падают не по причине того, что "большинству инвесторов приходит понимание рыночного смысла инвестиционного процесса". Скорее наоборот. Тем не менее в долгосрочной перспективе рынки растут. Даже японский.

Потому что доходы от владения акциями складываются из курсового роста и дивидендов. Не учитывать фактор курсового роста мы считаем однобоким и непрагматичным подходом.»

Алексей Астапов, 31 мая 2012 в 12:32

Так если цена акций будет падать,т.к.к большинству инвесторов приходит понимание рыночного смысла инвестиционного процесса, то откуда возьмётся курсовая стоимость?Вы же себе противоречите.

Вы хотите продолжить этот старый спор? ОК

1. "Газпром нефть покажет низкий свободный денежный поток в ближайшие несколько лет, что, вероятно, будет негативно воспринято рынком"

Это наша гипотеза о типовой реакции рынка. Она совершенно не означает, что мы считаем это правильным или не правильным.

2. "Почему же вы упорно настаиваете на своих оценках основанных на Р/Е? "

Мы считаем, что способность зарабатывать прибыль - это ключевое качество бизнеса.

3. "Почему вы строите очевидно не рыночную модель и на ней упорно настаиваете?"

Мы не классифицируем свои модели по принципу "рыночная-нерыночная". Для нас важно эффективная модель или нет. Мы последовательны в их использовании. При этом наши модели и методики постоянно модернизируются. Мы проводим множество исследований в этом направлении.

4. "Газпромнефть просто не является реально рыночной компанией.Это квази рыночная компания принадлежащая Газпрому и не имеющая целью своей деятельности финансовый результат."

Если для Вас это критерий выбора активов, продолжайте их использовать. У нас другие критерии. Указанные Вами факторы мы учитываем при оценке КУ по каждой компании

5. "Какой смысл вообще применять к ней рыночные оценки и рассматривать как объект инвестиций иначе чем на размер дивидендов?"

Потому что доходы от владения акциями складываются из курсового роста и дивидендов. Не учитывать фактор курсового роста мы считаем однобоким и непрагматичным подходом.

Вот цитата из вашего предыдущего поста.Т.е.вы прекрасно понимаете что рынок и реальных инвесторов волнует свободный денежный поток и деньги.

Почему же вы упорно настаиваете на своих оценках основанных на Р/Е?

Почему вы строите очевидно не рыночную модель и на ней упорно настаиваете?

Далее Газпромнефть просто не является реально рыночной компанией.Это квази рыночная компания принадлежащая Газпрому и не имеющая целью своей деятельности финансовый результат.

Какой смысл вообще применять к ней рыночные оценки и рассматривать как объект инвестиций иначе чем на размер дивидендов?