AT&T Inc. (T)

Иностранные компании

Итоги 1 п/г 2022 года

Компания AT&T Inc. выпустила отчетность за 1п/г 2022 года.

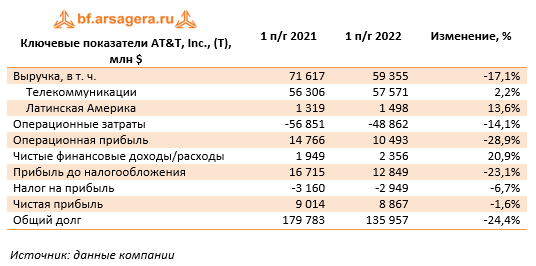

Общая выручка компании сократилась на 17,1% до $59,4 млрд на фоне продажи ряда активов, а также по причине падения доходов в сегменте проводной связи на фоне высокой базы 2020 г. Частично отрицательная динамика консолидированной выручки была компенсирована увеличившимися доходами от мобильной связи, а также ростом доходов от услуг беспроводной связи в Мексике. Обратимся к посегментному анализу статей доходов.

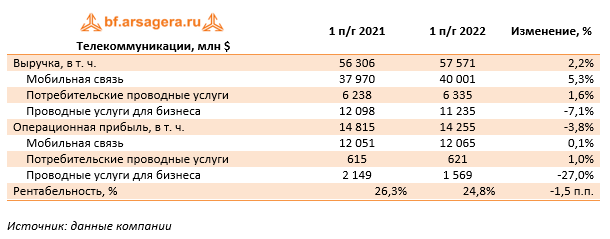

Выручка самого крупного сегмента - «Телекоммуникации» - увеличилась на 2,2% до $57,6 млрд, операционная прибыль сократилась на 3,8%, составив $14,3 млрд. На уровне операционной прибыли главным пострадавшим направлением сегмента оказалась бизнес-единица «Проводные услуги для бизнеса», что обусловлено снижением спроса на устаревшие проводные услуги и ростом амортизационных затрат в связи с модернизацией и ростом сети.

Рассмотрим подробнее состояние дел в разрезе основных направлений данного сегмента.

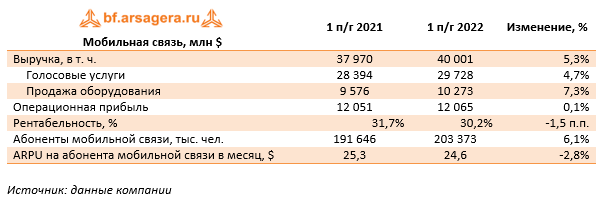

Выручка направления «Мобильная связь» выросла на 5,3%, составив $40,0 млрд. Выручка от голосовых услуг и беспроводного обслуживания выросла на 4,7%, при этом рост числа абонентов был частично нивелирован снизившимся ARPU. Выручка от продаж оборудования выросла на 7,3% на фоне реализации широкой линейки новых, более дорогих смартфонов популярных производителей.

Увеличение продаж оборудования отразилось на росте связанных с ними расходов, включая расходы на отключение сети 3G. Помимо этого отметим, рост амортизационных отчислений, увеличение затрат на контент, связанный с комплектацией HBO Max, а также более высокие затраты на развитие сетей и создание резервов под дебиторскую задолженность. В итоге операционная прибыль этого направления осталась на прошлогоднем уровне, составив $12,1 млрд.

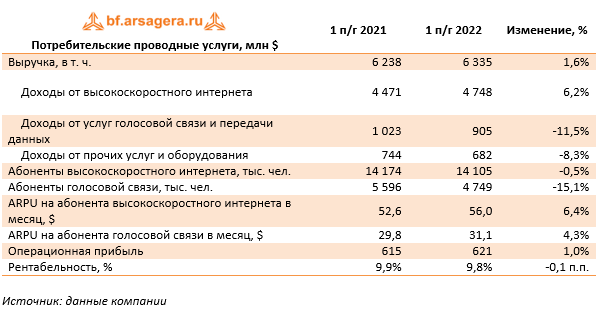

Выручка направления «Потребительских проводных услуг» увеличилась на 1,6% до $6,3 млрд. Количество абонентов-пользователей ШПД в отчетном периоде сократилось на 0,5%, а число пользователей устаревших услуг голосовой связи и передачи данных снизилось на 15,1%. Средняя выручка с абонента по обоим направлениям показала рост в районе 5–6%, что позволило сегменту увеличить операционную прибыль на 1,0% до $621 млн

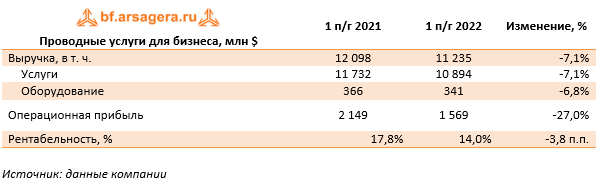

Направление «Проводные услуги для бизнеса» показало снижение выручки на 7,1% до $11,2 млрд., что обусловлено более низкими доходами от услуг, на фоне снижения спроса на устаревшие проводные услуги, поскольку клиенты перешли на более продвинутые предложения на основе IP-адресов. На фоне увеличения амортизационных отчислений, связанных с модернизацией и расширением сети, операционная прибыль сократилась на 27,0% до $1,6 млрд.

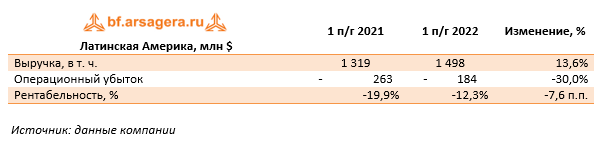

Сегмент «Латинская Америка», управляющий портфелем развлекательных услуг в странах Латинской Америки и сетью мобильной связи в Мексике, показал рост выручки на 13,6% до $1,5 млрд на роста абонентской базы, расширения спектра предоставляемых услуг, а также продажи оборудования. В результате операционный убыток сегмента сократился на 30,0%, составив $184 млн. Строгий контроль над затратами, а также скромное увеличение амортизационных отчислений привели к тому, что операционный убыток сегмента сократился на 30,0% до $184 млн.

Вернемся к рассмотрению консолидированных показателей компании.

На фоне сокращения общей выручки на 17,1% операционные расходы снизились всего на 14,1% до $48,9 млрд, на фоне продажи ряда активов компании, сокращения расходов на персонал, что частично было компенсировано увеличившимися расходами на приобретение оборудования из-за роста числа абонентов и продажи более дорогих смартфонов, увеличения оптовой за доступ к сети, созданием резервов под обесценение активов и плохих долгов, а также затратами на отключение сети 3G в первом квартале 2022 года.

Несмотря на продажу активов, амортизационные отчисления выросли на 0,2% до $8,9 млрд на фоне увеличения капитальных вложений в модернизацию и расширение сетей. В итоге консолидированная операционная прибыль сократилась на 28,9% до $10,5 млрд.

В отчетном периоде компанией были зафиксированы чистые финансовые доходы в размере $2,4 млрд (+20,9%). Такая динамика стала следствием сокращения долга (в результате изменения корпоративного контура), признания актуарной прибыли по корпоративным пенсионным планам, а также нетто-результата от продажи активов.

В итоге компания показала чистую прибыль по итогам отчетного периода в размере $8,9 млрд (-1,6%).

Дивидендные выплаты AT&T в отчетном периоде по обыкновенным акциям составили $4,0 млрд, еще около $850 млн было потрачено на выкуп акций; в итоге среди акционеров было распределено чуть более половины заработанной компанией чистой прибыли.

Напомним, что в апреле завершилось выделение из компании бизнеса Warner Media, совместно с Discovery объединившиеся в новую компанию - Warner Bros Discovery. Помимо этого, из отчетности были деконсолидированы результаты рекламного бизнеса Xandr, проданного корпорации Microsoft.

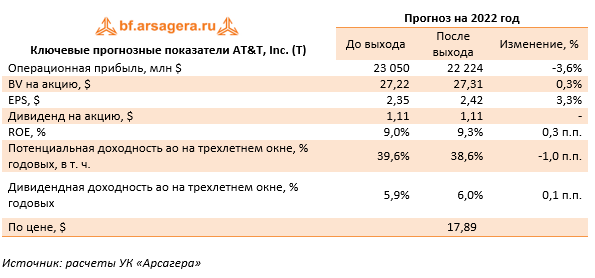

По итогам вышедшей отчетности мы не стали вносить существенных изменений в модель компании.

В настоящий момент акции AT&T Inc. торгуются исходя из P/BV 2022 около 0,7 и продолжают входить в число наших приоритетов в телекоммуникационном секторе.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Полный видеокурс лекций об инвестировании в свободном доступе по ссылке.

|

Комментарии 13

Елена Ланцевич

Артем Абалов

Иван Иванов

Иван Иванов

Алексей Астапов

Иван Иванов

Артем Абалов

Иван Иванов

Артем Абалов

Иван Иванов

Артем Абалов

Денис Медвецкий