AT&T Inc. (T:NYSE)

Иностранные компании

Итоги 1 п/г 2019 года

Компания AT&T Inc. выпустила отчетность за первое полугодие 2019 года.

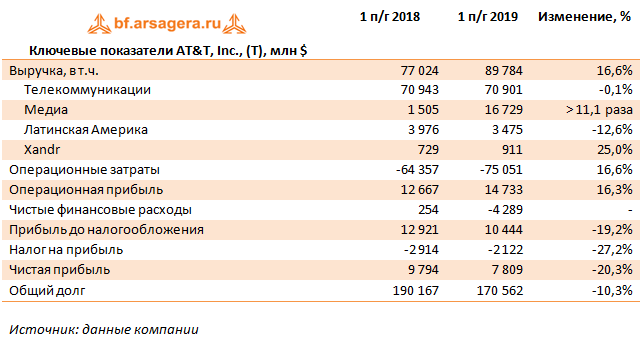

Общая выручка компании выросла на 16,6% до $89,8 млрд., главным образом, за счет отражения результатов поглощенной компании Time Warner Inc. Обратимся к посегментному анализу статей доходов.

Выручка самого крупного сегмента «Телекоммуникации» снизилась на 0,1% до $70,9 млрд, операционная прибыль выросла на 2,1%, составив $16,8 млрд. Главным пострадавшим направлением сегмента оказалась бизнес-единица «Проводные услуги для бизнеса», чьи результаты были компенсированы ростом подсегмента развлекательных и интернет-услуг.

Выручка направления «Развлекательные и интернет-услуги» снизилась на 0,9% до $22,7 млрд. Количество абонентов-пользователей ШПД в наблюдаемом периоде снизилось на 0,2%. В отчетном периоде компания потеряла 15,5% абонентской базы пользователей традиционной стационарной связи. Средняя выручка с абонента по всем направлениям, кроме стационарной связи показывала рост, что привело к увеличению операционной рентабельности на 1,5 п.п. до 13,2%.

Направление «Проводные услуги для бизнеса» показало снижение выручки на 2,0% до $13,1 млрд., главным образом, из-за принятия нового стандарта учета доходов. Кроме того, сокращение выручки сегмента обусловлено падением доходов от традиционных услуг фиксированной связи ($5,6 млрд, -15,3%). Данное падение доходов было частично компенсировано продолжающимся ростом стратегических услуг (включающие услуги по выделенным интернет-каналам, Ethernet, VoIP, Security Services и VPN). Компании не удалось удержать операционную рентабельность на уровне свыше 20,0% вследствие отражения отсроченных ранее амортизационных отчислений, вызванных ростом капитальных затрат на модернизацию и расширение сети.

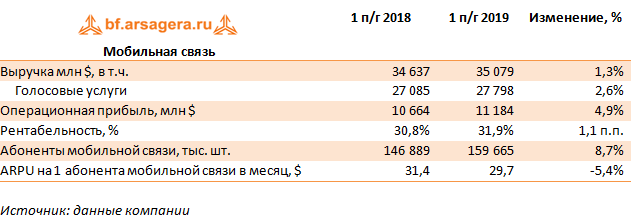

Выручка направления «Мобильная связь» выросла на 1,3%, составив $35,1 млрд. на фоне уменьшения выручки на одного абонента. Тем не менее, увеличение абонентской базы и контроль над расходами позволили компании нарастить операционную рентабельность.

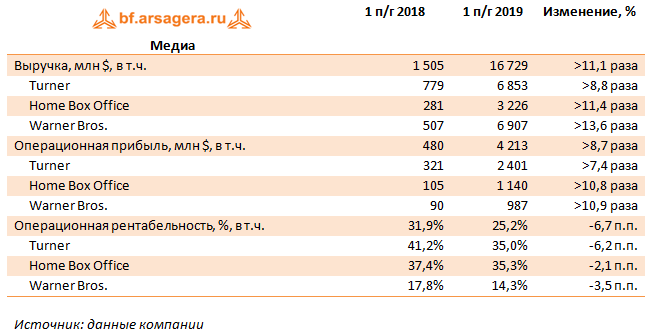

Сегмент «Медиа», включающий результаты компании Time Warner Inc., начал отображаться в отчетности компании лишь с 16 июня 2018 года, поэтому данные в полной мере не являются сопоставимыми с результатами прошлого года.

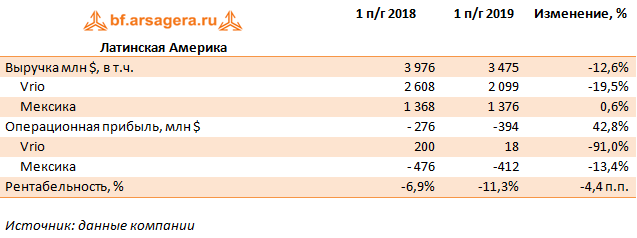

Сегмент «Латинская Америка», управляющий портфелем развлекательных услуг в странах Латинской Америки и сетью мобильной связи в Мексике, показал снижение выручки на 12,6% до $3,5 млрд. Основной причиной столь плохих результатов по выручке, а также скачка операционного убытка сегмента стало ослабление валют развивающихся стран.

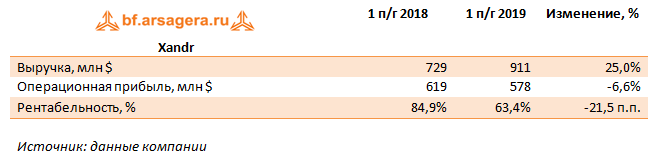

Сегмент «Xandr» показал существенный рост выручки во многом за счет приобретение AppNexus. Напомним, что AppNexus – облачная программная платформа, оптимизирующая программную онлайн-рекламу – была куплена за 1,6 млрд долл. и консолидируется в сегменте Xandr с 15 августа 2018 года. Однако это не помогло нарастить операционную прибыль, сократившуюся на 6,6%.

В итоге операционная прибыль компании выросла на 16,3% до $14,7 млрд.

В отчетном периоде компанией были зафиксированы чистые финансовые расходы в размере $4,3 млрд против $254 млн годом ранее». Во многом это стало следствием возросшего долга, связанного с приобретением Time Warner, включая процентные расходы по выпущенным нотам Time Warner.

Эффективная налоговая ставка составила 20,3%, в итоге чистая прибыль сократилась на 20,3% до $7,8 млрд. Показатель EPS составил $1,07 против $1,57 годом ранее.

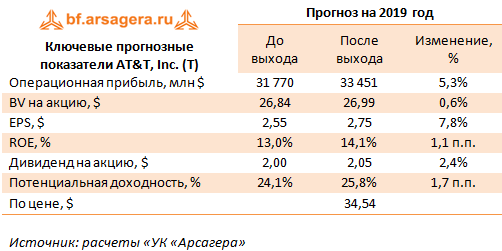

Отчетность компании вышла в русле наших ожиданий. По ее итогам мы не стали вносить в модель компании серьезных изменений.

В настоящий момент акции AT&T Inc. торгуются исходя из P/E 2019 около 13 и продолжают входить в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в нашей книге об инвестициях Скачать PDF Скачать DOC Скачать FB2 Скачать EPUB

|

Комментарии 13

Елена Ланцевич

Артем Абалов

Иван Иванов

Иван Иванов

Алексей Астапов

Иван Иванов

Артем Абалов

Иван Иванов

Артем Абалов

Иван Иванов

Артем Абалов

Денис Медвецкий