AT&T Inc. (T)

Иностранные компании

Итоги 2020 г.

Мы возобновляем аналитическое покрытие американской транснациональной телекоммуникационной компании AT&T Inc. после очередного включения акций компании в состав наших портфелей.

Обратимся к показателям консолидированной финансовой отчетности компании по итогам 2020 г.

Общая выручка компании снизилась на 5,2% до $171,8 млрд., из-за резкого сокращения доходов от международного роуминга на фоне пандемии коронавируса. Обратимся к посегментному анализу статей доходов.

Выручка самого крупного сегмента - «Телекоммуникации» - снизилась на 2,5% до $138,9 млрд, операционная прибыль сократилась на 5,3%, составив $30,5 млрд. На уровне операционной прибыли главным пострадавшим направлением сегмента оказалась бизнес-единица «Широкополосный доступ в интернет», что обусловлено дополнительными расходами на предложения потребителям по подключению к видеосервису HBO MAX и ростом амортизационных затрат в связи с модернизацией и ростом сети.

Выручка направления «Мобильная связь» выросла на 2,1%, составив $72,6 млрд. на фоне существенного уменьшения выручки на одного абонента. Тем не менее, увеличение абонентской базы и контроль над расходами позволили компании сохранить операционную прибыль на уровне прошлого года. Отметим, что прирост абонентской базы на 10% стал следствием выгодного ценового предложения для потребителей, которые на премиальных тарифах получают бесплатный доступ к стриминг-сервису HBO.

Доходы направления «Видео и реклама» состоят из подписки на видео-развлечения и доходов от рекламы. Выручка направления снизилась на 10,9% до $28,6 млрд. на фоне сокращения числа абонентов премиум –телевидения и OTT. Средняя выручка с абонента по всем направлениям показала рост 8,3%: частично компенсировать снижение доходов от видео удалось за счет более высоких доходов от рекламы в год проведения выборов президента США. Операционная рентабельность сократилась на 0,4 п.п. до 6,0%.

Выручка направления «Широкополосный доступ в интернет» снизилась на 5,3% до $12,3 млрд. Количество абонентов-пользователей ШПД в отчетном периоде осталось практически на прошлогоднем уровне, а число пользователей устаревших услуг голосовой связи и передачи данных снизилось на 14%. Средняя выручка с абонента по обоим направлениям показала рост в районе 3%.

Снижение операционной рентабельности, как уже упоминалось выше, обусловлено инвестиционными расходами в видеосервис HBO MAX и ростом амортизационных затрат в связи с модернизацией и ростом сети.

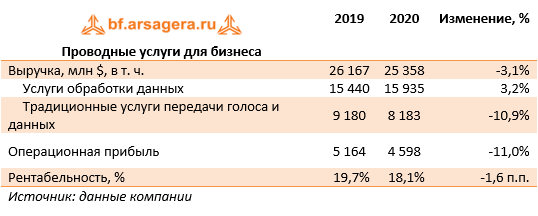

Направление «Проводные услуги для бизнеса» показало снижение выручки на 3,1% до $25,4 млрд., что обусловлено падением доходов от традиционных услуг фиксированной связи ($8,2 млрд, -10,9%). Данное падение доходов было частично компенсировано продолжающимся ростом стратегических услуг (включающие услуги по выделенным интернет-каналам, Ethernet, VoIP, Security Services и VPN). Снижение операционной рентабельности до $4,6 млрд (-11%) обусловлено ростом амортизационных отчислений на фоне увеличения капитальных затрат в модернизацию сети.

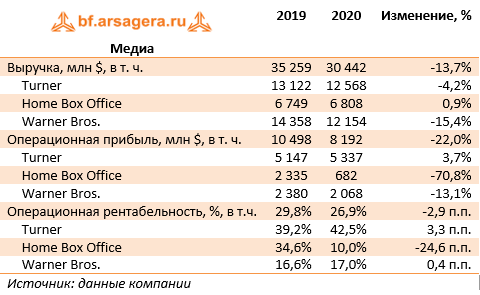

Сегмент «Медиа», включает в себя бизнес единицы Turner, Home Box Office (HBO) и Warner Bros.

Общая выручка сегмента снизилась на 13,7% до $30,4 млрд, главным образом из-за снижения доходов от театральной и телевизионной продукции, что отражает задержки театрального и телевизионного производства в Warner Bros. на фоне пандемии. Доходы Turner также снизились из-за сокращения доходов от рекламы в результате отмены и переноса спортивных мероприятий и сжатых сезонов. Доходы HBO частично компенсировали это снижение благодаря росту международных доходов и внутренней абонентской базы. Операционная прибыль сократилась на 22% до $8,2 млрд, что в основном обусловлено увеличением расходов на контент для проекта HBO Max.

Сегмент «Латинская Америка», управляющий портфелем развлекательных услуг в странах Латинской Америки и сетью мобильной связи в Мексике, показал снижение выручки на 17,9% до $5,7 млрд. Основной причиной столь плохих результатов по выручке, а также скачка операционного убытка сегмента стало ослабление валют развивающихся стран.

Вернемся к консолидированным показателям компании. Итоговая операционная прибыль сократилась на 77,1% до $6,4 млрд.

В отчетном периоде компанией были зафиксированы чистые финансовые расходы в размере $9,3 млрд (-2,4%). Такая динамика стала следствием некоторого сокращения довольно высокого долга, связанного с приобретением Time Warner в 2018 г.

В итоге компания показала чистый убыток по итогам отчетного периода в размере $5,4 млрд против прибыли $13,9 млрд, полученной годом ранее. Дивидендные выплаты AT&T за 2020 год составили 55% от годового свободного денежного потока, который оказался равен $27,5 млрд.

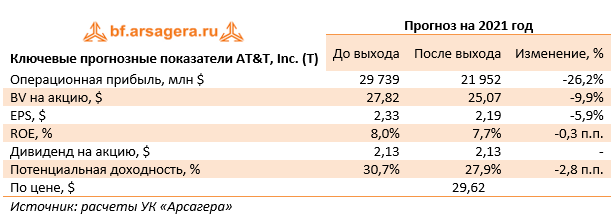

Отчетность компании вышла несколько хуже наших ожиданий, мы отразили более стремительные темпы снижения абонентской базы по ряду операционных единиц, что привело к небольшому сокращению потенциальной доходности акций.

В настоящий момент акции AT&T Inc. торгуются исходя из P/BV 2021 около 1,1 и входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

Комментарии 13

Елена Ланцевич

Артем Абалов

Иван Иванов

Иван Иванов

Алексей Астапов

Иван Иванов

Артем Абалов

Иван Иванов

Артем Абалов

Иван Иванов

Артем Абалов

Денис Медвецкий