Новолипецкий металлургический комбинат (NLMK)

Черная металлургия, добыча угля и железной руды

Итоги 9 мес. 2016 г.: рост продаж и контроль над затратами улучшили финансовые результаты

НЛМК раскрыл консолидированную финансовую отчетность за девять месяцев 2016 года.

*- результаты сегментов отражают, в том числе, операции между сегментами. Также в таблице не приведена финансовая информация о доли в результатах NBH и прочих сегментах.

Консолидированная выручка компании в отчетном периоде снизилась на 11% - до $5,7 млрд. на фоне снижения средних цен реализации, которые были частично компенсированы 2%-м ростом объемов продаж. При этом отдельно стоит отметить, что выручка за 3 кв. 2016 г. увеличилась на 19% по сравнению со 2 кв. 2016 г. в связи с ростом объемов продаж на 7%, улучшением структуры продуктового портфеля, а также ростом средних цен реализации.

Операционные расходы сократились на 11,8% благодаря реализации программ повышения операционной эффективности. В результате операционная прибыль НЛМК снизилась 7,3 - до $1,1 млрд. Обратимся к анализу сегментных результатов.

Крупнейший дивизион компании, «Плоский прокат Россия», показал стабильный уровень продаж металлопродукции на уровне 9,8 млн тонн. При этом поставки готового проката выросли на 6% до 4,5 млн т на фоне роста отгрузок на внутренний рынок. Средняя цена реализации дивизиона снизилась на 12,3% - до $424 за тонну, замедлив падение, по сравнению с предыдущими текущего года. Затраты на железорудное сырье снизились на 6,4%, а на уголь – на 7,4%, при этом выросли расходы на прочее сырье, что предопределило снижение операционной прибыли по сегменту на 19,7% – до $805 млн.

Выручка сегмента «Сортовой прокат Россия» сократилась на 1,5% – до $929 млн. Рост объемов продаж на 13,2% лишь частично компенсировал низкий уровень цен. Операционная прибыль сегмента составила $65 млн против прибыли в $14 млн годом ранее.

Выручка «Зарубежных прокатных активов» снизилась на 3,9% - до $ 1,1 млрд. Продажи сегмента выросли до 1,8 млн тонн (+3,1%) за счет пополнения запасов торговыми компаниями, а также торговых ограничений, введенных на американском рынке против импортного проката. Средняя цена реализации просела на 6,8%. Себестоимость сегмента сокращалась более быстрыми темпами (-21%), а коммерческие и прочие расходы остались на уровне прошлого года. В итоге сегмент сумел принести операционную прибыль в $87 млн против убытка в $119 млн годом ранее.

В сегменте «Добыча и переработка сырья» реализация ЖРС выросла на 3,2% - до 12,9 млн тонн, отметим, что только четверть реализуемого объема поставляется третьим сторонам. На фоне падения цен на 7,9% выручка сегмента сократилась на 4,9% до $422 млн. Однако контроль производственных затрат и экономия от реализации оптимизационных программ полностью компенсировали влияние снижения цен на продукцию. В итоге операционная прибыль увеличилась на 4,8% – до $193 млн.

С учетом операционной прибыли прочих сегментов и корректировок на внутрисегментные операции консолидированная прибыль Группы НЛМК, как уже говорилось, составила $1,1 млрд. Для анализа финансовых и прочих статей вернемся от сегментных показателей к консолидированным.

Долговая нагрузка компании с начала года снизилась на $178 млн, а по отношению к аналогичному периоду прошлого года возросла на $57 млн, составив $2,5 млрд. Проценты к уплате при этом выросли на треть – до $87 млн. Финансовые вложения компании выросли с начала года с $1,6 до $1,80 млрд, но доходы по процентам снизились с $38,9 до $30,9 млн. Несмотря на то, что валютный долг компании превышает валютные финвложения и валютную дебиторскую задолженность, НЛМК продемонстрировал отрицательные курсовые разницы в размере $94 млн. В итоге в отчетном периоде чистые финансовые расходы составили $197,8 млн против доходов $44,6 млн годом ранее. Доля в убытке NLMK Belgium Holdings в отчетном периоде сократилась на 18,8% – до $49,8 млн. В итоге чистая прибыль компании уменьшилась на 29,7%, составив – до $627,4 млн.

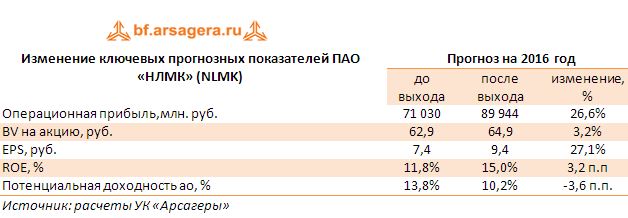

В операционной части отчетность НЛМК вышла несколько лучше наших ожиданий. После анализа вышедшей отчетности мы скорректировали наши прогнозы по сегментам «Сортовой прокат Россия» и «Зарубежные прокатные активы» в сторону повышения. Потенциальная доходность акций компании при этом снизилась в результате удлинения срока выхода акций на биссектрису Арсагеры с 2 до 6 лет.

Акции компании торгуются с P/E 10,7 и не входят в число наших приоритетов в секторе черной металлургии, где мы отдаем предпочтение акциям Мечела, ММК и ЧМК.

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 8

Елена Ланцевич

Алексей Зыков

Артем Абалов

Антон Лауфер

Андрей Валухов

Zenon Eleates

Артем Абалов

alex 1273