Новолипецкий металлургический комбинат (NLMK)

Черная металлургия, добыча угля и железной руды

Итоги 9 мес. 2018 г.

НЛМК раскрыл консолидированную финансовую отчетность за 9 месяцев 2018 года.

*-результаты сегментов отражают, в том числе, операции между сегментами. Также в таблице не приведена финансовая информация о результатах NBH и прочих сегментах.

Консолидированная выручка компании в отчетном периоде выросла на 24,6% до $9 млрд, прежде всего, вследствие заметного роста цен на металлургическую продукцию. При этом стоит отметить, что цены на стальную продукцию стабилизировались и в 3 квартале 2018 г. показали небольшое снижение по отношению ко 2 кварталу 2018 г.

Операционные расходы росли более медленными темпами, составив $6,7 млрд (+15,4%) благодаря увеличению объемов и структуры продаж, а также за счет расширения ценовых спрэдов между ценами на сталь и сырье. В результате операционная прибыль НЛМК увеличилась в 1,6 раз до $2,3 млрд. Обратимся к анализу сегментных результатов.

У крупнейшего дивизиона компании – «Плоский прокат Россия» – продажи металлопродукции выросли на 1,4%, составив 9,96 млн тонн на фоне увеличения спроса на слябы и чугун на экспортных рынках.

Средняя цена реализации дивизиона выросла на 16% до $662 за тонну. На фоне резко выросших затрат на сырье (главным образом, на железную руду) прочие статьи расходов показали умеренный рост. Это позволило сегменту нарастить операционную прибыль в 1,7 раз до $1,5 млрд.

Выручка сегмента «Сортовой прокат Россия» увеличилась на 28,7% – до $1,6 млрд, главным образом, за счет увеличения цен реализации продукции на 17,8%. Объем продаж возрос на 9,3% до 2,3 млн тонн на фоне роста поставок готовой продукции на российский рынок и полуфабрикатов на экспорт. Операционная прибыль сегмента составила $136 млн, что в 3 раза выше прошлогоднего результата, что связано с ростом объема продаж и расширением спредов между готовой продукцией и ломом.

Выручка «Зарубежных прокатных активов» возросла на 29,8% - до $2,03 млрд. Продажи сегмента выросли на 7% до 2,2 млн тонн, при этом средняя цена реализации выросла на 21,3%. В итоге сегмент заработал операционную прибыль $145 млн (+14,2%) на фоне расширения ценовых спредов.

В сегменте «Добыча и переработка сырья» продажи железной руды достигли уровня в 13,6 млн тонн (+5,6%). Отметим при этом, что объемы поставок третьим сторонам носили символический характер. На фоне резко выросших средних цен реализации выручка сегмента увеличилась на 36,8% до $952 млн. Контроль над производственными затратами и экономия от реализации оптимизационных программ обеспечили увеличение операционной прибыли более чем в 1,5 раза до $620 млн.

С учетом операционной прибыли прочих сегментов и корректировок на внутрисегментные операции консолидированная прибыль Группы НЛМК составила $2,3 млрд., что в 1,6 раза выше прошлогоднего результата.

Для анализа финансовых и прочих статей вернемся от сегментных показателей к консолидированным.

Долговая нагрузка компании с начала года незначительно снизилась до $2,1 млрд. Проценты к уплате снизились на 1,9% – до $55 млн. Финансовые вложения компании сократились с $1,6 млрд до в $1,5 млрд, доходы по процентам снизились на 22,7% до $17 млн. Положительные курсовые разницы составили $21 млн против $15 млн годом ранее. В отчетном периоде чистые финансовые расходы сократились с $87 млн до $43 млн. В итоге чистая прибыль компании выросла в 1,7 раз, составив $1,7 млрд.

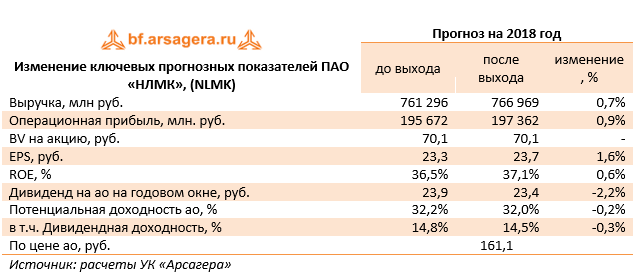

После анализа вышедшей отчетности мы существенно не меняли прогнозы консолидированных финансовых показателей компании. Некоторое снижение потенциальной доходности связано с незначительным сокращением дивидендной доходности после внесения рекомендованных Советом директоров значений промежуточных дивидендов.

На данный момент бумаги компании торгуются исходя из P/E 2018 около 7 и не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 8

Елена Ланцевич

Алексей Зыков

Артем Абалов

Антон Лауфер

Андрей Валухов

Zenon Eleates

Артем Абалов

alex 1273