Нижнекамскнефтехим (NKNC, NKNCP)

Добыча, переработка нефти и газа

Итоги 1 п/г 2020 г.: прибыльный квартал сменяет убыточный

Нижнекамскнефтехим раскрыл финансовую отчетность за 1 п/г 2020 года.

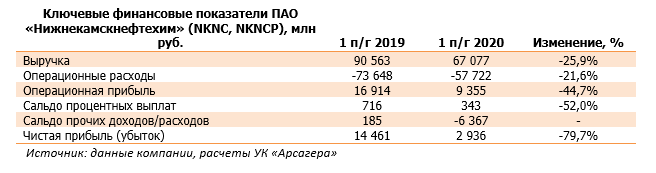

Выручка компании составила 38,1 млрд руб., продемонстрировав снижение на 25,1%. К сожалению, Нижнекамскнефтехим не раскрыл операционные показатели по итогам полугодия. Судя по всему, снижение доходов вызвано, в первую очередь, падением объемов выпускаемой продукции.

Затраты снизились меньшими темпами (-21,6%), составив 57,7 млрд руб. Отметим снижение коммерческих расходов на 26,9% до 3,5 млрд руб. и управленческих расходов на 0,8% до 3,6 млрд руб. В итоге операционная прибыль компании уменьшилась почти наполовину до 9,3 млрд руб.

В отчетном периоде процентные доходы сократились на 47,9% до 373,4 млн руб. на фоне снижения остатков на счетах компании. Хотя компания начала увеличивать долг для осуществления своих инвестиционных проектов – на конец отчетного периода он достиг 79,6 млрд руб., но процентные расходы не отображаются в отчете о финансовых результатах, так как относятся к капитализированным затратам по кредитам и займам и попадают в сумму основных средств.

По итогам квартала компания отразила значительное отрицательное сальдо прочих доходов/расходов в размере 6,3 млрд руб. против прошлогоднего положительного результата в 185 млн руб. Как мы полагаем, львиная доля этого результата (свыше 6 млрд руб.) была сформирована отрицательными курсовыми разницами по привлеченному в евро кредиту. В итоге компания зафиксировала чистую прибыль в размере 2,9 млрд руб. против прибыли 14,4 млрд руб. годом ранее. При этом после убытка в первом квартале компания смогла заработать во втором квартале 6,8 млрд руб.

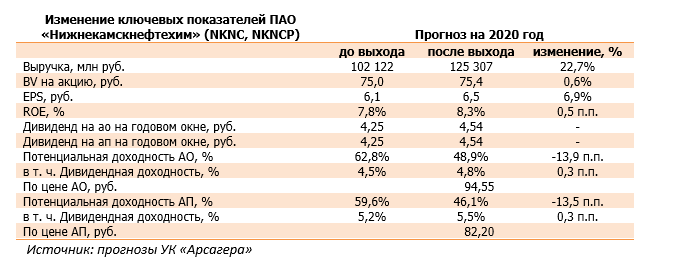

По итогам внесения фактических данных мы несколько повысили прогнозы финансовых показателей компании на текущий год, одновременно отразив их более плавное восстановление в последующие годы. В результате потенциальная доходность акций компании снизилась.

На данный момент префы Нижнекамскнефтехима торгуются чуть дороже своей балансовой стоимости и продолжают оставаться одним из наших базовых активов в секторе акций «второго эшелона».

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 96

Артем Абалов

Артем Абалов

Владислав Кофанов

Алексей Зыков

Алексей Астапов

Алексей Зыков

Артем Абалов

Андрей Зуев

Артем Абалов

Елена Ланцевич

Сергей Белый

Александр Шадрин

Сергей Белый

Елена Ланцевич

20 Finic

Андрей Валухов

Добрый день. Эта информация была доступна участникам рынка уже пятницу утром.

1. Мы продолжаем оставаться держателями префов Нижнекамскнефтехима, не предпринимая никаких особенных операций с бумагами после выхода данной новости.

http://www.taif.ru/press/relise/item.php?show=1576

В данном пресс-релизе сказано, что ТАИФ не ставит целью приобретение 100% акций компании, но, разумеется, такое корпоративное событие (принудительный выкуп и полная консолидация) может произойти. Чтобы рассуждать о его вероятности следует дождаться цены выкупа по текущем обязательному предложению и его итогов – объемов бумаг, которые будут представлены миноритариями к выкупу.

2. Насчет роста цены – в пятницу обыкновенные акции снизились на 1%, привилегированные – выросли на 3%. По все видимости, вышедшая информация пока не нашла острого отклика у участников рынка. Что произойдет с ценами на открытом рынке дальше – будет во многом зависеть от цены оферты.

Вообще говоря, мы не даем рекомендаций о покупке тех или иных бумаг. Что касается технических моментов – то никаких проблем с покупкой или продажей акций не возникнет. В пятницу торги бумагами шли в обычном режиме.

Также хотелось бы прояснить еще один момент – не совсем понятно в каком контексте вы употребляете понятие «биржа». Торги акциями Нижнекамскнефтехима на Московской Бирже – это подача заявок на покупку с одной стороны инвесторами, желающими купить бумаги, с другой – подача встречных заявок на продажу теми инвесторами, у которых эти акции есть.

Гость

Андрей Валухов

Андрей Валухов

Гость

Сергей Белый

Дмитрий Попов

Андрей Валухов

Пока продолжаем считать, что планируемые поправки в течение двух лет будут внесены.

http://stocks.investfunds.ru/news/124033/

Дмитрий Попов

Артем Абалов

Александр Мальцев

Артем Абалов

Александр Мальцев

20 Finic

Артем Абалов

20 Finic

Артем Абалов

Николай Строилов

20 Finic

Артем Абалов

Анатолий Трофимов

Артем Абалов

Анатолий Трофимов

Артем Абалов

Анатолий Трофимов

Артем Абалов

Анатолий Трофимов

Артем Абалов

20 Finic

20 Finic

Артем Абалов

20 Finic

Анатолий Трофимов

20 Finic

Анатолий Трофимов

Артем Абалов

Анатолий Трофимов

Артем Абалов

Антон Лауфер

Анатолий Трофимов

Артем Абалов

Анатолий Трофимов

Артем Абалов

Анатолий Трофимов

Артем Абалов

Анатолий Трофимов

Артем Абалов

Анатолий Трофимов

Артем Абалов

Анатолий Трофимов

Артем Абалов

Алексей Пальчиков

Артем Абалов

Посетитель

Артем Абалов

Посетитель

Алексей Астапов

Михаил Лукин

Алексей Пальчиков

Алексей Пальчиков

Алексей Астапов

Алексей Пальчиков

Артем Абалов

Александр Федин

Александр Федин

Артем Абалов

Александр Федин

Артем Абалов

Александр Федин

Артем Абалов

Vladimir Isaev

Артем Абалов

Владимир Мозжечков

Артем Абалов

С. Г.О.

Артем Абалов

Артем Абалов

alex 1273

Артем Абалов