Нижнекамскнефтехим (NKNC, NKNCP)

Добыча, переработка нефти и газа

Обращение к членам совета директоров ПАО «Нижнекамскнефтехим»

Документ содержит информацию о мерах по увеличению:

- балансовой и рыночной стоимости акций ПАО «НИЖНЕКАМСКНЕФТЕХИМ»;

- прибыли и размера дивиденда на акцию;

- эффективности использования собственного капитала.

Кто мы

ПАО «Управляющая компания «Арсагера»: национальный инвестор, вкладывающий средства в отечественную экономику; автор ежегодного исследования, посвященного уровню корпоративного управления российских публичных компаний. Итоги данного исследования размещены в свободном доступе по данной ссылке.

УК «Арсагера» более 10 лет ведет профессиональную инвестиционную деятельность на рынке ценных бумаг. В своей системе управления капиталом мы опираемся исключительно на фундаментальные показатели бизнеса анализируемых нами эмитентов. В ходе проводимого анализа российского фондового рынка мы регулярно замечаем примеры иррационального поведения, как со стороны инвесторов, так и со стороны эмитентов.

По состоянию на 20/06/19 под управлением компании находится пакет привилегированных акций ПАО «Нижнекамскнефтехим» в размере 916 700 штук (0,05% уставного капитала).

Наша цель

Мы являемся долгосрочными инвесторами и считаем своей целью повышать эффективность бизнеса российских публичных компаний.

Мы взаимодействуем с руководящими органами большинства российских публичных компаний с целью обмена опытом и рекомендациями, направленными на оптимизацию и совершенствование Модели управления акционерным капиталом (МУАК). Мы считаем, что подобная форма сотрудничества будет выгодна как эмитентам, так и инвесторам. МУАК в акционерном обществе должна работать на благо бизнеса компании и в интересах всех акционеров, а также приводить к трансформации результатов деятельности компании в курсовую стоимость ее акций.

Мы рассчитываем на понимание членов Совета директоров ПАО «Нижнекамскнефтехим» и выражаем надежду, что описанные рекомендации будут тщательно проанализированы и окажутся полезными компании. Для лучшего понимания сути предлагаемых нами практических действий прилагаем необходимые теоретические материалы:

- Обязательства акционерного общества перед кредиторами и акционерами

- Кто знает и определяет цену акций?

- Биссектриса Арсагеры или что должна делать каждая компания

- Мировой опыт управления акционерным капиталом

Исходные параметры

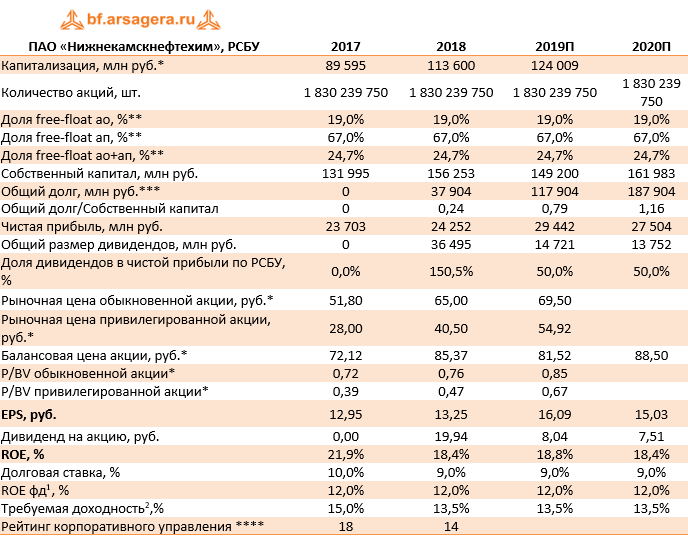

ПАО «Нижнекамскнефтехим» - один из крупнейших нефтехимических производителей Европы, занимающий ведущие позиции по производству синтетических каучуков и пластиков в России. Компания успешно реализует долгосрочную программу стратегического развития, предусматривающую как запуск новых производств, так и расширение уже действующих мощностей. В таблице 1 приведены результаты деятельности ПАО «Нижнекамскнефтехим» за 2 последних года, а также прогноз финансовых показателей на 2019 и 2020 гг., составленный аналитическим подразделением УК «Арсагера».

Таблица 1. Собственный капитал ПАО «Нижнекамскнефтехим», результаты и прогнозы деятельности

Примечания: * - данные 2019 г. на 20.06.2019г.;

** - дпо данным МБ;

*** - сумма долгосрочных и краткосрочных заемных средств;

**** - по методике ПАО «УК «Арсагера»

Источник: финансовая отчетность ПАО «Нижнекамскнефтехим» по РСБУ за 2018 год, расчеты УК «Арсагера».

Сноски:

[1] ROE фд – ставка, под которую компания может инвестировать заработанную прибыль, направив ее в основную деятельность. Фактически, это дополнительная доходность, под которую полученная прибыль текущего периода может работать в будущем. Взята с учетом имеющихся данных по российской экономике

[2] Доходность, которую инвесторы ожидают получить в виде курсового роста и дивидендов от вложений в акции данного бизнеса. В качестве ориентира требуемой доходности ПАО «Нижнекамскнефтехим» взята ставка по долговым обязательствам компании, увеличенная в 1,5 раза

Как известно, одной из важнейших характеристик ведения бизнеса, определяющих скорость роста балансовой стоимости одной акции, является рентабельность собственного капитала (ROE). По итогам 2018 показатель ROE ПАО «Нижнекамскнефтехим» составил 18,4%, и в дальнейшем, по прогнозам УК «Арсагера», ПАО «Нижнекамскнефтехим» имеет все шансы сохранить рентабельность на достаточно высоком уровне. Помимо наращивания производственных мощностей (строительство олефинового комплекса мощностью до 1,2 млн тонн по этилену в год, запуск новых производств синтетических каучуков и пластиков) и стабилизации цен на рынках сбыта продукции значительный вклад в прибыль 2019-2020 гг. продолжит вносить компенсация последствий «налогового маневра».

Сейчас на вторичном рынке обыкновенные акции компании оценены с коэффициентом P/BV порядка 0,85, а привилегированные – около 0,67. Другими словами, собственный капитал компании оценен инвесторами всего в 67% (!) его стоимости по привилегированным акциям. Так как рентабельность собственного капитала компании «Нижнекамскнефтехим» превышает требуемую инвесторами доходность, то стоимость обоих типов акций ПАО «Нижнекамскнефтехим» на вторичном рынке не должна быть ниже балансовой стоимости. Как следствие, текущая цена акций компании, особенно привилегированных, представляется нам заниженной. Подробнее о влиянии соотношения процентных ставок (ROE и требуемой доходности) на соотношение рыночной и балансовой стоимости в материале «Биссектриса Арсагеры или что должна делать каждая компания».

Предложения по повышению эффективности деятельности ПАО «Нижнекамскнефтехим»

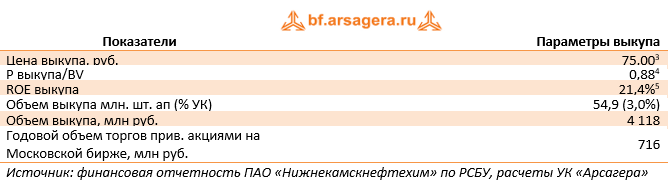

Исходя из предпосылок, УК «Арсагера» считает, что для повышения рыночной стоимости акций ПАО «Нижнекамскнефтехим» до справедливого уровня и роста показателей эффективности деятельности, Совет директоров компании должен инициировать выкуп собственных акций с вторичного рынка с их последующим погашением. Отметим, что в подобной процедуре заинтересовано, в первую очередь, само ПАО «Нижнекамскнефтехим», поскольку компания обладает существенными финансовыми возможностями для повышения эффективности своей деятельности. В рамках проведения обратного выкупа мы рекомендуем приобретать, прежде всего, привилегированные акции ПАО «Нижнекамскнефтехим» в силу их более низкой рыночной цены.

Таблица 2. Возможные параметры выкупа (пример)

Сноски:

[3] Цена выкупа может быть обозначена компанией на ином уровне: как больше, так и меньше.

[4] Для расчета взят собственный капитал ПАО «НКНХ» на конец 2018 года.

[5] Механизм расчета данного показателя приведен далее.

Далее мы бы хотели пояснить на цифрах, почему проведение операции обратного выкупа является экономически эффективной операцией для ПАО «Нижнекамскнефтехим». Как уже отмечалось выше, фактический ROE компании превышает требуемую инвесторами доходность от вложения в акции компании и превосходит средневзвешенную ставку долга ПАО «Нижнекамскнефтехим».

В качестве источников финансирования операции обратного выкупа акций мы рекомендуем использовать денежные средства компании. Согласно данным отчетности, их объем составляет 30,6 млрд руб. Это означает, что выкуп может быть полностью профинансирован за счет активов, не работающих со ставкой ROE.

Еще одним источником финансирования выкупа могут выступить заемные средства. По итогам 2018 г. на балансе компании присутствовали долговые обязательства в размере 37,8 млрд руб. (по РСБУ). В ближайшие годы эта ситуация может измениться в связи с началом строительства масштабного олефинового комплекса мощностью 1,2 млн тонн, требующего привлечения значительных кредитных ресурсов. Однако, принимая во внимания размер собственных средств, можно утверждать, что выкуп акций не помешает реализации столь важного стратегического проекта и соотношение общего долга и собственного капитала останется на комфортном уровне.

Цену выкупа привилегированных акций УК «Арсагера» рекомендует определить в размере 75 рублей, что на 36,6% превышает текущую рыночную цену, а размер обратного выкупа – в количестве 3,0% от уставного капитала. Таким образом, в денежном выражении объем выкупа составит 4 118 млн рублей.

Напомним, что на Годовом общем собрании акционеров ПАО «Нижнекамскнефтехим» по итогам 2018 года было принято решение распределять чистую прибыль в виде дивидендов, сопоставимую с дивидендами сразу за три года. По сути, обратный выкуп акций является операцией, схожей с выплатой дивидендов, ведь и в первом, и во втором случае денежные средства покидают баланс компании и поступают в распоряжение акционеров. В связи с этим, мы обращаем внимание, что компании было бы выгодно часть прибыли направить на выкуп привилегированных акций с их последующим погашением.

ПАО «Нижнекамскнефтехим» выгодно проводить операцию обратного выкупа по цене ниже балансовой (BV на акцию 85,37 руб.), так как доходность подобной инвестиции (ROEвыкупа) составит 21,4% (ROEпрогноз* BV /Pвыкупа), что превышает ROEпрогноз (18,8%). Уточним, в том случае, если компания приобретает свои акции по балансовой цене (Pвыкупа = BV на акцию), то средства вкладываются с доходностью ROEпрогноз, если же цена выкупа ниже балансовой, то средства вкладываются с доходностью, превышающей ROEпрогноз на соотношение BV/P.

Отметим, что ставка ROEвыкупа превышает альтернативные возможности вложения средств. Она превышает ROEфд, а также ставку по финансовым вложениям ПАО «Нижнекамскнефтехим», равную 5-7%[6].

[6] Рассчитано на основании отчетности ПАО «Нижнекамскнефтехим» по РСБУ как соотношение процентов к получению и величины финансовых вложений и денежных средств.

Уменьшение в обращении количества привилегированных акций сократит будущие обязательства общества по выплате дивидендов согласно уставу, увеличит балансовую стоимость и будущие дивиденды в расчете на одну обыкновенную акцию, а также упростит структуру акционерного капитала компании.

Мы хотим обратить внимание, что годовой объем торгов привилегированными акциями ПАО «Нижнекамскнефтехим» на Московской бирже за 2018 год составил порядка 0,72 млрд рублей. Рекомендованный УК «Арсагера» объем выкупа - 4,1 млрд рублей, – по нашему мнению, должен оказать серьезное влияние на оценку ПАО «Нижнекамскнефтехим», так как он почти в 6 раза превышает годовой объем торгов привилегированными акциями компании на вторичном рынке. На наш взгляд, после проведения обратного выкупа цена привилегированных акций компании на вторичном рынке может подтянуться к цене выкупа (75 рублей).

Несмотря на то, что в рассматриваемом примере размер выкупа составляет 3,0% уставного капитала, мы хотим подчеркнуть, что такие операции будут всегда выгодны компании в любом объеме (как в меньшем, так и в большем) до тех пор, пока у нее есть возможность приобретать свои акции ниже балансовой цены.

Прогнозируемый эффект от выкупа

УК «Арсагера» намерена продемонстрировать полезность и необходимость озвученных мер. Обратимся к цифрам и проиллюстрируем будущий эффект от выкупа.

Таблица 3. Эффект для акционеров и основной деятельности компании

- После проведения операции обратного выкупа балансовая цена акции по итогам 2019 года вырастет до 81,72 руб., (+0,25%).

- Прибыль на акцию (EPS) вырастет на 0,49 рублей или на 3,1%, а экономический эффект от выкупа составит около 883 млн рублей[8]; иными словами, сумма, вложенная обществом от имени своих акционеров (4 118 млн руб.) в выкуп собственных привилегированных акций, ежегодно (включая текущий год) будет приносить отдачу акционерам в размере 883 млн рублей.

- Рыночная цена привилегированной акции поднимется до 75 рублей (+36,6% к цене закрытия торгов на Московской бирже 20.06.2019 г.).

- Соотношение P/BV для привилегированной акции возрастет с 0,67 до 0,92.

[7] В случае, если объем выкупа оставит 54,9 млн. шт. акций и мажоритарный акционер не будет участвовать в выкупе.

[8] Рассчитан как изменение EPS * Количество акций после выкупа. Экономический эффект = 0,49 руб. * 1,78 млрд. шт. ао = 883 млн руб.

Таким образом, после проведения обратного выкупа акций с их последующим погашением вырастут все основные показатели эффективности деятельности компании в расчете на одну акцию, а финансовое положение ПАО «Нижнекамскнефтехим» по-прежнему останется комфортным.

Кроме того, проведение этой операции, по оценкам УК «Арсагера», будет способствовать росту курсовой стоимости обоих типов акций ПАО «Нижнекамскнефтехим» на вторичном рынке.

Данное обстоятельство укрепит репутацию ПАО «Нижнекамскнефтехим» как публичной компании. Следует помнить, что одной из основных характеристик публичности является соответствие рыночной оценки достижениям бизнеса компании. Сокращение доли привилегированных акций в уставном капитале компании вплоть до полной их ликвидации окажут положительное влияние на ликвидность обыкновенных акций и капитализацию компании. Это произойдет благодаря повышению балансовой и рыночной стоимостей одной обыкновенной акции, а также роста дивидендных выплат в расчете на обыкновенную акцию. Таким образом, целенаправленные действия по управлению акционерным капиталом и, как следствие, четкая корреляция между рыночной и балансовой ценами акций компании обеспечит устойчивый спрос на ценные бумаги ПАО «Нижнекамскнефтехим» со стороны инвестиционного сообщества. Это тем более важно, в связи с тем, что компания планирует привлечение средств с финансового рынка для осуществления своих масштабных инвестиционных программ.

Мы готовы дать необходимые дополнительные пояснения относительно наших предложений, как в очной, так и в заочной форме на безвозмездной основе. УК «Арсагера» готова также помочь в диагностике потенциальных слабых мест в системе корпоративного управления ПАО «Нижнекамскнефтехим».

Контактные лица: Соловьев В.Е., Председатель Правления ПАО «УК «Арсагера»

Абалов А.Э., Начальник аналитического управления.

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 96

Артем Абалов

Артем Абалов

Владислав Кофанов

Алексей Зыков

Алексей Астапов

Алексей Зыков

Артем Абалов

Андрей Зуев

Артем Абалов

Елена Ланцевич

Сергей Белый

Александр Шадрин

Сергей Белый

Елена Ланцевич

20 Finic

Андрей Валухов

Добрый день. Эта информация была доступна участникам рынка уже пятницу утром.

1. Мы продолжаем оставаться держателями префов Нижнекамскнефтехима, не предпринимая никаких особенных операций с бумагами после выхода данной новости.

http://www.taif.ru/press/relise/item.php?show=1576

В данном пресс-релизе сказано, что ТАИФ не ставит целью приобретение 100% акций компании, но, разумеется, такое корпоративное событие (принудительный выкуп и полная консолидация) может произойти. Чтобы рассуждать о его вероятности следует дождаться цены выкупа по текущем обязательному предложению и его итогов – объемов бумаг, которые будут представлены миноритариями к выкупу.

2. Насчет роста цены – в пятницу обыкновенные акции снизились на 1%, привилегированные – выросли на 3%. По все видимости, вышедшая информация пока не нашла острого отклика у участников рынка. Что произойдет с ценами на открытом рынке дальше – будет во многом зависеть от цены оферты.

Вообще говоря, мы не даем рекомендаций о покупке тех или иных бумаг. Что касается технических моментов – то никаких проблем с покупкой или продажей акций не возникнет. В пятницу торги бумагами шли в обычном режиме.

Также хотелось бы прояснить еще один момент – не совсем понятно в каком контексте вы употребляете понятие «биржа». Торги акциями Нижнекамскнефтехима на Московской Бирже – это подача заявок на покупку с одной стороны инвесторами, желающими купить бумаги, с другой – подача встречных заявок на продажу теми инвесторами, у которых эти акции есть.

Гость

Андрей Валухов

Андрей Валухов

Гость

Сергей Белый

Дмитрий Попов

Андрей Валухов

Пока продолжаем считать, что планируемые поправки в течение двух лет будут внесены.

http://stocks.investfunds.ru/news/124033/

Дмитрий Попов

Артем Абалов

Александр Мальцев

Артем Абалов

Александр Мальцев

20 Finic

Артем Абалов

20 Finic

Артем Абалов

Николай Строилов

20 Finic

Артем Абалов

Анатолий Трофимов

Артем Абалов

Анатолий Трофимов

Артем Абалов

Анатолий Трофимов

Артем Абалов

Анатолий Трофимов

Артем Абалов

20 Finic

20 Finic

Артем Абалов

20 Finic

Анатолий Трофимов

20 Finic

Анатолий Трофимов

Артем Абалов

Анатолий Трофимов

Артем Абалов

Антон Лауфер

Анатолий Трофимов

Артем Абалов

Анатолий Трофимов

Артем Абалов

Анатолий Трофимов

Артем Абалов

Анатолий Трофимов

Артем Абалов

Анатолий Трофимов

Артем Абалов

Анатолий Трофимов

Артем Абалов

Алексей Пальчиков

Артем Абалов

Посетитель

Артем Абалов

Посетитель

Алексей Астапов

Михаил Лукин

Алексей Пальчиков

Алексей Пальчиков

Алексей Астапов

Алексей Пальчиков

Артем Абалов

Александр Федин

Александр Федин

Артем Абалов

Александр Федин

Артем Абалов

Александр Федин

Артем Абалов

Vladimir Isaev

Артем Абалов

Владимир Мозжечков

Артем Абалов

С. Г.О.

Артем Абалов

Артем Абалов

alex 1273

Артем Абалов