Юнипро (UPRO) бывш. Э.ОН Россия (EONR)

Электрогенерация

Итоги 1 п/г 2024 г.: кратное увеличение финансовых доходов усилило рост операционной прибыли

Компания «Юнипро» раскрыла консолидированную финансовую отчетность по МСФО за 1 п/г 2024 г.

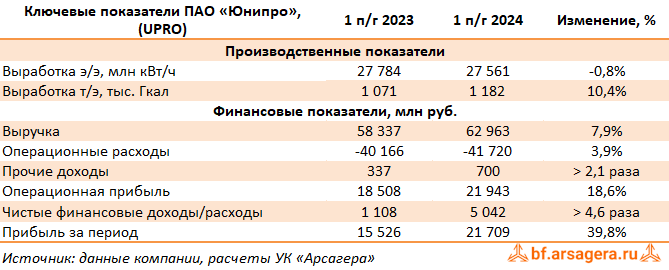

Выручка компании увеличилась на 7,9% до 63,0 млрд руб. Позитивная динамика доходов была обусловлена ростом спроса на электроэнергию и, соответственно, увеличением генерации электроэнергии станциями Юнипро в первой ценовой зоне на 4,5%. Кроме того, более высокий уровень готовности энергоблока № 3 Березовской ГРЭС обеспечил рост платежей за мощность по ДПМ. Дополнительным фактором роста выручки Юнипро стало получение повышенных платежей в рамках программы модернизации тепловых электростанций блоком № 1 Сургутской ГРЭС-2. Помимо этого на рост выручки в отчетном периоде оказало увеличение цен рынка на сутки вперед (РСВ) и конкурентного отбора мощности (КОМ).

Операционные расходы компании выросли на 3,9% на фоне повышения расходов на топливо до 27,0 млрд руб. (+7,0%), а также расходов на персонал до 5,2 млрд руб. (+5,8%).

Увеличение прочих операционных доходов обусловлено восстановлением резервов под ожидаемые кредитные убытки.

В результате операционная прибыль составила 21,9 млрд руб. (+18,6%).

В блоке финансовых статей обращает на себя внимание значительный рост процентных доходов (с 1,1 млрд руб. до 5,0 млрд руб.) на фоне роста процентных ставок и размера финансовых вложений компании. В результате чистая прибыль Юнипро составила 21,7 млрд руб., существенно превысив результат предыдущего года.

По линии балансовых показателе отметим резкое увеличение остатков свободных денежных средств (с 45,3 млрд руб. до 72,6 млрд руб.), вызванное мораторием на выплату дивидендов.

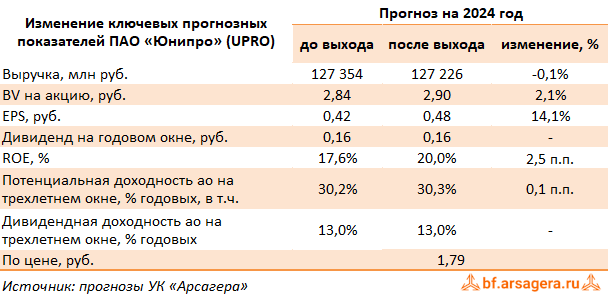

По итогам вышедшей отчетности мы подняли прогноз по чистой прибыли компании на текущий год, повысив оценку финансовых доходов. Прогнозы на последующие годы не претерпели серьезных изменений. В результате потенциальная доходность акций Юнипро осталась на прежних уровнях.

В настоящий момент акции компании обращаются с P/BV 2024 около 0,7 и не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Полный видеокурс лекций об инвестировании в свободном доступе по ссылке. Отследить выход новых постов можно в Телеграм-канале по ссылке.

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

-

Качество корпоративного управления

Вы можете ознакомиться с таблицей, отражающей оценку качества корпоративного управления эмитента

Комментарии 6

Алексей Астапов

Владимир Чулков

Елена Ланцевич

Сергей Соловьёв

Артем Абалов

Алексей Астапов