Юнипро (UPRO) бывш. Э.ОН Россия (EONR)

Электрогенерация

Итоги 1 кв. 2022 г.: бумажный убыток затмил хорошие операционные результаты

Компания «Юнипро» раскрыла консолидированную финансовую отчетность по МСФО за 1 кв. 2022 года.

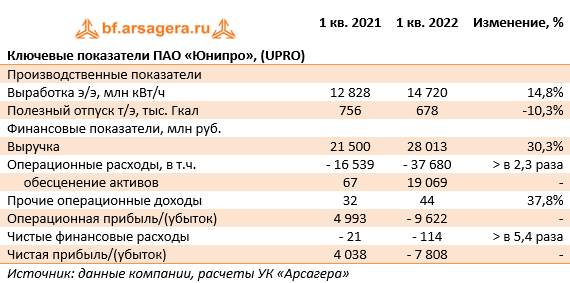

Выручка компании увеличилась на 30,3% до 28 млрд руб. Основными факторами роста стали получение платежей по договору о предоставлении мощности (ДПМ) блока №3 Березовской ГРЭС, а также увеличение выработки электроэнергии, обусловленное ростом энергопотребления в связи с постепенным восстановлением экономики от последствий COVID-19. Помимо этого, среди факторов увеличения выручки компания выделяет и рост цены РСВ в первой и второй ценовых зонах.

Значительный рост операционных расходов связан с обесценением активов в размере 19 млрд руб., вызванным изменением прогноза макроэкономических показателей на фоне геополитической обстановки. Помимо отметим рост расходов на топливо до 12,1 млрд руб. (+14,3%), амортизационных отчислений до 2 млрд руб. (+10,9%) и затрат на ремонт и техническое обслуживание до 416 млн руб. (+87,7%).

В результате компания отразила операционный убыток в размере 9,6 млрд руб., против прибыли 5 млрд руб. годом ранее.

Рост чистых финансовых расходов обусловлен увеличением долгового бремени с 5,7 млрд руб. до 5,9 млрд руб., а также повышением стоимости его обслуживания. В результате чистый убыток Юнипро составил 7,8 млрд руб, против чистой прибыли 4 млрд руб., полученной годом ранее. Без учета единовременных эффектов чистая прибыль компании составила 7,4 млрд руб. (+81,6%).

Что касается дивидендов, то Юнипро сдвинул выплаты на конец года. Выплаты могут составить 10-20 млрд руб. В качестве альтернативы дивидендам Юнипро рассматривает BuyBack. Параметры дивидендной политики на 2023-2024 гг. компания оставляет без изменений. Помимо этого менеджмент расширил прогноз по EBIDTA на текущий год с 34-36 млрд руб. до 32-36 млрд руб.

Дополнительно отметим, что на данный момент на первый план выходит возможная продажа компании или ее активов по частям. Немецкий энергохолдинг Uniper в конце прошлого года инициировал процесс продажи своей российской «дочки» Юнипро. В связи со сложившейся ситуацией этот процесс временно приостановлен и по заявлениям менеджмента Uniper будет возобновлен, как только это станет возможным.

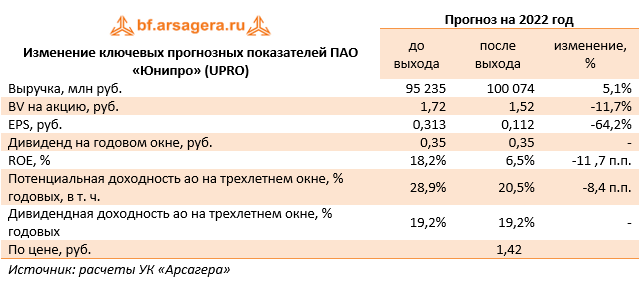

По итогам вышедшей отчетности мы понизили прогноз ожидаемой чистой прибыли в текущем году на фоне крупных списаний активов. В последующие годы наш прогноз не претерпел серьезных изменений. В итоге потенциальная доходность акций Юнипро несколько сократилась.

Акции компании обращаются с P/E 2022 около 12,7 и P/BV 2022 0,9 и не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 6

Алексей Астапов

Владимир Чулков

Елена Ланцевич

Сергей Соловьёв

Артем Абалов

Алексей Астапов