Юнипро (UPRO) бывш. Э.ОН Россия (EONR)

Электрогенерация

Итоги 2022 года: прекрасный финансовый результат омрачен отказом от дивидендов

Компания «Юнипро» раскрыла консолидированную финансовую отчетность по МСФО за 2022 год.

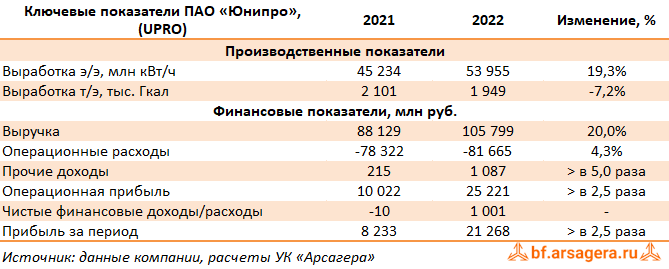

Выручка компании увеличилась на 20,0% до 105,8 млрд руб. Основными факторами роста стали получение платежей по договору о предоставлении мощности (ДПМ) блока №3 Березовской ГРЭС, а также увеличение выработки электроэнергии, обусловленное ростом энергопотребления. Отметим незначительное увеличение выручки от тепловой энергии на 1,0%, несмотря на снижение выработки на 7,2% на фоне роста среднего расчетного тарифа.

Рост операционных расходов связан, прежде всего, с повышением расходов на топливо до 45,4 млрд руб. (+16,2%), расходов на персонал до 8,4 млрд руб. (+11,8%) и затрат на ремонт и техническое обслуживание до 2,7 млрд руб. (+5,8%), частично нивелированных за счет восстановления признанного ранее убытка от обесценения активов.

Пятикратное увеличение прочих операционных доходов обусловлено получением компенсации от подрядчика в пользу компании в размере 422,6 млн руб., а также восстановлением резерва под ожидаемые кредитные убытки в размере 499,8 млн руб.

В результате операционная прибыль показала кратный рост и составила 25,2 млрд руб.

В блоке финансовых статей обращает на себя внимание увеличение процентных доходов на фоне роста процентных ставок и размера финансовых вложений компании. В результате чистая прибыль Юнипро составила 21,3 млрд руб., увеличившись в 2,5 раза.

Что касается возможных дивидендных выплат, то Совет директоров рекомендовал акционерам не проводить внеочередное годовое собрание и не выплачивать дивиденды по результатам 2021 года и девяти месяцев 2022 года.

Дополнительно отметим, что в декабре 2022 года состоялась передача основной доли прав голоса в материнской компании Uniper от финского Fortum в пользу Федеративной Республики Германии, доля которой составила 99,12%. При этом в марте прошлого года Uniper объявила о намерении продолжить процесс продажи компании, как только это станет возможным.

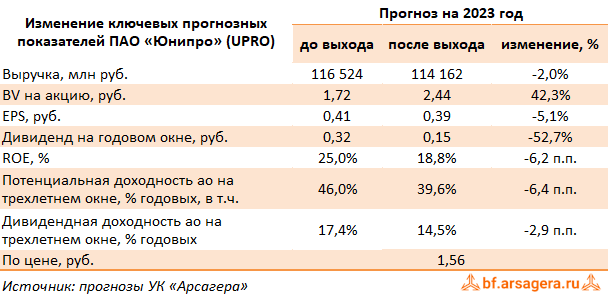

По итогам вышедшей отчетности мы незначительно понизили прогноз ключевых финансовых показателей компании на текущий и последующие годы, отразив сокращение операционной рентабельности на фоне роста расходов на топливо. Одновременно с этим мы обнулили наши ожидания по дивидендным выплатам за 2021 и 2022 годы. В результате потенциальная доходность акций компании сократилась.

Акции компании обращаются с P/BV 2023 около 0,6 и пока не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Полный видеокурс лекций об инвестировании в свободном доступе по ссылке. Отследить выход новых постов можно в Телеграм-канале по ссылке.

|

-

Итоги 2022 года: прекрасный финансовый результат омрачен отказом от дивидендов

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 6

Алексей Астапов

Владимир Чулков

Елена Ланцевич

Сергей Соловьёв

Артем Абалов

Алексей Астапов