Юнипро (UPRO) бывш. Э.ОН Россия (EONR)

Электрогенерация

Итоги 9 мес. 2021 года: прогнозы повышены на фоне роста цен на электроэнергию и восстановления энергоблока Березовской ГРЭС

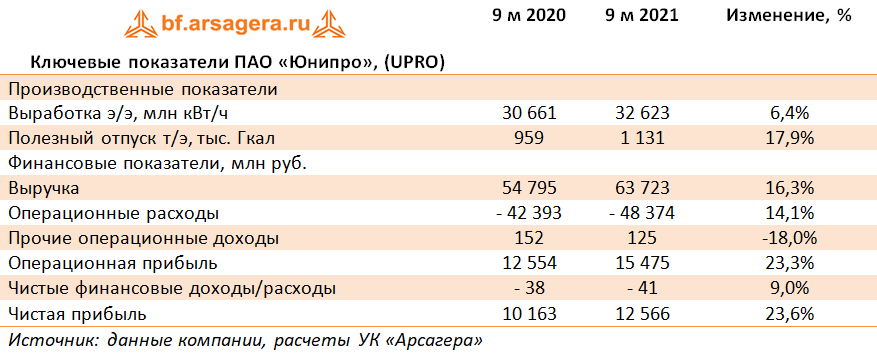

Компания «Юнипро» раскрыла консолидированную финансовую отчетность по МСФО за 9 мес. 2021 года.

Выручка компании увеличилась на 16,3% до 63,7 млрд руб. Основными факторами роста стали завершение ремонтно-восстановительных работ на энергоблоке №3 Березовской ГРЭС и возобновление платежей по ДПМ с мая 2021 г., увеличение выработки электроэнергии, обусловленное ростом энергопотребления в связи с постепенным восстановлением экономики от последствий COVID-19, увеличением экспорта электроэнергии и влиянием холодной зимы и рекордно высокой температуры в мае-июне 2021 года. Помимо этого среди факторов увеличения выручки компания выделяет и рост цены РСВ в первой ценовой зоне.

Операционные расходы выросли на 14,1%, составив 48,4 млрд руб. на фоне увеличения расходов на топливо до 28,3 млрд руб. (+21,6%) и амортизационных отчислений до 5,8 млрд руб. (+27,1%). В результате операционная прибыль компании увеличилась на 23,3%, составив 15,5 млрд руб. Отметим, что в целом рост операционной прибыли можно объяснить снижением отрицательного эффекта от истечения срока действия высокодоходных ДПМ блоков ПГУ за счет доходов по ДПМ для восстановленного энергоблока на Березовской ГРЭС.

На фоне близких к нулевым результатам блока финансовых статей чистая прибыль Юнипро составила 12,6 млрд руб. (+23,6%).

Вместе с выходом отчетности руководство компании скорректировало прогноз по EBIDTA в текущем году с 26-28 млрд руб. до 27-29 млрд руб. в связи с ожидаемой более высокой доступностью восстановленного энергоблока на Березовской ГРЭС и восстановлением экономики. Добавим также, что Юнипро подтвердила свои планы по выплате дивидендов по 20 млрд руб. ежегодно в ближайшие годы.

По итогам вышедшей отчетности мы не стали вносить в модель компании серьезных изменений.

Акции компании обращаются с P/E 2021 около 10,5 и P/BV 2021 1,5 и не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 6

Алексей Астапов

Владимир Чулков

Елена Ланцевич

Сергей Соловьёв

Артем Абалов

Алексей Астапов