Банк Возрождение (VZRZ, VZRZP)

Финансовый сектор

Итоги 1 кв. 2020 г.: медленное угасание

Банк Возрождение раскрыл консолидированную финансовую отчетность по МСФО за первые три месяца 2020 года.

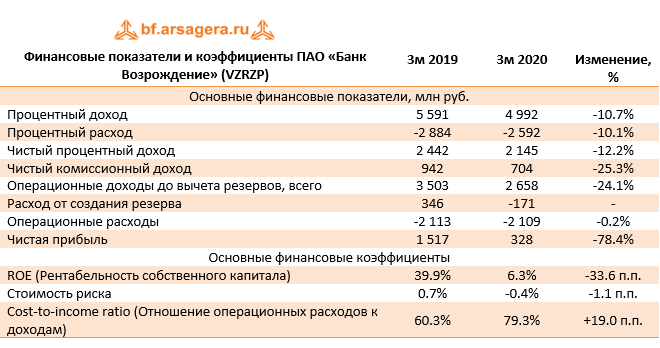

Чистые процентные доходы банка снизились на 12.2% до 2.1 млрд руб. В отчетном периоде процентные доходы сократились на 10.7%, составив 4.99 млрд руб. на фоне снижения процентных ставок по выданным кредитам. Процентные расходы показали более медленное снижение, составив 2.6 млрд руб. на фоне снижения стоимости привлеченных депозитов.

Чистый комиссионный доход банка составил 0.7 млрд руб. (-25.3%). Операции с иностранной валютой и курсовые разницы в совокупности принесли расходы около 231 млн руб. против прибыли 96 млн руб. годом ранее. В итоге операционные доходы до вычета резервов снизились почти на четверть – до 2.66 млрд руб.

В отчетном периоде банк создал резервы на сумму свыше 171 млн руб., в то время как год назад распустил на сумму около 350 млн руб. ПО всей видимости, создание резервов в первом квартале пока еще не отразило кризисные явления, и в ближайших кварталах можно ожидать более высокой стоимости риска.

Операционные расходы сократились на 0.2%, составив 2.1 млрд руб. Коэффициент отношения затрат к доходам до вычета резервов увеличился на 19 п.п. и составил 79.3%.

В итоге банк получил чистую прибыль в размере 328 млн руб., против 1.5 млрд руб., полученной годом ранее. Балансовая цена акции составила 839 руб.

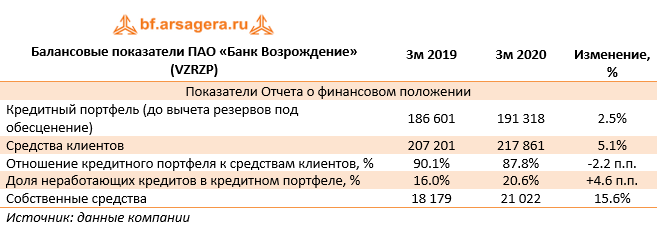

По линии балансовых показателей отметим более быстрый рост клиентских средств, по сравнению с кредитным портфелем.

По итогам вышедшей отчетности мы понизили финансовые результаты банка, отразив более высокую стоимость риска на ближайший год и более низкие процентные и комиссионные доходы. Ситуация в целом выглядит удручающей – на фоне падения основных видов доходов, операционные расходы банка неизменны.

После принудительного выкупа в обращении остаются только привилегированные акции, торгующиеся с P/BV 2020 около 0,4. Мы продолжаем оставаться владельцами привилегированных акций Банка Возрождение, ожидая прояснения сроков и деталей консолидации банка в Группу ВТБ.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

Комментарии 67

Елена Ланцевич

Андрей Ерофеев

Елена Ланцевич

Андрей Зуев

Алексей Астапов

Посетитель

Посетитель

Сергей Трунов

Алексей Астапов

Посетитель

Елена Ланцевич

Георгий Докучаев

Андрей Зуев

Артем Абалов

Георгий Докучаев

Георгий Докучаев

Георгий Докучаев

Алексей Астапов

Георгий Докучаев

Андрей Валухов

Александр Петров

Александр Шадрин

Сергей Белый

Александр Шадрин

В данный момент у ВТБ нет никаких прав/обязанностей по отношению к владельцам привилегированных акций, кроме обязательства выплаты дивидендов по привилегированным акциям Банка Возрождение, также они не могут быть выкуплены по принудительной оферте. Между тем по заявлениям менеджмента ВТБ в 2020 году должна произойти полная консолидация, и Банк Возрождение перестанет существовать, как отдельное юридическое лицо. Мы надеемся, что ВТБ проведет консолидацию Банка Возрождение на достойном корпоративном уровне, то есть мы ждем выставления оферты по префам не хуже ценовых параметров по обыкновенным акциям.

Сергей Белый

Андрей Валухов

Илья Дьячков

Артем Абалов

Сергей Белый

Андрей Ерофеев

Артем Абалов

Андрей Ерофеев

Артем Абалов

Андрей Ерофеев

Николай Николаев

Артем Абалов

Андрей Ерофеев

Андрей Ерофеев

Артем Абалов

Алексей Чебкасов

Артем Абалов

Андрей Ерофеев

Артем Абалов

Артем Абалов

Артем Абалов

Лев Кунегин

Алексей Астапов

Константин Дубровин

Александр Шадрин

Николай Николаев

Елена Ланцевич

Сергей Белый

Никита Селенков

Александр Шадрин

Елена Ланцевич

Никита Селенков

Андрей Валухов

Дмитрий Попов

Дмитрий Попов

Андрей Валухов

Дмитрий Попов

Александр Шадрин

Николай Николаев

С. Г.О.

alex 1273