Банк Возрождение (VZRZ, VZRZP)

Финансовый сектор

«Никогда такого не было и вот опять!» или кое-что о реорганизации двух банков

В ходе регулярного мониторинга действия российских публичных компаний в области корпоративного управления, у нас поневоле начинает складываться ощущение «дежа-вю». Такое впечатление, что типовые ошибки, подробно разбираемые нами в своих материалах, представляют собой заколдованное место. Совсем недавно один из публичных банков провел допэмиссию по цене значительно ниже балансовой стоимости, выдав это за свой успех. И вот снова новостные ленты донесли до нас пример «качественного корпоративного управления» в банковской отрасли.

Действия органов управления банка

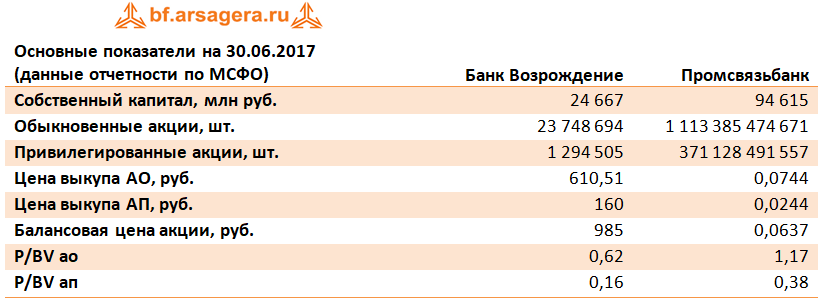

На сей раз речь пойдет о реорганизации ПАО Банк «Возрождение» в форме его присоединения к ПАО «Промсвязьбанк». Событие, в общем-то, ожидавшееся и логичное: оба банка имеют общего контролирующего акционера и его желание укрупнить свой банковский бизнес и сэкономить на издержках вполне понятно. Но наше настроение заметно испортилось, когда, изучая детали реорганизации, мы добрались до пункта, связанного с ценой выкупа акций у акционеров, несогласных с реорганизацией: 610,51 руб. за обыкновенную акцию и 160 руб. за привилегированную. Что-то похожее ожидает акционеров самого Промсвязьбанка, обыкновенные акции которого предполагается выкупить за 0,0744 руб., а привилегированные – за 0,0244 руб. Коэффициенты конвертации на момент публикации объявлены не были, однако, скорее всего, они будут базироваться на вышеуказанных ценах.

Для удобства сведем в таблицу ключевые параметры банковской реорганизации:

Прежде всего, обращает на себя внимание огромный дисконт привилегированных акций к обыкновенным. С примерами подобного рода нам уже доводилось сталкиваться ранее, когда советы директоров, не разбираясь в сути вопроса, механически штамповали параметры, рекомендованные «независимым оценщиком». Специально для советов директоров реорганизуемых банков мы в очередной раз попытаемся объяснить, почему такая дискриминация владельцев привилегированных акций является грубым нарушением прав акционеров.

В первую очередь, нам поможет в этом статья 75 закона «Об акционерных обществах» (далее – закон). Найдя эту статью, члены советов директоров реорганизуемых банков без труда увидят, что требовать выкупа вправе в равной степени все владельцы голосующих акций (а по вопросу реорганизации голосуют владельцы всех типов акций). Для этих целей составляется единый список лиц, владеющих голосующими акциями, и имеющих право требовать их выкупа. Таким образом, закон «Об акционерных обществах» при выкупе акций у акционеров не делает различия между владельцами обыкновенных и привилегированных акций. Применяется один критерий – голосующие акции, соответственно, и цена выкупа подразумевается единая. Для того, чтобы отбросить всякие сомнения, законодатель даже поставил слово ценА в единственном числе.

Двигаемся дальше. Раз по вопросам реорганизации законодательством предусмотрен одинаковый объем прав для всех владельцев акций, то в результате выкупа должны наступать одинаковые правовые последствия в виде одинаковой цены выкупа акций. И здесь в помощь советам директоров реорганизуемых банков можно привести пункт 1 статьи 2 того же закона, которым устанавливается принцип имущественного равенства всех акционеров общества, имеющих одинаковые права по отношению к обществу.

В самом деле, номинал обыкновенных и привилегированных акций одинаков. Это означает, что при учреждении банка каждый акционер внес одинаковую сумму (в случае с Банком Возрождение – по 10 рублей). Тем самым был удостоверен одинаковый имущественный взнос. Почему же со временем 10 рублей, внесенных за обыкновенную акцию, стали оцениваться выше, нежели такая же сумма, внесенная за привилегированную акцию? Эти деньги стали пахнуть по-другому? Или они внесли больший вклад в развитие банка? Может быть, они дают разные права на долю в имуществе или прибыли? Не похоже. Статья 23 закона вводит императивную норму касательно распределения имущества при ликвидации, остающегося после расчетов в кредиторами. Согласно этой норме, владельцы привилегированных акций имеют равные права с владельцами обыкновенных акций в расчете на одну ценную бумагу. Что же касается распределения прибыли, то косвенный ответ на это совсем недавно дал сам Совет директоров Банка Возрождение, рекомендовав по итогам 2016 года выплатить дивиденды в одинаковом размере, подчеркнув тем самым одинаковый статус обоих типов акций в части права на долю в прибыли.

Так в чем же дело? Наверное, в «независимом оценщике». Очень часто именно с его подачи совет директоров акционерного общества вводится в заблуждение. Но если оценщик не понимает природы формирования цен привилегированных акций (как показывает практика, для него – это некая «заданная сверху субстанция», в оправдание которой может приводиться любая ересь: дисконт за ликвидность, объем оцениваемого пакета и т.д., то есть все что угодно, кроме устава компании, где четко прописаны права владельцев акций, в том числе на дивиденды и ликвидационную стоимость), то советы директоров обязаны исправлять такие ошибки.

Тем не менее, советы директоров очень часто принимают за основу коэффициенты конвертации и цены выкупа, посчитанные оценщиком. А ведь из текста закона (опять – статья семьдесят пять!) четко следует, что цены оценщика служат не истиной в последней инстанции - отклонение цены допускается, но только в сторону повышения. Фактически, цены оценщика являются минимально возможными ценами выкупа, а итоговое определение цен возлагается на совет директоров!

В рассматриваемом случае Совет Директоров Банка Возрождение (равно как и Промсвязьбанка) явно проигнорировал смысл, который несет в себе учет прав владельцев разных типов акций в ходе реорганизации. В результате привилегированные акции оценены всего за одну пятую (!) собственного капитала банка.

Владельцам обыкновенных акций Банка Возрождение тоже можно особо не радоваться. Да, их бумаги оценены выше, нежели привилегированные акции. Однако даже в этом случае акции оценены исходя из 0,6 собственного капитала банка. Не слишком щедрая оценка, учитывая тот факт, что обыкновенные акции самого Промсвязьбанка для целей выкупа акций у несогласных акционеров были оценены в районе собственного капитала (кто бы сомневался). И здесь мы подходим ко второму аспекту - бросающейся в глаза разнице в оценках банков. Неужели по сравнению с Промсвязьбанком Банк Возрождение настолько хуже? Может, у него «рисованная отчетность»?

Но ведь она заверяется аудиторами, предоставляется в Банк России, исходя из ее данных рассчитываются обязательные банковские нормативы, ориентированные, в первую очередь, на размер собственного капитала, который и находит отражение в балансовой стоимости одной акции. Какие еще причины побудили Совет директоров утвердить оценку банка значительно ниже балансовой цены?

Ответ напрашивается один: некомпетентность, желание занизить оценку присоединяемого банка в пользу присоединяющего. В результате сама по себе логичная идея объединения двух банковских бизнесов проводится в жизнь с грубым нарушением прав акционеров Банка Возрождение, и, прежде всего, владельцев его привилегированных акций.

Частота и распространенность ошибок при корпоративных реорганизациях побудили власти включить их в перечень мер, подлежащих четкому урегулированию на законодательном уровне. Распоряжением Правительства №1315-р от 25.06.2016 в Дорожную карту по совершенствованию корпоративного управления были включены «уточнения регулирования процедуры реорганизации обществ, в частности, меры по защите прав владельцев привилегированных акций при определении коэффициентов конвертации» (а, значит, и цен выкупа). Сроком принятия соответствующего решения был обозначен ноябрь 2016 года. Очень жаль, что указанные поправки до сих пор не обрели законодательную силу, оставляя формальную лазейку для принятия ошибочных решений неквалифицированными органами управления акционерными обществами.

Наши действия

Может так случиться, что коэффициенты конвертации акций устранят указанную выше несправедливость. Всегда есть шанс на чудо. Это тот случай, когда мы были бы рады ошибиться в своих выводах. Но шансов на это немного.

А посему придется в очередной раз привлекать внимание регулирующих органов к деталям проводимых реорганизаций. В первую очередь, мы планируем направить в Банк России соответствующую жалобу на несправедливое определение параметров реорганизации двух банков. Также мы попросим Банк России проверить качество предоставляемой отчетности ПАО Банк «Возрождение», чей собственный капитал почему-то принимается с внушительным дисконтом.

Кроме того, мы оставляем за собой право обратиться в суд по факту возмещения убытков, которые могут быть причинены нам вследствие неверного определения цены (денежной оценки) принадлежащего нам имущества (привилегированных акций Банка Возрождение).

Независимо от результатов наших запросов и рассмотрения судебных исков мы планируем и далее привлекать внимание к подобного рода негативным практикам в сфере корпоративного управления в российских компаниях, как недопустимым и подрывающим развитие финансового рынка нашей страны и экономики России в целом.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

Комментарии 67

Елена Ланцевич

Андрей Ерофеев

Елена Ланцевич

Андрей Зуев

Алексей Астапов

Посетитель

Посетитель

Сергей Трунов

Алексей Астапов

Посетитель

Елена Ланцевич

Георгий Докучаев

Андрей Зуев

Артем Абалов

Георгий Докучаев

Георгий Докучаев

Георгий Докучаев

Алексей Астапов

Георгий Докучаев

Андрей Валухов

Александр Петров

Александр Шадрин

Сергей Белый

Александр Шадрин

В данный момент у ВТБ нет никаких прав/обязанностей по отношению к владельцам привилегированных акций, кроме обязательства выплаты дивидендов по привилегированным акциям Банка Возрождение, также они не могут быть выкуплены по принудительной оферте. Между тем по заявлениям менеджмента ВТБ в 2020 году должна произойти полная консолидация, и Банк Возрождение перестанет существовать, как отдельное юридическое лицо. Мы надеемся, что ВТБ проведет консолидацию Банка Возрождение на достойном корпоративном уровне, то есть мы ждем выставления оферты по префам не хуже ценовых параметров по обыкновенным акциям.

Сергей Белый

Андрей Валухов

Илья Дьячков

Артем Абалов

Сергей Белый

Андрей Ерофеев

Артем Абалов

Андрей Ерофеев

Артем Абалов

Андрей Ерофеев

Николай Николаев

Артем Абалов

Андрей Ерофеев

Андрей Ерофеев

Артем Абалов

Алексей Чебкасов

Артем Абалов

Андрей Ерофеев

Артем Абалов

Артем Абалов

Артем Абалов

Лев Кунегин

Алексей Астапов

Константин Дубровин

Александр Шадрин

Николай Николаев

Елена Ланцевич

Сергей Белый

Никита Селенков

Александр Шадрин

Елена Ланцевич

Никита Селенков

Андрей Валухов

Дмитрий Попов

Дмитрий Попов

Андрей Валухов

Дмитрий Попов

Александр Шадрин

Николай Николаев

С. Г.О.

alex 1273