ГК «Мать и дитя» (MDMG)

Прочие

Итоги 1 п/г 2022 года: снижение прибыли на фоне инвестиционных обесценений

Группа компаний «Мать и дитя» (MD Medical Group Investments Plc) раскрыла консолидированную финансовую отчетность за 1 п/г 2022 г.

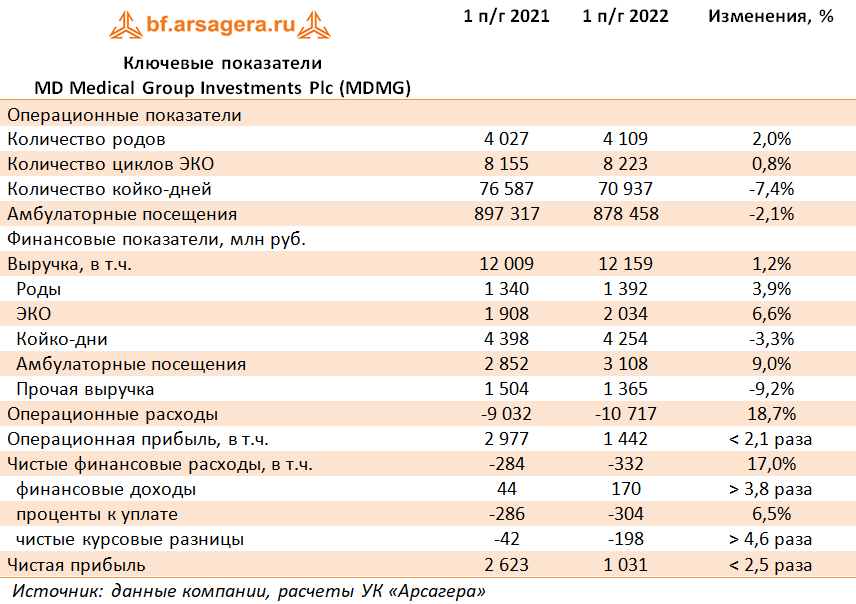

Выручка компании увеличилась на 1,2% до 12,2 млрд руб. на фоне роста доходов, связанных с женским и детским здоровьем – на них пришлось больше половины выручки (51,1% в сравнении с 48,7% годом ранее). Ключевой вклад в увеличение выручки внесли направление «Эко» в Москве и Московской области (+26,4%), «Амбулаторные посещения» и «Койко-дни» в регионах (+12,4%). Этому способствовал рост загрузки региональных госпиталей на фоне восстановления спроса на медицинские услуги в постпандемийный период, а также сильные результаты новых проектов – «MD Лахта» в Санкт-Петербурге и медицинского кластера в Тюмени.

Операционные расходы выросли на 18,7% до 10,7 млрд руб. на фоне отраженных обесценений в размере 1,3 млрд руб. Сюда входят обесценения по ранее реализованным инвестициям: основных средств в клиническом госпитале в Уфе на 1,0 млрд руб., гудвилла многопрофильной клиники «Медика-2» в Новокузнецке в размере 201,4 млн руб. на фоне ухудшения макроэкономических условий. Кроме того, в отчетном периоде Группа признала обесценение ранее приобретенной строительной документации в размере 85,5 млн руб. в связи с пересмотром планов по строительству клиники в Санкт-Петербурге. В итоге операционная прибыль упала более чем в 2 раза, составив 1,4 млрд руб., при этом маржа сократилась с 24,8% до 11,9%.

Чистые финансовые расходы компании увеличились на 17,0% до 332,1 млн руб. на фоне роста процентных расходов, обусловленного повышением ставок заимствования, и кратного увеличения отрицательных курсовых разниц, частично нивелированных ростом процентных доходов.

В итоге чистая прибыль показала падение в 2,5 раза и составила 1,0 млрд руб.

В числе прочих моментов отметим, что компания подтвердила свои планы по открытию центра ядерной медицины «Лапино-3» в 2024 году, при этом строительство психоневрологического центра «Лапино-5» с датой запуска в 3 квартале 2023 года, а также многофункционального госпиталя «Домодедово» с датой ввода в эксплуатацию в 4 квартале 2023 года заморожено.

Также отметим, что компанией был досрочно погашен кредит перед банком ВТБ на общую сумму 2,2 млрд руб.

Напомним также, что в начале 2022 года менеджмент компании заявил о приостановке дивидендных выплат, однако не исключил их возобновления до конца текущего года. Это может быть связано с перспективами перевода операционной деятельности управляющей компании в российское правовое поле.

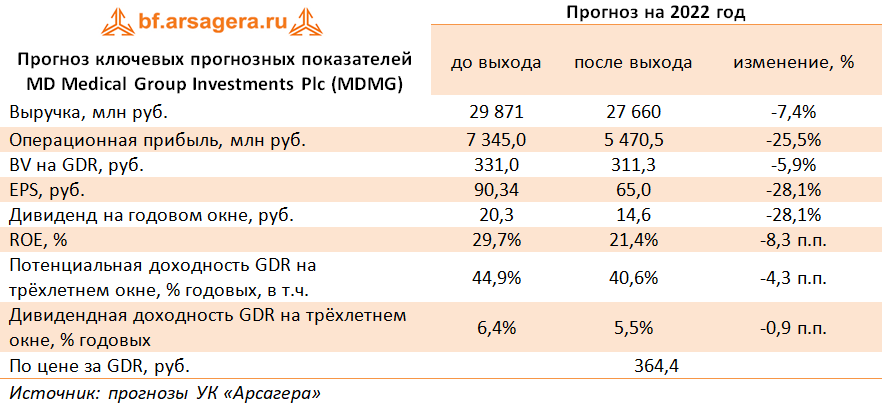

По итогам ознакомления с результатами компании в отчетном периоде мы понизили прогноз по выручке и чистой прибыли на текущий год на фоне снижения количества амбулаторных посещений и загрузки стационаров, а также зафиксированной череды обесценений. Также мы понизили прогнозные показатели на всем периоде прогнозирования на фоне приостановки строительства центра «Лапино-5» и госпиталя «Домодедово». В итоге потенциальная доходность расписок компании снизилась.

В настоящий момент расписки компании торгуются исходя из P/E 2022 около 5,6 и P/BV 2022 около 1 и не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Полный видеокурс лекций об инвестировании в свободном доступе по ссылке.

|

-

Итоги 1 п/г 2022 года: снижение прибыли на фоне инвестиционных обесценений

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 2

Артем Абалов

Антон Лауфер