Globaltrans Investment plc (GLTR)

Транспорт

Итоги 1 п/г 2021 г.: низкие ставки аренды обусловили падение финансовых результатов

Компания Globaltrans раскрыла консолидированную финансовую отчетность по МСФО за 1п/г 2021 года.

В отчетном периоде грузооборот компании сократился на 4,4% на фоне снижения на 2,2% данного показателя по стране в целом. Как пояснила компания, задержки в портах, вызванные погодными условиями, и затрудненность движения на ключевых объектах клиентов компании повлияли на показатели сегмента полувагонов, в результате чего среднее количество груженых отправок на полувагон за отчетный период сократилось на 6%.

Скорректированная выручка упала на 13,9%, составив 24,9 млрд руб. на фоне слабой ценовой конъюнктуры в сегменте полувагонов, сохранявшейся на протяжении почти всего отчетного периода. Устойчивые ставки аренды по направлению нефтепродуктов и нефти смогли лишь частично компенсировать низкие цены по металлургическому направлению.

Операционные расходы показали рост 2,2%, составив 25,5 млрд руб. в основном из-за увеличения возмещаемых затрат (плата за инфраструктуру и локомотивы, услуги, предоставленные другими транспортными организациями) до 7,3 млрд руб. (+12%), а также расходов на оплату труда до 2,3 млрд руб. (+30%) на фоне роста численности персонала, индексации заработной платы и увеличения бонусного вознаграждения.

В итоге операционная прибыль компании сократилась на 37% до 6,6 млрд руб.

Чистые финансовые расходы увеличились на 0,9% до 1, 1млрд руб. На обслуживание своего долга (34,8 млрд руб.) компания потратила 1,2 млрд руб. Отрицательные курсовые разницы составили 11,8 млн руб. В итоге чистая прибыль компании снизилась почти наполовину до 3,3 млрд руб.

Отметим, что совет директоров группы Globaltrans одобрил промежуточные и специальные промежуточные дивиденды за первое полугодие 2021 года на 4 миллиарда руб., или 22,5 руб. на акцию/GDR., что превышает предварительные прогнозы по выплате самой компании. Несмотря на слабую ценовую конъюнктуру в сегменте полувагонов в отчетном периоде, компания отмечает восстановление ставок на полувагоны в конце второго квартала и далее в летние месяцы, что позволило увеличить первоначально запланированные выплаты. Помимо этого компания ставит целью выплатить финальные дивиденды по итогам второго полугодия 2021 г. на сумму 5 миллиардов руб., или около 27,97 руб. на акцию или GDR.

Традиционно Globaltrans выплачивает внушительные суммы дивидендов своим акционерам: при соотношении чистый долг к скорректированной EBITDA < 1 на эти цели направляется не менее 50% от свободного денежного потока. На практике в последние годы в виде дивидендов акционерам выплачивалось от 80% до 130% чистой прибыли компании.

По линии корпоративных новостей добавим, что группа Globaltrans договорилась о продаже принадлежащей ей 60%-ной доли в компании «СинтезРейл», занимающейся перевозкой стали и продукции нефтехимии. Ожидается, что сделка будет осуществлена до конца текущего года, ее сумма составит 1,1 млрд руб. и будет оплачена денежными средствами. Покупателями выступят структуры ряда совладельцев самой группы Globaltrans. По оценкам руководства холдинга, продажа доли в неосновном нишевом бизнесе укрепит финансовое положение компании и ее способность выплачивать дивиденды. Прибыль от данной сделки составит порядка 760 млн руб.

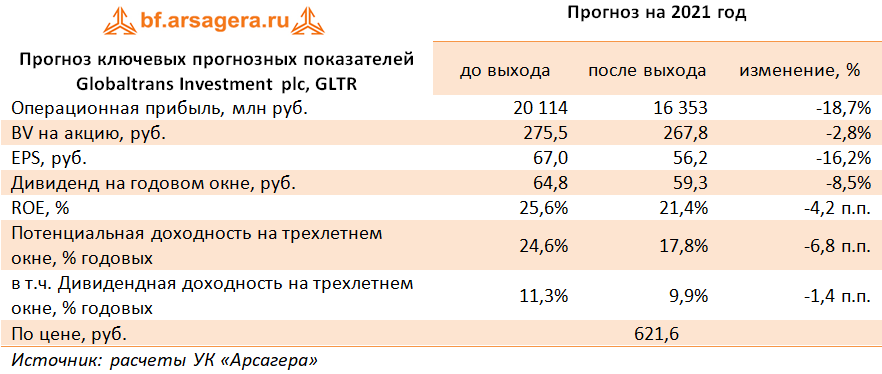

В целом можно констатировать, что восстановление деловой активности вкупе с сокращением движения вагонов по ряду направлений из-за паводков и аварий, а также рост стоимости ремонта подвижного состава будут способствовать дальнейшему плавному росту арендных ставок на полувагоны. Несмотря на это, мы понизили наш прогноз финансовых показателей на фоне более медленного роста доходов и некоторого ухудшения операционной рентабельности.

Расписки Globaltrans торгуются исходя из P/BV 2021 порядка 2,3 и входят в состав наших диверсифицированных портфелей акций «второго эшелона».

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 2

Артем Абалов

Дмитрий Посетитель