Группа Компаний РУСАГРО (AGRO)

Потребительский сектор

Итоги 1 кв. 2021 г.: рост цен на продовольственные товары обеспечил кратный рост прибыли

Сельскохозяйственный холдинг ROS AGRO PLC представил отчетность по МСФО за 1 кв. 2021 г.

Отметим, что с 1 кв. 2021 г. финансовые результаты сегмента «Молочные продукты» включены в Масложировой сегмент в результате объединения двух бизнес-направлений. Сравнительные данные за прошлые периоды скорректированы соответственно.

Общая выручка компании выросла на 51,6% до 49,9 млрд руб.

Выручка сегмента «Сахар» увеличилась на 64,9%, составив 8,6 млрд руб. на фоне роста объемов продаж на 19,5%, благодаря росту объема поставок в розничные сети. Средняя цена реализации подскочила на 57,8% относительно 1 кв. 2020 г., когда цены на рынке сахара России достигли минимального за 2010-2021 гг. значения.

Себестоимость реализованной продукции данного сегмента возросла в меньшей степени нежели выручка, составив 6,3 млрд руб. (+57,4%) в связи с меньшим ростом закупочной цены на сахарную свеклу по сравнению с увеличением цены реализации сахара. В результате операционная прибыль увеличилась в 3,5 раза, составив 1,5 млрд руб.

В сегменте «Мясо» выручка выросла на 25,7% до 8,6 млрд руб., что было вызвано увеличением средней цены на 21,6% при одновременном увеличении совокупного объема продаж на 1,8%, обусловленного повышением объемов производства на 4%, благодаря выходу на полную мощность новых свинокомплексов в Тамбовской области. Помимо всего прочего компания получила чистый доход от переоценки биологических активов и сельскохозяйственной продукции в размере 820 млн руб. (+91,6%) на фоне роста рыночных цен на живых свиней в течение отчетного периода в сравнении с рыночными ценами на конец 2020 г. и соответствующим увеличением справедливой стоимости живка в исходящем остатке. Рост себестоимости реализованной продукции на 22,1% был обусловлен увеличением расходов на корм и ветеринарию. Также отметим, что в отчетном периоде сегмент отразил прочий доход в размере 496 млн руб., связанный с запуском зернового элеватора в Приморье, а также с возмещением части расходов на корм животных. В результате операционная прибыль сегмента выросла более чем в 2 раза до 1,5 млрд руб.

Выручка дивизиона «Сельское хозяйство» выросла на 34,7% до 6 млрд руб. на фоне существенного роста цен реализации всех ключевых сельскохозяйственных культур за исключением кукурузы, частично компенсированного падением объемов продаж сои, ячменя и подсолнечника. Помимо этого компания отразила убыток от переоценки биологических активов в размере 1,7 млрд руб., главным образом, представляющий собой реализацию прибыли от переоценки урожая предыдущего года, проданного в отчетном периоде. В итоге сегмент показал операционную прибыль в размере 849 млрд руб. (более чем трехкратное увеличение к предыдущему периоду).

Рост выручки сегмента «Масло и жиры» на 61,6% до 27,7 млрд руб. обусловлен увеличением цен реализации на все категории продуктов. Себестоимость возросла на 71,4% до 23,4 млрд руб. вследствие повышения цен на сырье: подсолнечник, масло наливом и пальмовое масло. В итоге операционная прибыль возросла на 49,4% до 3 млрд руб.

В итоге консолидированная операционная прибыль компании составила 6,9 млрд руб., увеличившись почти в 2 раза.

В отчетном периоде компания отразила чистые финансовые доходы в размере 505 млн руб. против чистых финансовых расходов в размере 718 млн руб., полученных годом ранее. Такой результат объясняется снижением отрицательных курсовых разниц, а также сокращением процентного расхода, обусловленного ростом государственного субсидирования.

В результате чистая прибыль компании составила 6,5 млрд руб., увеличившись более чем в 2 раза.

Вместе с выходом отчетности руководство компании подтвердило возможность для роста дивидендов до 50% чистой прибыли. Текущая дивидендная политика подразумевает выплаты не менее 25% чистой прибыли по МСФО. Также стоит отметить повышение прогноза капзатрат на 2021 г. до 20 млрд рублей по сравнению с 18 млрд руб., о которых сообщалось ранее. Самые крупные инвестиции ожидаются в мясном подразделении -12 млрд руб. Средства, прежде всего, будут направлены на завершение строительства свиноводческого комплекса в Приморском крае, а также расширение бойни в Тамбовской области.

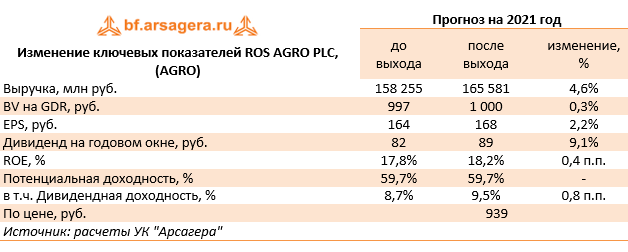

По итогам вышедшей отчетности мы не стали вносить существенных изменений в модель компании.

На данный момент расписки Русагро торгуются с P/E 2021 около 6 и P/BV порядка 1 и входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 20

Алексей Астапов

Антон Лауфер

Артем Абалов

Дмитрий Борисовский

Сергей Краснощока

Еще раз здравствуйте! Спасибо за вопрос! Вы правильно отметили о том, что прогнозы по перечисленным эмитентам не менялись, о чем написано в посте ГК РУСАГРО от 10 августа 2022 года. В части Русской Аквакультуры и Акрона прогнозы не претерпели изменений во 2-м и 3-м кварталах во многом по причине отсутствия публикуемых финансовых отчетностей у этих компаний.

Антон Лауфер

Анастасия Таганова

Антон Лауфер

Сергей Краснощока

Артем Абалов

Алексей Зыков

Елена Ланцевич

Пётр Колычев

Артем Абалов

Иван Иванов

Артем Абалов

Сергей Трунов

Артем Абалов

Иван Иванов