Группа Компаний РУСАГРО (AGRO)

Потребительский сектор

Итоги 1 п/г 2022 года: неприятная зависимость общего результата бизнеса от курсовой переоценки

Сельскохозяйственный холдинг ROS AGRO PLC представил консолидированную отчетность по МСФО за 1 п/г 2022 г. Отметим, что в текущем отчетном периоде компания не раскрыла ключевые сегментные финансовые показатели.

В отчетном периоде совокупная выручка компании увеличилась на 21,9%, составив 127,2 млрд руб., на фоне роста объемов продаж в Сахарном (+20,7%) и Мясном (+9,9%) бизнес-направлениях. В Сельскохозяйственном и Масложировом сегментах, напротив, зафиксировано снижение объемов продаж на 12,7% и 5,4% соответственно. Расчетная выручка в Масложировом и Сахарном сегментах показала значительный рост на фоне роста цен на их продукцию во втором квартале.

Общая себестоимость продукции возросла в меньшей степени по сравнению с выручкой, составившей 92,8 млрд руб. (+16,7%). В итоге валовая прибыль выросла с 24,4 млрд руб. до 32,6 млрд руб.

Коммерческие расходы компании увеличились на 41,3% до 7,4 млрд руб., общие и административные расходы, наоборот, снизились на 8,0 % до 4,3 млрд руб. Прочие операционные расходы составили 3,5 млрд руб., против 1,0 млрд руб. прочих операционных доходов, полученных годом ранее. В итоге консолидированная операционная прибыль компании составила 17,5 млрд руб., снизившись на 4,7%.

Чистый финансовый доход в размере 1,1 млрд руб. годом ранее сменился чистым финансовым расходом в размере 18,7 млрд руб. вследствие отрицательной динамики убытков от курсовых разниц по остаткам денежных средств, заблокированных европейскими банками.

В результате чистая прибыль компании показала многократное снижение год к году и составила 116,2 млн руб.

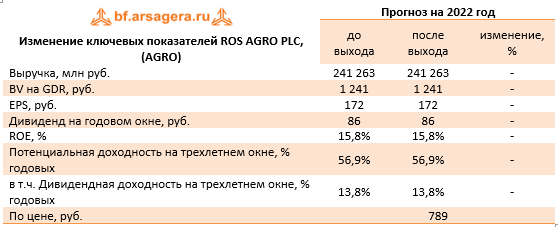

После выхода отчетности мы не стали корректировать прогноз по чистой прибыли на текущий год, в котором уже была заложена возросшая отрицательная динамика убытков от курсовых разниц. Прогнозы на последующие годы не претерпели серьезных изменений. В результате потенциальная доходность расписок осталась на прежнем уровне.

На данный момент расписки компании торгуются исходя из P/BV 2022 около 0,6 и P/E 2022 около 4,6 и продолжают входить в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Полный видеокурс лекций об инвестировании в свободном доступе по ссылке.

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 20

Алексей Астапов

Антон Лауфер

Артем Абалов

Дмитрий Борисовский

Сергей Краснощока

Еще раз здравствуйте! Спасибо за вопрос! Вы правильно отметили о том, что прогнозы по перечисленным эмитентам не менялись, о чем написано в посте ГК РУСАГРО от 10 августа 2022 года. В части Русской Аквакультуры и Акрона прогнозы не претерпели изменений во 2-м и 3-м кварталах во многом по причине отсутствия публикуемых финансовых отчетностей у этих компаний.

Антон Лауфер

Анастасия Таганова

Антон Лауфер

Сергей Краснощока

Артем Абалов

Алексей Зыков

Елена Ланцевич

Пётр Колычев

Артем Абалов

Иван Иванов

Артем Абалов

Сергей Трунов

Артем Абалов

Иван Иванов