Иркутскэнерго (IRGZ)

Электрогенерация

Итоги 1 п/г 2020 г.: возросшая долговая нагрузка негативно отразилась на прибыли

Компания Иркутскэнерго раскрыла консолидированную финансовую отчетность по МСФО за 1 п/г 2020 года.

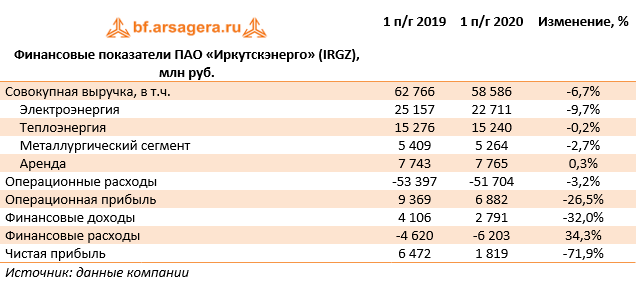

Совокупная выручка Иркутскэнерго уменьшилась на 6,7% до 58,6 млрд руб. Снижение показали все основные сегменты, в которых ведет свою деятельность компания. Наибольшее падение на 9,8% до 22,7 млрд руб. показали доходы от продаж электроэнергии. Меньше всего пострадали доходы от продаж теплоэнергии, снижение составило 0,2% до 15,2 млрд руб. Доходы от продаж металлургической продукции снизились на 2,7% до 5,3 млрд руб. Более глубокие выводы о причинах изменения динамики могли бы дать операционные показатели, но компания раскрывает их только в годовом отчете и в крайне ограниченном виде. Данные по 2019 г. показали снижение выработки электроэнергии на 8,1%, а теплоэнергии – на 1,6%.

Операционные расходы сократились только на 3,2% до 51,7 млрд руб., что связано с ростом затрат на заработную плату и социальные отчисления до 8,5 млрд руб. (+4,3%). При этом отметим снижение расходов на покупную электроэнергию до 7,4 млрд руб. (-16,6%) и затрат на топливо до 6,1 млрд руб. (-6,1%).

Кроме этого компания снизила коммерческие расходы – с 2,3 млрд руб. до 2 млрд руб. – благодаря снижению затрат на транспортировку угля, но нарастила административные расходы с 1,9 млрд руб. до 2,2 млрд руб. на фоне роста затрат на оплату труда административному персоналу. Также компания создала резерв под обесценение дебиторской задолженности на сумму около 0,9 млрд руб. против 2,5 млрд руб. годом ранее. В итоге операционная прибыль компании снизилась на 26,5% – до 6,9 млрд руб.

Объем долгосрочных финансовых вложений, значительную часть из которых составляют выданные связанным сторонам займы, составил 86,5 млрд рублей, что принесло 2,8 млрд руб. финансовых доходов. В сентябре текущего года стало известно о выдаче еще 4 млрд руб. в виде займов структуре, которой компания передает свои теплогенерирующие активы. Напомним, что в начале 2020 года акционеры Иркутскэнерго одобрили продажу своих теплогенерирующих активов дочернему ООО «Байкальская энергетическая компания». По заявлениям контролирующей Иркутскэнерго компании En+ продажа угольных и тепловых активов в Иркутскэнерго – является одним из существующих вариантов развития бизнеса компании.

Долговая нагрузка компании резко возросла с 90 млрд руб. до 184 млрд руб., что связано с приобретением 21,37% доли En+ у ВТБ в феврале текущего года. Данные инвестиции оцениваются по справедливой стоимости через прочий совокупный доход. Сама En+ уточняла, что в будущем этот казначейский пакет может быть использован для вторичного размещения на рынке (частично или целиком). У Иркутскэнерго возросшая долговая нагрузка привела к росту финансовых расходов на 34,3% до 6,2 млрд руб. В итоге чистая прибыль компании показала снижение на 71,9% - до 1,8 млрд руб.

Отчетность вышла хуже наших ожиданий в части снижения доходов от продажи электроэнергии и теплоэнергии, а также роста финансовых расходов. После внесения фактических данных потенциальная доходность акций снизилась.

Акции компании обращаются с мультипликатором P/BV 2020 около 0,6 и не входят в число наших приоритетов. Отметим, что структуры EN+ контролируют более 90% компании, что создает предпосылки для полной консолидации компании.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

Комментарии 0