Машиностроительный завод им. М.И. Калинина (MZIK)

Машиностроение

Обращение к членам совета директоров компании ПАО «МЗиК»

Документ содержит информацию о мерах по увеличению:

- балансовой стоимости акций ПАО «МЗиК»;

- прибыли и размера дивиденда на акцию;

- эффективности использования собственного капитала.

Кто мы

ПАО «Управляющая компания «Арсагера»: национальный инвестор, вкладывающий средства в отечественную экономику; автор ежегодного исследования, посвященного уровню корпоративного управления российских публичных компаний. Итоги данного исследования размещены в свободном доступе по данной ссылке.

УК «Арсагера» более 10 лет ведет профессиональную инвестиционную деятельность на рынке ценных бумаг. В своей системе управления капиталом мы опираемся исключительно на фундаментальные показатели бизнеса анализируемых нами эмитентов. В ходе проводимого анализа российского фондового рынка мы регулярно замечаем примеры иррационального поведения, как со стороны инвесторов, так и со стороны эмитентов.

По состоянию на 21/06/19 под управлением компании находится пакет акций ПАО «Машиностроительный завод имени М.И.Калинина» в размере 200 штук обыкновенных акций и 100 штук привилегированных акций (в общей сложности 0,035% уставного капитала).

Наша цель

Мы являемся долгосрочными инвесторами и считаем своей целью повышать эффективность бизнеса российских публичных компаний.

Мы взаимодействуем с руководящими органами большинства российских публичных компаний с целью обмена опытом и рекомендациями, направленными на оптимизацию и совершенствование Модели управления акционерным капиталом (МУАК). Мы считаем, что подобная форма сотрудничества будет выгодна как эмитентам, так и инвесторам. МУАК в акционерном обществе должна работать на благо бизнеса компании и в интересах всех акционеров, а также приводить к трансформации результатов деятельности компании в курсовую стоимость ее акций.

Мы рассчитываем на понимание членов Совета директоров ПАО «Машиностроительный завод имени М.И. Калинина», (далее – ПАО «МЗиК») и выражаем надежду, что описанные рекомендации будут тщательно проанализированы и окажутся полезными компании. Для лучшего понимания сути предлагаемых нами практических действий прилагаем необходимые теоретические материалы:

- Обязательства акционерного общества перед кредиторами и акционерами

- Кто знает и определяет цену акций?

- Биссектриса Арсагеры или что должна делать каждая компания

- Мировой опыт управления акционерным капиталом

Исходные параметры

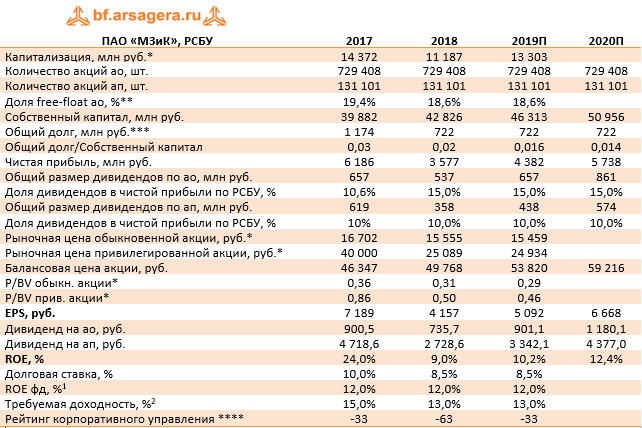

ПАО «МЗиК» - одно из крупнейших предприятий оборонной отрасли Российской Федерации, входящее в АО «Концерн ВКО Алмаз-Антей». Заводом выполняются как государственные оборонные заказы по производству, ремонту, обслуживанию и утилизации техники специального назначения, так и выпускается продукция гражданского назначения. Реализация государственной программы развития вооружения до 2027 года (ГПВ-2027) позволяет компании из года в год демонстрировать высокие финансовые показатели. В таблице 1 приведены результаты деятельности ПАО «МЗиК» за 2 последних года, а также прогноз финансовых показателей на 2019 и 2020 гг., составленный аналитическим подразделением УК «Арсагера».

Таблица 1. Собственный капитал ПАО «МЗиК», результаты и прогнозы деятельности

Примечания: * - данные 2019 г. на 21.06.2019г.;

** - по данным ежеквартального отчета за 1 кв. 2019 г.;

*** - по данным ПАО «МЗиК»;

**** - по методике ПАО «УК «Арсагера»

Источники: финансовая отчетность ПАО «МЗиК» по РСБУ за 2018 год, расчеты УК «Арсагера».

Сноски:

[1] ROE фд – ставка, под которую компания может инвестировать заработанную прибыль, направив ее в основную деятельность. Фактически, это дополнительная доходность, под которую полученная прибыль текущего периода может работать в будущем. Взята с учетом имеющихся данных по российской экономике.

[2] Доходность, которую инвесторы ожидают получить в виде курсового роста и дивидендов от вложений в акции данного бизнеса. В качестве ориентира требуемой доходности ПАО «МЗиК» взята ставка по долговым обязательствам компании, увеличенная в 1,5 раза

Как известно, одной из важнейших характеристик ведения бизнеса, определяющих скорость роста балансовой стоимости одной акции, является рентабельность собственного капитала (ROE). По итогам 2018 года показатель ROE ПАО «МЗиК» составил 9%, что существенно ниже прошлогодних значений и объясняется приростом незавершенного производства и переносом признания доходов от накопленных запасов на последующие периоды. В дальнейшем, по прогнозам УК «Арсагера», ПАО «МЗиК» имеет все шансы вернуться к двузначным значениям рентабельности собственного капитала. По нашим оценкам, чистая прибыль ПАО «МЗиК» в 2019-2020 г.г. будет расти.

Сейчас на вторичном рынке обыкновенные акции компании оценены с коэффициентом P/BV около 0,29, а привилегированные – около 0,46. Другими словами, собственный капитал компании в части обыкновенных акций оценен инвесторами всего в треть (!) его стоимости, а в части привилегированных акций – только в половину (!) его стоимости. Так как ожидаемая рентабельность собственного капитала компании «МЗиК» (10,2%) находится на уровне близком к требуемой инвесторами доходности (13%), то стоимость обоих типов акций ПАО «МЗиК» на вторичном рынке не должна быть ниже балансовой стоимости. В этой в связи текущая цена обыкновенных акций компании представляется нам сильно заниженной. Подробнее о влиянии соотношения процентных ставок (ROE и требуемой доходности) на соотношение рыночной и балансовой стоимости в материале «Биссектриса Арсагеры или что должна делать каждая компания».

Предложения по повышению эффективности деятельности ПАО «МЗиК»

Исходя из предпосылок, УК «Арсагера» считает, что для решения проблемы повышения рыночной стоимости акций ПАО «МЗиК» до справедливого уровня и роста показателей эффективности деятельности, Совет директоров компании должен инициировать выкуп собственных акций с вторичного рынка с их последующим погашением. Отметим, что в подобной процедуре заинтересовано, в первую очередь, само ПАО «МЗиК», поскольку компания обладает существенными финансовыми возможностями для повышения эффективности своей деятельности. В рамках проведения обратного выкупа мы рекомендуем приобретать, прежде всего, обыкновенные акции ПАО «МЗиК» в силу более низкой рыночной цены.

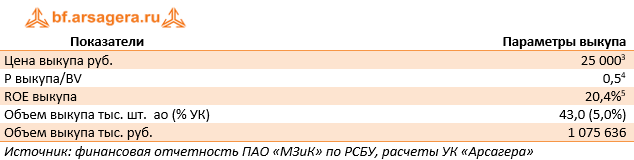

Таблица 2. Возможные параметры выкупа (пример)

Сноски:

[3] Цена выкупа может быть обозначена компанией на ином уровне: как больше, так и меньше.

[4] Для расчета взят собственный капитал ПАО «МЗиК» на конец 2018 года.

[5] Механизм расчета данного показателя приведен далее.

Далее мы бы хотели пояснить на цифрах, почему проведение операции обратного выкупа повлечет за собой повышение эффективности деятельности ПАО «МЗиК». Как уже отмечалось выше, фактический ROE компании (10,2%) сопоставим с требуемой инвесторами доходностью от вложения в акции компании, и превосходит средневзвешенную ставку долга ПАО «МЗиК» (8,5%)[6].

В первую очередь, речь идет о денежных средствах компании. Согласно данным отчетности их объем составляет 12,9 млрд руб. Это означает, что выкуп может быть полностью профинансирован за счет активов, не работающих со ставкой ROE.

Еще одним источником финансирования выкупа могут выступить заемные средства. Соотношение общего долга и собственного капитала по итогам 2018 года составляет символическое значение 0,02, и в 2019 г. не претерпит существенных изменений, оставаясь на невысоком уровне.

Цену выкупа УК «Арсагера» рекомендует определить в размере 25 000 рублей, что на 62% превышает текущую рыночную цену на внебиржевом рынке, а размер обратного выкупа – в количестве 5,0% от уставного капитала. Таким образом, в денежном выражении объем выкупа составит 1 076 млн руб.

Напомним, что на Годовом общем собрании акционеров ПАО «МЗиК» было принято решение распределить часть чистой прибыли по итогам 2018 года в виде дивидендов. Общий объем дивидендов составил 894 млн руб.

По сути, обратный выкуп акций является операцией, схожей с выплатой дивидендов, ведь и в первом, и во втором случае денежные средства покидают баланс компании и поступают в распоряжение акционеров. В связи с этим, мы обращаем внимание, что компании было бы выгодно часть прибыли помимо выплаты дивидендов направить на выкуп акций (прежде всего обыкновенных) с их последующим погашением. От операции выкупа ПАО «МЗиК» получит существенный экономический эффект, связанный с повышением показателей эффективности бизнеса компании и увеличением балансовой стоимости акций.

ПАО «МЗиК» выгодно проводить операцию обратного выкупа по цене ниже балансовой цены (49 768 руб.), так как доходность подобной инвестиции (ROE выкупа) составит порядка 20% (ROEпрогноз * BV / Pвыкупа), что превышает ROEпрогноз (10,2%). Уточним, в том случае, если компания приобретает свои акции по балансовой цене (Pвыкупа = BV на акцию), то средства вкладываются с доходностью ROEпрогноз, если же цена выкупа ниже балансовой, то средства вкладываются с доходностью, превышающей ROEпрогноз на соотношение BV/P.

Отметим, что ставка ROEвыкупа превышает альтернативные возможности вложения средств. Она превышает ROEфд, а также ставку по традиционным финансовым вложениям, равную 5-7%[7] .

[6] Экспертные данные

[7] Средний диапазон ставок по банковским депозитам.

Несмотря на то, что в рассматриваемом примере размер выкупа составляет всего 5,0% уставного капитала, мы хотим подчеркнуть, что такие операции будут всегда выгодны компании в любом объеме (как в меньшем, так и в большем) до тех пор, пока у нее есть возможность приобретать свои акции не выше балансовой цены.

УК «Арсагера» намерена продемонстрировать полезность и необходимость озвученных мер. Обратимся к цифрам и проиллюстрируем будущий эффект от выкупа.

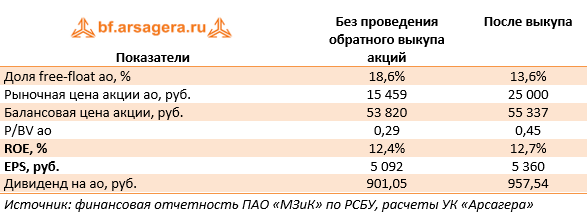

Таблица 3. Эффект для акционеров и основной деятельности компании

- После проведения операции обратного выкупа балансовая цена акции по итогам 2019 года вырастет до 55 337 руб. (+2,8%).

- Прибыль на акцию (EPS) вырастет на 268 рублей или на 5,3%, а экономический эффект от выкупа составит около 219 млн. руб.[8]; иными словами, сумма, вложенная обществом от имени своих акционеров (1 076 млн руб.) в выкуп собственных акций, ежегодно (включая текущий год) будет приносить отдачу акционерам в размере 219 млн. руб.

- Рыночная цена акции поднимется до 25 000 рублей, то есть капитализация компании вырастет на 62% (к цене закрытия торгов в системе RTS Board 20.06.2019 г.).

- Рост дивидендов на обыкновенную акцию по итогам 2019 года может составить 6,3%.

- Соотношение P/BV возрастет с 0,29 до 0,45.

[6] Рассчитан как изменение EPS * Количество акций после выкупа. Экономический эффект = 268 руб. * 817,5 тыс. шт. ао+ап = 219 млн руб.

Таким образом, после проведения обратного выкупа акций с их последующим погашением вырастут все основные показатели эффективности деятельности компании в расчете на акцию, а финансовое положение ПАО «МЗиК» по-прежнему останется комфортным.

Кроме того, проведение этой операции, по оценкам УК «Арсагера», будет способствовать росту курсовой стоимости акций ПАО «МЗиК» на вторичном рынке до объявленной цены выкупа.

В качестве косвенных позитивных факторов выкупа мы также указываем следующие:

• Акционеры, которые не будут участвовать в выкупе, наряду с улучшением таких показателей, как балансовая цена акции, дивиденд и прибыль на акцию, также увеличат свою долю в уставном капитале акционерного общества.

• Если в результате выкупа акций последующим их погашением доля крупного акционера (государства) превысит установленные законом пороги участия 30, 50, 75%, то, в соответствии со статьей 84 Федерального закона «Об акционерных обществах», такие акционеры будут освобождены от направления в общество обязательной оферты.

Подобная практика обратных выкупов также позволит ПАО «МЗиК» привести рыночную цену в соответствие с балансовой ценой. Это обстоятельство даст возможность в будущем при необходимости докапитализировать компанию путем привлечения средств при помощи дополнительных эмиссий акций по цене не ниже балансовой, что, с одной стороны, позволит финансировать выполнение задач государственной важности, а, с другой стороны, не будет вызывать потерь акционеров.

Отметим, что на собрании акционеров по итогам 2018 года на выплату дивидендов по обыкновенным акциям рекомендовано направить 537 млн руб., что составляет всего 15% чистой прибыли компании. Фактическая сумма выплат существенно меньше как установленного правительством ориентира в 50%, так и выплат другими компаниями, относящимися к оборонно-промышленному комплексу (например, ПАО «Роствертол»). Между тем, компания имеет все возможности для осуществления дивидендных выплат в размере 50%. Чистая денежная позиция компании на начало 2019 г. превысила 12 млрд руб. Удержание излишних средств приводит к снижению значения рентабельности собственного капитала (ROE), одного из ключевых показателей эффективности (KPI) для топ-менеджеров компаний с государственным участием.

Подводя итог данного письма, мы считаем, что программой-максимум для ПАО «МЗиК» являются действия по обратному выкупу акций, а программой-минимум может стать увеличение размера дивидендов по обыкновенным акциям до установленной Правительством РФ нормы выплат в 50% от чистой прибыли.

Мы готовы дать необходимые дополнительные пояснения относительно наших предложений как в очной, так и в заочной форме на безвозмездной основе. УК «Арсагера» готова также помочь в диагностике потенциальных слабых мест в системе корпоративного управления ПАО «МЗиК» и его дочерних компаний.

Соловьев В.Е., Председатель Правления ПАО «УК «Арсагера»

Абалов А.Э., Начальник аналитического управления.

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 12

Артем Абалов

Роман Иванов

Андрей Валухов

Яна Беляева

Артем Абалов

Виталий Лященко

Виталий Лященко

Артем Абалов

Эдуард Болмосов

Анатолий Трофимов

Елена Ланцевич

Анатолий Трофимов