Московская Биржа (MOEX)

Финансовый сектор

Итоги 1 кв. 2019 года: зерновые резервы снизили прибыль

Московская биржа опубликовала консолидированную финансовую отчетность по МСФО за первые три месяца 2019 года.

Операционные доходы биржи увеличились на 4.2% до 10.28 млрд руб., на фоне двузначных темпов роста комиссионных доходов. Финансовые доходы продолжили снижение, составив 3.95 млрд руб. (-10.8%), несмотря на рост среднедневного объема средств, доступных для инвестирования в отчетном периоде с 656 млрд руб. до 746 млрд руб. Главными причинами снижения финансовых доходов являются падение ставок по финансовым вложениям, а также произведенный учет реализованной переоценки инвестиционного портфеля в прошлом году.

Комиссионные доходы фондового рынка снизились на 7.5% и составили 1.08 млрд руб., при этом сокращение доходов произошло как рынка акций (-11.8%) составив 470 млн руб., так и рынка облигаций (до 537 млн руб.) на фоне сопоставимого падения объемов торгов, вызванного меньшим количеством первичных размещений.

Комиссионные доходы валютного рынка сократились на 5.9% до 872 млн руб. Объемы операций сократились на 9.0%.

Крупнейший источник комиссионных доходов – денежный рынок – принес бирже 1.8 млрд руб. (+23.2%). Это произошло на фоне увеличения среднего срока сделок репо, изменением ставок комиссии в рамках проекта «Единый пул обеспечения» и ростом доли операций репо с ЦК в общем объеме сделок биржевого репо.

Комиссионные доходы на срочном рынке показали положительную динамику, увеличившись на 32.5% – до 655 млн руб. Объем торгов уменьшился на 9.1% до 18.7 трлн руб., что было обусловлено снижением объема торгов валютными, индексными контрактами и контрактами на акции. В то же время объем торгов товарными деривативами вырос на 43,7%, а объем торгов биржевыми деривативами на процентные ставки увеличился в 3,8 раза. Рост интереса участников к товарным и процентным контрактам, пересмотр ставки комиссии по единому пулу и повышение активности на OTC-рынке способствовали росту комиссионного дохода.

Комиссионные доходы от депозитарной деятельности и клиринговых услуг выросли на 13.4% и составили 1.19 млрд руб. Объем активов, принятых на обслуживание в НРД, увеличился на 10.3% и составил 45.5 трлн руб.

Операционные расходы Биржи увеличились на 5.9% и составили 3.7 млрд руб. Административные и прочие расходы увеличились на 8.8% и составили 2.0 млрд руб., в основном за счет роста расходов на амортизацию нематериальных активов (+10.4%, 523 млн руб.) Расходы на персонал увеличились на 2.9% и составили 1.8 млрд руб.

В очередной раз ложкой дегтя стали выросшие в 3,1 раза разовые прочие расходы в размере 2.7 млрд руб., представляющих собой резервы на сумму 2.4 млрд руб., сформированные в соответствии с управленческой оценкой риска, связанного с выявленной мошеннической деятельностью на зерновом рынке. По мнению Биржи, существует вероятность роспуска части резервов в будущем.

В результате чистая прибыль биржи сократилась на 27.8% до 3.1 млрд руб.

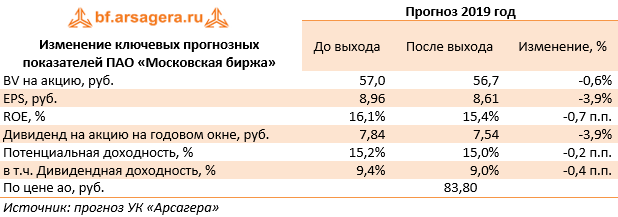

По итогам вышедшей отчетности мы внесли некоторые изменения в модель, учтя понесенные разовые расходы, что привело к незначительному снижению потенциальной доходности акций.

В данный момент акции биржи торгуются с P/E 2019 около 10 и не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в нашей книге об инвестициях Скачать PDF Скачать DOC Скачать FB2 Скачать EPUB

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

-

Качество корпоративного управления

Вы можете ознакомиться с таблицей, отражающей оценку качества корпоративного управления эмитента

Комментарии 13

Елена Ланцевич

20 Finic

Артем Абалов

20 Finic

Артем Абалов

20 Finic

20 Finic

Артем Абалов

Nickolay Ivanov

Руслан Заболотский

Руслан Заболотский

Артем Абалов

Руслан Заболотский