Московская Биржа (MOEX)

Финансовый сектор

Итоги за 2015 г.: дивиденды могли бы быть и больше

Московская биржа опубликовала консолидированную финансовую отчетность по МСФО за 2015 год.

Операционные доходы биржи увеличились на 51,3% до 46,0 млрд. рублей вследствие роста комиссионных доходов (+14,1%) валютного, денежного рынков и рынка облигаций, увеличения процентного дохода за счет более высоких процентных ставок и роста стоимости портфеля ценных бумаг.

Комиссионные доходы фондового рынка прибавили 4% и составили 3,275 млрд. руб., при этом доходы рынка акций по сравнению с предыдущим годом сократились на 7,0% до 1,64 млрд. рублей, а комиссионные доходы рынка облигаций увеличились на 14,3% до 1,18 млрд. рублей, в основном, за счет большого объема первичных размещений. Доходы от услуг листинга и прочих сервисов выросли на 28,6% до 451,5 млн. рублей.

Комиссионные доходы валютного рынка выросли на 27,0% до 4,3 млрд. рублей. На фоне высокой волатильности курсов валют объем торгов рынка спот вырос на 32,8%, а объем операций своп — на 37,6% вследствие повышенного спроса на инструменты управления ликвидностью.

Комиссионные доходы денежного рынка увеличились на 19,8% за счет увеличения среднего срока сделок репо и составили 3,9 млрд. рублей. Продолжился активный рост объема операций репо с центральным контрагентом: по сравнению с прошлым годом он вырос в 2,7 раза и составил 36,9% от общего объема сделок репо – 78,9 трлн. рублей.

Комиссионные доходы на срочном рынке сократились на 10,1% и составили 1,5 млрд. рублей. Объем торгов в контрактах увеличился на 17,4% до 1,7 млрд. контрактов или 93,7 трлн. рублей, в основном, благодаря сделкам с валютными инструментами. Объем открытых позиций вырос на 29,0%, достигнув 590,0 млрд. рублей по итогам года.

Доходы от депозитарной деятельности и проведения расчетов по сделкам увеличились на 8,7% и составили 3,5 млрд. рублей. На конец года объем активов на хранении в НРД увеличился до 31,69 трлн. рублей по сравнению с 24,94 трлн. рублей на начало года.

Процентные и прочие финансовые доходы биржи увеличились на 96,7% и составили 28,1 млрд рублей. Основными факторами роста стали значительное увеличение размера инвестиционного портфеля и высокие процентные ставки.

Операционные расходы Биржи составили 11,3 млрд. рублей (+8,7%). Отметим, что контроль над расходами позволил бирже третий год подряд удерживать рост расходов ниже уровня инфляции. Сумма административных и прочих операционных расходов в 2015 году выросла на 10,3% и составила 5,5 млрд. рублей, в основном, за счет роста расходов на амортизацию нематериальных активов, а также содержание и ремонт оборудования. Расходы на персонал выросли на 7,2% по и составили 5,8 млрд рублей.

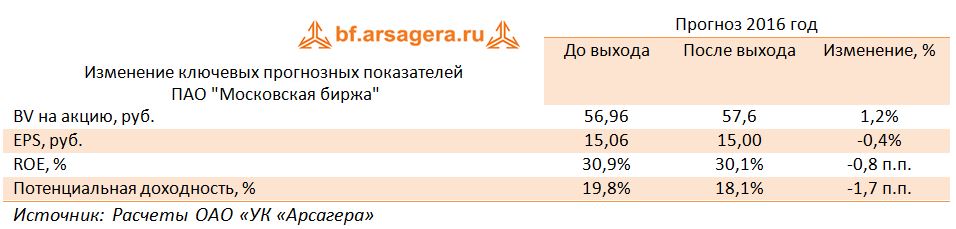

По итогам вышедшей отчетности мы не вносили серьезных изменений в прогноз финансовых показателей на текущий год.

В целом отчетность эмитента вышла в соответствии с нашими ожиданиями. Отмечая ровные результаты деятельности и неплохие дивидендные выплаты (по итогам 2015 г. ожидается выплата 7,11 руб. на акцию), мы отмечаем, что с точки зрения МУАК в обществе сохраняются существенные резервы для повышения эффективности. Это особенно хорошо заметно, глядя на Отчет о финансовых результатах, где процентные доходы от размещения денежных средств превышают комиссионные доходы от основной деятельности. Подобные диспропорции означают, что акционеры вправе претендовать на куда большие выплаты, так как бирже в отличие от банка нет необходимости накапливать значительные средства (общий объем капвложений по итогам года составил 2,5 млрд. руб.). На данный момент акции биржи торгуются с P/E 2016 в районе 6,5 и не входят в число наших приоритетов.

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

-

Качество корпоративного управления

Вы можете ознакомиться с таблицей, отражающей оценку качества корпоративного управления эмитента

Комментарии 13

Елена Ланцевич

20 Finic

Артем Абалов

20 Finic

Артем Абалов

20 Finic

20 Finic

Артем Абалов

Nickolay Ivanov

Руслан Заболотский

Руслан Заболотский

Артем Абалов

Руслан Заболотский