OR GROUP (ORUP) бывш. Обувь России

Потребительский сектор

Итоги 1 п/г 2021 г.: закрытие магазинов и открытие ПВЗ

OR GROUP (ранее группа компаний «Обувь России») опубликовала ключевые финансовые и операционные показатели по МСФО за 1 п/г 2021 года.

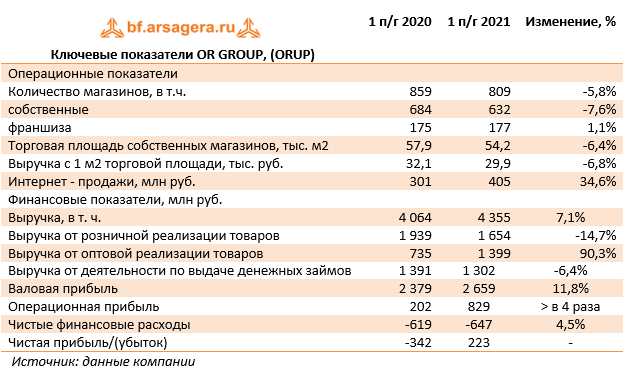

В отчетном периоде консолидированная выручка компании показала рост на 7,1% и достигла 4,4 млрд руб. Наибольший вклад в рост выручки внесли доходы от оптовой реализации, которые выросли на 90,3%, судя по всему, в связи с началом сотрудничества с площадкой OZON для продажи товаров под собственной маркой. Компания планирует и дальше развивать реализацию своих товаров через сторонние маркетплейсы, в частности, в июле был запущен аналогичный формат работы с площадкой Wildberries.

Выручка от розничной реализации товаров снизилась на 14,7% до 1,7 млрд руб. в связи с закрытием достаточно большого числа торговых точек (-50 шт.). Несмотря на общую отрицательную динамику в сегменте, некоторые статьи доходов показали впечатляющий рост, а именно интернет-продажи (+34,6%) и комиссионные доходы от пунктов выдачи онлайн-заказов, расположенных в торговых помещениях компании (трёхкратный рост). В отчетном периоде число ПВЗ увеличилось на 85% до 3208 шт., посредством которых было выдано более 1,2 млн посылок, что сопоставимо с уровнем выдачи по итогам 2020 года. Дальнейшее развитие системы ПВЗ может положительно отразиться на трафике в магазинах и расширить потенциальную клиентскую базу компании.

Полученные результаты отражают движение компании в рамках заданной стратегии, цель которой – стать полноценным игроком онлайн-торговли, при этом не отказываясь от традиционного формата в виде офлайн-продаж и сервиса на базе существующих торговых точек.

Отметим также результаты деятельности по выдаче денежных микрозаймов: доходы снизились на 6,4% до 1,3 млрд руб., несмотря на существенное увеличение средней суммы выданного займа (с 22,5 до 24,2 тыс. руб.). В отчетном периоде наблюдалось структурное изменение платежей по займам: в связи с эпидемиологической обстановкой доля дистанционных платежей по итогам июня достигла 20%, которые осуществлялись через личный кабинет заемщика. Компания планирует и дальше развивать онлайн-сегмент микрозаймов, в ближайшее время ожидается запуск мобильного приложения.

Себестоимость компании практически осталась на прошлогоднем уровне, составив 1,7 млрд руб. При этом эмитенту удалось значительно сократить долю коммерческих расходов в выручке (с 37% до 33%) за счет снижения затрат на зарплату и банковские услуги. Доля административных расходов в выручке почти не изменилась (около 7%), несмотря на увеличение в абсолютном выражении, в том числе, за счет роста арендных расходов. В итоге операционная маржа выросла с 5% до 19%, а операционная прибыль выросла более чем в четыре раза, достигнув 829 млн руб.

Процентные расходы компании увеличились с 632 млн руб. до 664 млн руб. на фоне роста долга с 12,9 млрд руб. до 13,2 млрд руб., однако компания озвучила намерения по снижению долговой нагрузки, ориентируясь на достижение комфортного уровня соотношения Чистый долг/EBITDA, которое на данный момент составляет 4,56. Процентные доходы увеличились на 28,9% до 16,6 млн руб., и в итоге чистая прибыль составила 223 млн руб. против убытка в 342 млн руб. годом ранее.

Среди прочих моментов отметим продолжающийся рост величины запасов компании: с начала года рост общих запасов составил 973 млн руб. При этом запасы в рамках проекта маркетплейса («мягкие») выросли на 1,1 млрд руб., в то время как собственные запасы компании показали снижение.

В целом результаты компании демонстрируют постепенное восстановление показателей после кризисного 2020 года. Это во многом объясняется высоким уровнем адаптивности компании к новым реалиям, а именно - успешным развитием как собственных онлайн-продаж через приложение и сайт westfalika.ru, так и продаж через сотрудничество с крупнейшими онлайн-площадками в условиях снижения трафика в магазинах.

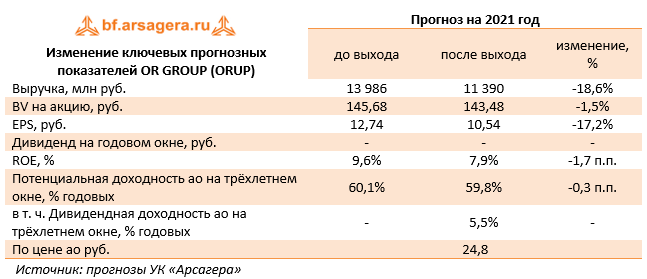

По итогам ознакомления с вышедшей отчетностью и стратегией компании мы поменяли подход к анализу компании, перейдя к посегментному прогнозу ключевых показателей OR Group. Теперь значения выручки и EBITDA компании прогнозируются как сумма данных показателей для двух сегментов - реализация товаров и выдача денежных займов. Такой подход позволяет учитывать особенности маржинальности каждого из сегментов. Так, мы закладываем постепенный рост маржи EBITDA в сегменте реализации товаров ввиду дальнейшего развития интернет-продаж и ПВЗ, и более быстрый рост маржи в сегменте выдачи займов на фоне ожидаемого увеличения средней суммы выданного займа и развития возможностей дистанционной работы с заемщиком. Прогноз по выручке на этот год был снижен, главным образом в связи с большим числом закрытий магазинов в отчетном периоде. В результате методологических корректировок в модели и обновления прогноза, потенциальная доходность не претерпела серьезных изменений.

Отметим, что на данный момент акции OR Group продолжают торговаться значительно ниже своей балансовой цены при том, что показатель ROE, по нашим прогнозам, выйдет в диапазон двузначных значений уже в 2022г. В этом случае компания имеет высокий риск попадания в область «прямоугольника недооценки» в соответствии с концепцией «биссектрисы Арсагеры» . Чтобы избежать этой ситуации и сблизить балансовую стоимость акции с рыночной, наиболее выгодным решением для акционеров станет выкуп акций с последующим их погашением, в результате которого произойдет курсовая переоценка, и котировки начнут более адекватно отражать экономические результаты деятельности компании.

На данный момент акции компании торгуются с P/BV 2021 около 0,2 и P/E 2021 около 2 и продолжают входить в состав наших диверсифицированных портфелей акций «второго эшелона».

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Итоги 1 п/г 2021 г.: закрытие магазинов и открытие ПВЗ

Комментарии 32

Сергей Краснощока

Сергей Сергеев

Алексей Астапов

Антон Лауфер

Антон Лауфер

Артем Абалов

Сергей Белый

Денис Стаценко

Анастасия Таганова

Александра Шадрина по данным реестра акционеров на 31.05.2020 г. нет среди акционеров УК «Арсагера».

Артем Абалов

Анастасия Таганова

Анастасия Таганова

Мы не скрываем ни суть своих подходов, ни количество клиентов, ни объем средств в управлении.

Давать качественную характеристику нашим достижениям Вы, безусловно, в праве, хоть мы и не разделяем Вашего мнения. Тем не менее, отметим, что данный ресурс не предназначен для такого рода оценок.

Елена Ланцевич

Сергей Белый

Артем Абалов

Сергей Белый

Артем Абалов

Сергей Белый

Артем Абалов

Василий Иванов

Артем Абалов

Сергей Белый

Алексей Астапов

Артем Абалов

Антон Лауфер