Полюс (PLZL)

Цветная металлургия

Итоги 1 п/г. 2016 года: символический рост прибыли и чрезмерный возврат капитала крупнейшему акционеру

ПАО «Полюс Золото» раскрыло консолидированную финансовую отчетность по МСФО за первое полугодие 2016 года.

Выручка компании выросла более чем на треть – до 75.5 млрд рублей. Главной причиной увеличения стала девальвация национальной валюты – рублевая цена за унцию, по нашим расчетам, увеличилась на 23%. Кроме того, компания увеличила добычу золота на 3.2% - до 804 тыс. унций – за счет Благодатного и Вернинского месторождений.

Операционные расходы прибавили только 17%, составив 32.4 млрд рублей, в числе причин роста – увеличение материальных затрат до 7.7 млрд рублей (+45%), затрат на персонал до 6.7 млрд рублей (+8%). Рост на 11% - до 4.4 млрд рублей – продемонстрировали коммерческие и административные расходы. В итоге прибыль от продаж выросла на 40%, достигнув 43.1 млрд рублей.

Одним из главных событий отчетного периода для «Полюса» стал обратный выкуп акций, преимущественно у контролирующего акционера – Polys Gold International. Размер выкупа составил 31.75% от уставного капитала или 60.5 млн акций, ставших квазиказначейскими. Объем выкупа составил почти 245 млрд рублей и привел к тому, что компания лишилась собственного капитала – отрицательные чистые активы на конец июня составили 71.9 млрд рублей. Для проведения выкупа компания была вынуждена наращивать долговую нагрузку, которая в итоге достигла 312 млрд рублей (160 млрд рублей на 31.12.2015 года). Финансовые расходы составили 5 млрд рублей, увеличившись более чем вдвое. Другим источником средств для обратного выкупа акций стали находившиеся на балансе денежные средства и прочие активы, сократившиеся за полугодие почти на 70 млрд рублей. В итоге финансовые доходы сократились на треть – до 1.3 млрд рублей. Около 10 млрд рублей компания потеряла по операциям с производными финансовыми инструментами, положительные курсовые разницы по переоценке валютного долга составили 17.6 млрд рублей. В итоге чистые финансовые доходы уменьшились почти наполовину – до 4.2 млрд рублей.

В итоге чистая прибыль выросла на 2.6% - до 34.8 млрд рублей.

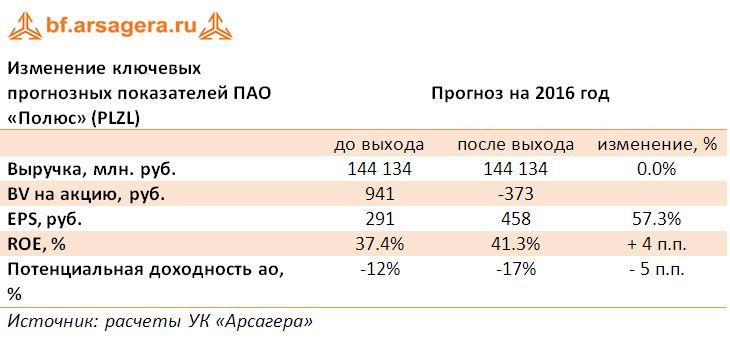

В целом отчетность вышла в соответствии с нашими ожиданиями, при этом мы повысили прогноз на ближайший год, уточнив значения блока финансовых статей. Кроме того, мы отразили в наших моделях последствия обратного выкупа акций – на конец 2016 года мы ожидаем, что отрицательные чистые активы на акцию составят около 370 рублей.

По нашим оценкам, акции Полюса торгуются с P/E 2016 около 10 и не входят в число наших приоритетов.

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 6

Елена Ланцевич

Владимир Михалкин

Анастасия Таганова

Андрей Валухов

Илья Подлипаев