ПРОТЕК (PRTK)

Потребительский сектор

Итоги 1 п/г 2018 г

ПРОТЕК раскрыл консолидированную финансовую отчетность по МСФО за первое полугодие 2018 г.

Совокупная выручка компании снизилась на 1,4% - до 121,6 млрд руб. Компания продемонстрировала снижение доходов по всем направления, кроме сегмента «Розница». В направлении дистрибьюции объем продаж упал на 5,7% до 98,2 млрд руб. Такая динамика, была связана с политикой, проводимой компанией по минимизации рисков невозврата дебиторской задолженности.

Продажи в производственном сегменте снизились на 6,8% - до 5,3 млрд руб. На данный момент компания еще не раскрыла операционные показатели данного сегмента, но мы предполагаем, что произошло снижение средней стоимости одной упаковки произведенных препаратов, которое объясняется приобретением в апреле прошлого года липецкого производителя антибиотиков АО «Рафарма», выпускающего более дешевую продукцию. Давление на операционную прибыль данного сегмента оказали факторы усиления конкуренции на коммерческом и бюджетном рынках и снижения продаж высокомаржинальных препаратов. Кроме того, увеличение операционных издержек было связано с вводом в эксплуатацию новых хранилищ. В частности, в мае текущего года был запущен в эксплуатацию новый распределительный центр в Новосибирске, объем инвестиций в который составил 1,2 млрд руб.

Доходы в розничном сегменте увеличились на 24,4%, достигнув 29,6 млрд руб. на фоне роста количества аптек до 2 226 единиц (+19,8%) и увеличение средней выручки на 1 аптеку до 26,6 млн руб. (+3,8%). Рост валовой прибыли данного сегмента (+22,9%) был частично обусловлен переходом на прямые контракты с производителями.

В итоге на фоне роста валовой прибыли на 2,8% коммерческие и административные расходы показали куда больший рост (+15,9%). Это привело к тому, что операционные затраты упали лишь на 0,3%, составив 118,3 млрд руб. В итоге операционная прибыль компании составила 3,3 млрд руб. (-28,4%). При этом компания зафиксировала снижение операционной рентабельности по сегментам: «Дистрибьюция» – с 2,1% до 1,5%, «Производство» – с 30,9% до 18,0%, и рост в сегменте «Розница» – с 3,4% до 3,6%.

Долговая нагрузка ПРОТЕКа с начала года уменьшилась с 3,15 млрд до 1,82 млрд руб. Объем финансовых вложений компании в текущем году практически не изменился и составил 5,7 млрд руб., более половины из которых номинированы в валюте. Это обстоятельство привело к формированию положительных курсовых разниц в размере 263 млн руб. (годом ранее – убыток 127 млн руб.). Снижение значения чистой денежной позиции привел к получению убытков по сальдо процентных доходов и расходов 119 млн руб. против прибыли 104 млн руб. годом ранее.

В итоге чистая прибыль ПРОТЕКа снизилась почти на четверть до 2,7 млрд руб.

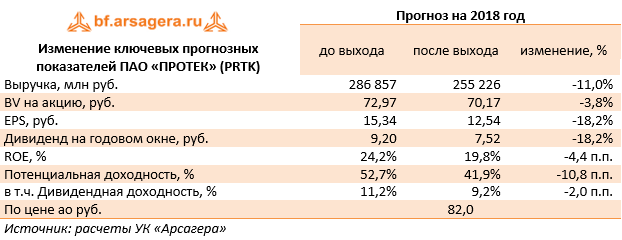

После выхода отчетности мы понизили прогнозы по финансовым показателям компании, что связано с уменьшением линейки выручки и операционной рентабельности сегментов «Дистрибьюция» и «Производство». Между тем, заметим, что произошедший скачок коммерческих расходов носит разовый характер, и в дальнейшем их доля в выручке будет сокращаться. Помимо этого, компания может рассчитывать на получение дополнительных доходов от предоставления логистических услуг фармацевтическим производителям и розничным торговцам.

Исходя из текущих котировок, акции ПРОТЕКа торгуются с коэффициентами P/E 2018 – 6,5 и P/BV – 1,2, и входят в наши диверсифицированные портфели акций «второго эшелона».

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Качество корпоративного управления

Вы можете ознакомиться с таблицей, отражающей оценку качества корпоративного управления эмитента

Комментарии 8

Елена Ланцевич

Гость

Александр Шадрин

Александр Шадрин

20 Finic

20 Finic

Артем Абалов

20 Finic