Селигдар (SELG)

Цветная металлургия

Итоги 1 п/г 2019 г.: олово становится «второй ногой»

Селигдар раскрыл консолидированную финансовую отчетность по МСФО за 1 п/г 2019 года.

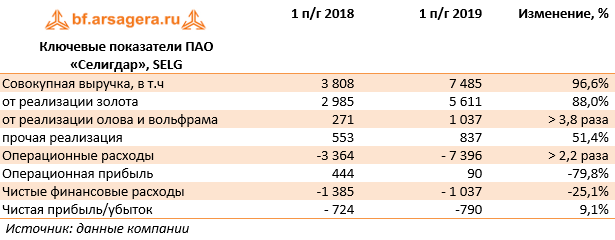

Выручка компании выросла почти вдвое до 7,5 млрд руб. на фоне увеличения доходов от реализации золота на 88% до 5,6 млрд руб. При этом добыча золота увеличилась на 73 % до 69 тыс. унций. Существенный рост (в 3,2 раза) показала добыча олова, составившая по итогам полугодия 1 003 тонны. Это привело к росту доходов по данному направлению в 2,8 раза до 1 млрд руб. Прочая выручка (услуги по добыче руды) выросла более чем наполовину, составив 836,8 млн руб.

Затраты компании продемонстрировали существенный рост, увеличившись более чем вдвое до 7,4 млрд руб. Обращает на себя внимание значительный рост прочих расходов, увеличившихся более чем в три раза до 947,5 млн руб., а также двукратный рост амортизационных отчислений, составивших 714,1 млн руб.

Также отметим, что в отчетном периоде компания пополняла запасы, что привело к снижению себестоимости на 1,6 млрд руб. Ложкой дегтя стало проведенное компанией обесценение рудных золотосодержащих отвалов в размере 838,6 млн руб. В итоге операционная прибыль составила 90 млн руб., существенно уступив прошлогоднему результату.

В блоке финансовых статей расходы на обслуживание долга (810 млн руб.) были дополнены отрицательными курсовыми разницами в размере 226 млн руб. В результате по финансовым статьям компания отразила убыток более чем в 1,0 млрд руб.

В итоге чистый убыток Селигдара составил 790 млн руб., незначительно увеличившись по сравнению с прошлым годом.

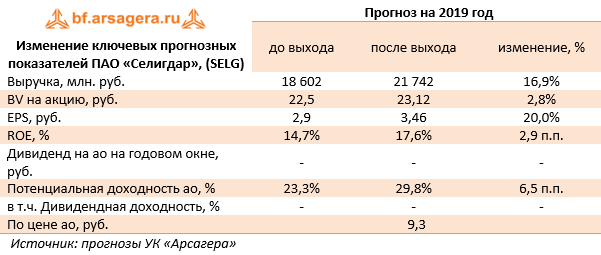

После выхода отчетности нами был повышен прогноз выручки от добычи олова, а также скорректированы наши ожидания по ряду статей затрат. После внесенных изменений в модель компании потенциальная доходность акций выросла.

Акции компании обращаются с P/BV 2019 около 0.4 и не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в нашей книге об инвестициях Скачать PDF Скачать DOC Скачать FB2 Скачать EPUB

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

-

Качество корпоративного управления

Вы можете ознакомиться с таблицей, отражающей оценку качества корпоративного управления эмитента

Комментарии 12

Артем Абалов

Некорректно сравнивать изменение объемов добычи в натуральном выражении и операционных расходов в денежном. Это как сравнивать яблоки с апельсинами. Обратившись к тексту поста, можно увидеть, что выручка и операционные расходы выросли сопоставимыми темпами (чуть выше 43%), что привело к увеличению операционной прибыли на 46,9%. Темпы роста EBITDA оказались еще выше – 53%. Результат мог бы быть еще лучше, если бы не существенное увеличение НДПИ – более чем в два раза. Так что вряд ли стоит говорить о низкой эффективности работы компании

Артем Абалов

В свое время компания привлекла внушительный объем кредитов, номинированных в драгоценных металлах. Это означает, что рост цен на золото ведет к увеличению отрицательной переоценки таких кредитов, т.е. в денежной оценке обязательства увеличиваются

Анатолий Комков

Но выросли же "операционные расходы" в основном. Финансовые расходы и курсовые разницы выросли значительно меньше.

Объем реализации вырос на 13% (в кг), а операционные расходы на 43%; т.е. компания тратит все больше и больше на килограмм добычи, а значит все менее и менее эффективно работает?

Анатолий Комков

Подскажите по братски, для тех кому не дано понять текст выше

Как так может быть что при такой цене золота компания в убытке?

Артем Абалов

Мы стараемся учесть влияние "золотых долгов" при сводном прогнозе курсовых разниц, приравнивая подобные займы к валютным

Андрей Дандерфер

Здравствуйте. Скажите пожалуйста, а как ваши прогнозные модели учитывают "золотые долги"? Идет привязка к прогнозным ценам на золото, или просто идет вычет из операционных показателей, или как-то ещё?

Спасибо!

Алексей Астапов

Антон Лауфер

Артем Абалов

Артем Абалов

Антон Лауфер