Селигдар (SELG)

Цветная металлургия

Итоги 2018 г.: операционные достижения «съедены» блоком финансовых статей

Селигдар раскрыл консолидированную финансовую отчетность по МСФО за 2018 год.

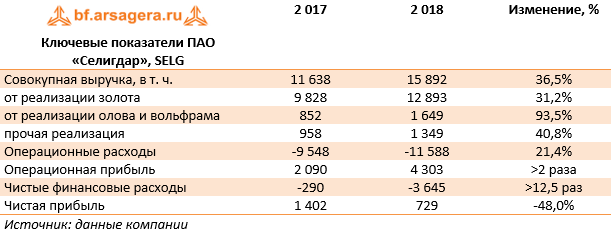

Выручка компании выросла на 36.5% до 15,9 млрд руб. на фоне увеличения доходов от реализации золота на 31,2% до 12,9 млрд руб. При этом добыча золота увеличилась на 29,7 % до 193 тыс. унций. Свой вклад в увеличение совокупной выручки внесли доходы от реализации олова и вольфрама, появившиеся в отчетности Селигдара после консолидации результатов ПАО «Русолово» и ОАО «Оловянная Рудная Компания» в периметре компании.

Затраты компании продемонстрировали более скромный рост, увеличившись на 21,4% до 11,6 млрд руб. Обращает на себя внимание значительный рост материальных расходов, увеличившихся на 35,4% - до 5,2 млрд руб., а также рост расходов на персонал (+73%), составивших 5,2 млрд руб.

Также отметим, что в отчетном периоде компания пополняла запасы, что привело к снижению себестоимости на 3.5 млрд руб. В итоге операционная прибыль составила 4,3 млрд руб., увеличившись более чем в 2 раза.

В блоке финансовых статей расходы на обслуживание долга (1,3 млрд руб.) были дополнены отрицательными курсовыми разницами в размере 2,5 млрд руб. В результате по финансовым статьям компания отразила убыток в 3,6 млрд руб.

В итоге чистая прибыль Селигдара составила 729 млн руб., сократившись почти наполовину.

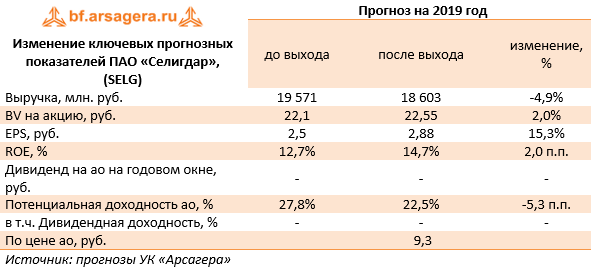

Отчетность вышла в соответствии с нашими ожиданиями. По ее итогам мы не стали вносить существенных изменений в модель компании.

Акции компании обращаются с P/BV около 0.5 и не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в нашей книге об инвестициях Скачать PDF Скачать DOC Скачать FB2 Скачать EPUB

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

-

Качество корпоративного управления

Вы можете ознакомиться с таблицей, отражающей оценку качества корпоративного управления эмитента

Комментарии 12

Артем Абалов

Некорректно сравнивать изменение объемов добычи в натуральном выражении и операционных расходов в денежном. Это как сравнивать яблоки с апельсинами. Обратившись к тексту поста, можно увидеть, что выручка и операционные расходы выросли сопоставимыми темпами (чуть выше 43%), что привело к увеличению операционной прибыли на 46,9%. Темпы роста EBITDA оказались еще выше – 53%. Результат мог бы быть еще лучше, если бы не существенное увеличение НДПИ – более чем в два раза. Так что вряд ли стоит говорить о низкой эффективности работы компании

Артем Абалов

В свое время компания привлекла внушительный объем кредитов, номинированных в драгоценных металлах. Это означает, что рост цен на золото ведет к увеличению отрицательной переоценки таких кредитов, т.е. в денежной оценке обязательства увеличиваются

Анатолий Комков

Но выросли же "операционные расходы" в основном. Финансовые расходы и курсовые разницы выросли значительно меньше.

Объем реализации вырос на 13% (в кг), а операционные расходы на 43%; т.е. компания тратит все больше и больше на килограмм добычи, а значит все менее и менее эффективно работает?

Анатолий Комков

Подскажите по братски, для тех кому не дано понять текст выше

Как так может быть что при такой цене золота компания в убытке?

Артем Абалов

Мы стараемся учесть влияние "золотых долгов" при сводном прогнозе курсовых разниц, приравнивая подобные займы к валютным

Андрей Дандерфер

Здравствуйте. Скажите пожалуйста, а как ваши прогнозные модели учитывают "золотые долги"? Идет привязка к прогнозным ценам на золото, или просто идет вычет из операционных показателей, или как-то ещё?

Спасибо!

Алексей Астапов

Антон Лауфер

Артем Абалов

Артем Абалов

Антон Лауфер