ЦМТ (WTCM)

Строительство, недвижимость

Обращение к членам cовета директоров ПАО «ЦМТ»

Документ содержит информацию о мерах по увеличению:

- балансовой стоимости акций ПАО «ЦМТ»;

- прибыли и размера дивиденда на акцию;

- эффективности использования собственного капитала.

Кроме того, документ содержит предложения по внедрению системы вознаграждения членов Совета директоров и исполнительного менеджмента ПАО «Центр международной торговли».

Кто мы

ПАО «Управляющая компания «Арсагера»: национальный инвестор, вкладывающий средства в отечественную экономику; автор ежегодного исследования, посвященного уровню корпоративного управления российских публичных компаний. Итоги данного исследования размещены в свободном доступе по данной ссылке.

УК «Арсагера» более 10 лет ведет профессиональную инвестиционную деятельность на рынке ценных бумаг. В своей системе управления капиталом мы опираемся исключительно на фундаментальные показатели бизнеса анализируемых нами эмитентов. В ходе проводимого анализа российского фондового рынка мы регулярно замечаем примеры иррационального поведения, как со стороны инвесторов, так и со стороны эмитентов.

По состоянию на 18.06.19 под управлением компании находится пакет привилегированных акций ПАО «Центр международной торговли» в размере 2 024 300 штук и обыкновенных акций в размере 275 900 (в общей сложности 0,185% уставного капитала).

Наша цель

Мы являемся долгосрочными инвесторами и считаем своей целью повышать эффективность бизнеса российских публичных компаний.

Мы взаимодействуем с руководящими органами большинства российских публичных компаний с целью обмена опытом и рекомендациями, направленными на оптимизацию и совершенствование Модели управления акционерным капиталом (МУАК). Мы считаем, что подобная форма сотрудничества будет выгодна как эмитентам, так и инвесторам. МУАК в акционерном обществе должна работать на благо бизнеса компании и в интересах всех акционеров, а также приводить к трансформации результатов деятельности компании в курсовую стоимость ее акций.

Кроме того, мы глубоко убеждены в том, что в целях гармонизации интересов акционеров и менеджмента акционерного общества необходимым дополнением принципов МУАК является система вознаграждения ключевых органов управления обществом, направленная на четкую корреляцию выплат с доходами акционеров. Как следствие, чем грамотнее происходит управление акционерным капиталом в обществе, тем больше доходы как акционеров общества, так и членов Совета директоров и исполнительного менеджмента.

Мы рассчитываем на понимание членов Совета директоров ПАО ««Центр международной торговли»» и выражаем надежду, что описанные рекомендации будут тщательно проанализированы и окажутся полезными компании. Для лучшего понимания сути предлагаемых нами практических действий прилагаем необходимые теоретические материалы:

- Обязательства акционерного общества перед кредиторами и акционерами

- Кто знает и определяет цену акций?

- Биссектриса Арсагеры или что должна делать каждая компания

- Мировой опыт управления акционерным капиталом

РАЗДЕЛ 1. ОСНОВНЫЕ ПРИНЦИПЫ ВОЗНАГРАЖДЕНИЯ ОРГАНОВ УПРАВЛЕНИЯ АКЦИОНЕРНЫМ ОБЩЕСТВОМ

Общие положения

Система материального стимулирования в акционерном обществе позволяет акционерам и инвесторам судить о степени заинтересованности членов совета директоров и представителей менеджмента в повышении эффективности работы общества и роста его акционерной стоимости. Если доходы указанных лиц не коррелируют с успехами общества, то органы управления обществом теряют свою дееспособность, а деятельность компании может использоваться ими как источник личных доходов, в то время как акционеры не получат должной отдачи на свои вложения. Вознаграждение членов Совета директоров общества утверждается на общем собрании и, по сути своей, является результатом договоренности с акционерами общества. Со своей стороны, мы хотим предложить внедрение базовых принципов системы мотивации, основанные на положениях МУАК (так как источником выплаты вознаграждения членам Совета директоров является чистая прибыль).

Основой построения механизмов материального стимулирования лиц, входящих в органы управления акционерным обществом, является их ответственность перед акционерами. Для акционеровважно одновременное выполнение двух условий:

- Рост финансовых показателей деятельности общества. Итоговым критерием является скорость роста собственных средств общества в расчете на одну акцию. Рентабельность собственного капитала (ROE) компании находится в тесной взаимосвязи с указанным критерием и фактически является его основной составной частью.

- Отражение финансовых результатов деятельности общества в курсовой стоимости его акций и величине дивидендных выплат, так как только эти две величины являются доходом акционеров.

Мы хотим особо отметить, что сам по себе рост курсовой стоимости акций общества или величина выплачиваемых дивидендов могут не являться критериями успешной работы общества, например, его основной деятельности. Часто причины курсовых колебаний акций могут быть вообще необъяснимы, так как задаются на вторичном рынке его участниками. Величина дивидендов в конкретном отчетном периоде также может не отражать фундаментальных успехов бизнеса общества (например, стать следствием продажи имущества), а в долгосрочном периоде, наоборот, причинить акционерам ущерб. Именно одновременное выполнение двух указанных выше условий говорит о здоровом состоянии общества, его устойчивости, стабильном развитии, а также о своевременном и полном отражении достигнутых результатов общества в курсовой стоимости его акций.

Главный принцип определения вознаграждения лиц, входящих в органы управления акционерным обществом, – взаимосвязь между суммами выплачиваемого вознаграждения и показателями, на которые могут и должны влиять органы управления обществом, исходя из имеющихся у них полномочий. Различия в компетенциях совета директоров общества и его исполнительных органов определяют тонкости в конструировании механизмов определения их вознаграждения. Базой для расчета и источником выплаты переменной части вознаграждения может выступать чистая прибыль общества.

Способы вознаграждения членов исполнительных органов управления обществом

Вознаграждение лиц, входящих в исполнительные органы общества, должно содержать в себе две составляющих. Фиксированная часть определяется трудовым договором с обществом, заключенным с данным лицом. Переменную составляющую вознаграждения единоличного исполнительного органа и членов коллегиального исполнительного органа мы рекомендуем устанавливать в привязке к финансовым показателям компании (ROE, чистая прибыль), сместив акцент с величины рыночной стоимости акции и динамики дивидендных выплат на показатели внутренней стоимости общества (чистая прибыль, собственный капитал, выручка). Это обстоятельство связано с тем, что основная задача менеджмента согласно его компетенции – рост финансовых показателей общества (в отличие от Совета директоров, отвечающего за наличие и функционирование в обществе МУАК). Вместе с тем это обстоятельство не исключает возможности дополнительной мотивации лиц, входящих в исполнительные органы и отвечающих за основную деятельность общества. По инициативе крупных акционеров может быть организована опционная программа, которая будет распространяться на ключевых сотрудников. Важно отметить, что само общество в этом не должно принимать участия во избежание злоупотреблений.

Стоит сказать, что перечень критериев эффективности качества работы исполнительных органов управления обществом не должен быть расширенным, равно как и не должно существовать привязки вознаграждения топ-менеджмента общества к валовым показателям (например, к доле рынка). Чрезмерное усложнение расчетов приведет к делению установленных критериев на основные и вспомогательные, многие из которых не имеют отношения к эффективности работы общества и доходам акционеров.

Основные принципы выплаты вознаграждения лицам, входящим в состав исполнительных органов общества, должны быть закреплены во внутренних документах общества (Положение о генеральном директоре, Положение о правлении), утверждаемых общим собранием акционеров общества, и быть доступными для всех заинтересованных лиц.

Способы вознаграждения членов совета директоров

Акционеры общества, вложив свои средства в акции компании, вправе рассчитывать на то, что члены Совета директоров будут качественно выполнять свои обязанности, прикладывая для этого соответствующие усилия. Работа в совете директоров акционерного общества – это серьезный труд, который должен оплачиваться. Если члены Совета директоров (равно как и других органов управления обществом, в т.ч. ревизионной комиссии), работают безвозмездно, это является опасным сигналом для акционеров и инвесторов, так как причины такого поведения могут не совпадать с целями самих акционеров.

Вознаграждение членов Совета директоров должно состоять из фиксированной части, отражающей его знания и опыт в сфере корпоративного управления и прописанной в Положении о совете директоров общества, и его переменной составляющей. При этом вознаграждение выплачивается пропорционально количеству очных присутствий на заседаниях совета директоров. Мы рекомендуем устанавливать фиксированную часть вознаграждения членам Совета директоров на уровне ниже, чем у представителей исполнительного менеджмента, отражая тем самым больший объем трудозатрат последних. В то же время переменная часть (как процент от чистой прибыли) для Совета директоров может быть установлена на более высоком уровне.

В отличие от исполнительного менеджмента, задачей которого является поддержание благоприятной динамики ключевых показателей финансовой деятельности общества (чистая прибыль, рентабельность собственного капитала), Совет директоров отвечает за наличие в обществе МУАК. Основным критерием качества работы совета директоров общества является своевременная и полная трансформация экономических показателей деятельности общества в дивидендные выплаты и курсовую стоимость акций общества. Если соответствующей корреляции не наблюдается (то есть общество работает успешно, но в курсовой стоимости акций отражения это не находит), можно говорить об отсутствии в обществе МУАК или действий Совета директоров по ее исполнению; как следствие, работу Совета директоров общества акционеры должны признать неудовлетворительной.

В этой связи главным критерием выплаты вознаграждения должна стать привязка основной доли выплат к конкретным критериям эффективности работы общества и доходам его акционеров. К числу таких показателей относятся рентабельность собственного капитала (ROE), динамика дивидендных выплат, рост курсовой стоимости акций общества. При этом особо отметим, что использование критерия курсовой стоимости акций является необходимым, но не достаточным условием для выплаты вознаграждения Совету директоров. Система вознаграждения должна быть сконструирована таким образом, чтобы не ставить указанное вознаграждение в зависимость только от котировок акций на вторичном рынке. Причина этого нами уже была отмечена выше: далеко не всегда котировки вторичного рынка являются следствием работы акционерного общества в целом и работы Совета директоров в частности.

Вознаграждение членов совета директоров рекомендуется устанавливать исходя из динамики ключевых критериев, описанных выше. Наиболее правильным представляется плавающий размер вознаграждения, установленный в процентах от чистой прибыли и изменения рыночной (балансовой стоимости) одной акции общества. В то же время постоянную часть вознаграждения рекомендуется по возможности снизить, чтобы не отягощать нераспределенную прибыль излишними выплатами (согласно МУАК, основными способами распределения чистой прибыли являются возврат средств акционерам или инвестиции внутри общества).

Основные принципы выплаты вознаграждения членам совета директоров общества должны быть закреплены во внутренних документах общества (положение о совете директоров общества), утверждаемых собранием акционеров, и быть доступными для всех заинтересованных лиц.

Что касается количественного состава совета директоров, то здесь существует минимальная граница, установленная законодательством. Эта минимальная граница привязана к количеству акционеров общества. С увеличением числа акционеров в обществе автоматически растет и количественный состав совета директоров. Этот процесс также находится в зависимости от структуры акционеров общества: чем более она диверсифицирована, тем больший количественный состав совета директоров рекомендуется иметь обществу. При этом количественный состав совета директоров должен предусматривать не менее 7 мест. Если его значение находится на уровне минимальной отметки (законодательством предусмотрено не менее 5 мест), то возникает риск нарушения функционирования совета директоров, так как выбытие даже одного его члена нарушит требуемый законодательством порог и может привести к лишним транзакционным издержкам общества (проведение внеочередного собрания акционеров и формирование нового состава совета директоров). Важным фактором качественного корпоративного управления является определенность количественного состава Совета директоров общества, закрепленная в соответствующих внутренних документах (Положение о Совете директоров).

Предлагаемый нами вариант системы вознаграждения ПАО «Центр международной торгов-ли».

А) Для исполнительного менеджмента

Фиксированная часть вознаграждения исполнительного менеджмента является следствием двусторонних переговоров с советом директоров общества и закрепляется в трудовом контракте.

Переменная часть вознаграждения может быть определена следующим образом:

0,15% от чистой прибыли (здесь и далее речь идет о чистой прибыли, рассчитанной по стандартам МСФО консолидированной финансовой отчетности) выплачивается за сам факт ее наличия (иными словами при отсутствии убытков в отчетном периоде).

0,25% от чистой прибыли дополнительно выплачивается в случае, если ROE общества в отчетном периоде превышает ориентир, установленный акционерами с точки зрения требуемой доходности (например, превысит двойную процентную ставку по государственным ценным бумагам или двойную ставку рефинансирования Центрального банка).

0,1% от чистой прибыли дополнительно выплачивается в случае, если рыночная стоимость (котировки акций) превышает расчетную стоимость компании, которая вычисляется как годовая чистая прибыль общества, умноженная на семь (данный коэффициент утверждается собранием акционеров, закрепляется в соответствующем положении и может быть определен в ином размере или вычисляться по формуле).

При выполнении всех указанных условий переменная часть вознаграждения лиц, входящих в исполнительные органы управления обществом, может составить 0,5% от годовой чистой прибыли общества.

Учитывая особенности акционерного законодательства России, исполнительный менеджмент должен получить переменную часть вознаграждения одновременно с членами Совета директоров общества.

Б) Для Совета директоров

Учитывая масштаб компании и объем консолидированной чистой прибыли, зарабатываемой ПАО «Группа ЦМТ», фиксированная часть выплат Совету директоров общества может составлять 5 млн, рублей. Эта сумма выплачивается в течение года в равных долях каждому члену Совета директоров пропорционально количеству отработанных им заседаний.

Переменная часть вознаграждения может быть определена следующим образом:

0,2% от чистой прибыли выплачивается за сам факт ее наличия (иными словами при отсутствии убытков в отчетном периоде).

0,2% от чистой прибыли дополнительно выплачивается в случае, если ROE общества в отчетном периоде превышает ориентир, установленный акционерами с точки зрения требуемой доходности (например, превысит двойную процентную ставку по государственным ценным бумагам или двойную ставку рефинансирования Центрального банка).

0,6% от чистой прибыли дополнительно выплачивается в случае, если рыночная стоимость (котировки акций) превышает расчетную стоимость компании, которая вычисляется как годовая чистая прибыль общества, умноженная на семь (данный коэффициент утверждается собранием акционеров, закрепляется в соответствующем положении и может быть определен в ином размере или вычисляться по формуле).

При выполнении всех указанных условий переменная часть вознаграждения лиц, входящих в Совет директоров общества, может составить 1% от годовой чистой прибыли общества.

Конкретные цифры могут различаться в разных компаниях, равно как и требования акционеров к минимальному значению ROE. Следует, однако, отметить, что границы желаемого акционерами ROE не должны изменяться волюнтаристски, а четко коррелировать с уровнем процентных ставок в экономике. Такая же ситуация и с оценкой капитализации компании через количество чистых прибылей. Сами же проценты вознаграждения от чистой прибыли зависят, прежде всего, от масштабов деятельности общества и, как следствие, абсолютного размера чистой прибыли.

Указанные механизмы могут быть вынесены на утверждение Общего собрания акционеров как самим советом директоров, так и крупными акционерами общества. Данные условия работы должны быть закреплены в Положении об исполнительном органе и в Положении о Совете директоров соответственно. Меняться данные условия могут только акционерами, так как фактически являются предложениями условий работы членам ключевых органов управления обществом – исполнительному менеджменту и совету директоров.

РАЗДЕЛ 2. ПРЕДЛОЖЕНИЕ ПО ПОВЫШЕНИЮ КЛЮЧЕВЫХ ПОКАЗАТЕЛЕЙ ЭФФЕКТИВНОСТИ ДЕЯ-ТЕЛЬНОСТИ ПАО «ЦМТ»

Исходные параметры

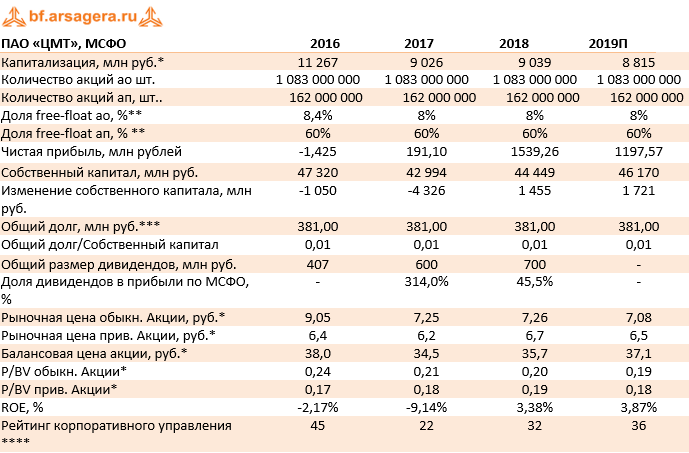

ПАО «Центр международной торговли» - крупный многопрофильный бизнес-комплекс, расположенный в центре Москвы, предоставляющий широкий комплекс деловых услуг. Компания ведет успешную операционную деятельность, ежегодно увеличивая собственный капитал. В таблице 1 приведены результаты деятельности ПАО «Центр международной торговли» за 3 последних года, а также прогноз финансовых показателей на 2019 г., составленный аналитическим подразделением УК «Арсагера».

Таблица 1. Собственный капитал ПАО «Центр международной торговли», результаты и прогнозы деятельности

Примечания: * - данные 2019 г. на 19.06.2019г.;

** - информация за 2019 г.– по состоянию 31.03.2019 г.;

*** - сумма долгосрочных и краткосрочных заемных средств.

**** - по методике ПАО «УК «Арсагера»

Источники: ПАО «Центр международной торговли» по МСФО за 2016-18 гг., расчеты УК «Арсагера».

Как известно, одной из важнейших характеристик ведения бизнеса, определяющих скорость роста балансовой стоимости одной акции, является рентабельность собственного капитала (ROE). По итогам 2018 показатель ROE ПАО «Центр международной торговли» составил 3,38% (изменение собственного капитала, отнесенное к собственному капиталу на начало 2018 г.). В дальнейшем, по прогнозам УК «Арсагера», ROE имеет потенциал для того, чтобы находится на уровне порядка 4%. Причиной такой сдержанной динамики является специализация компании в сфере эксплуатации рентной коммерческой недвижимости, для которой в среднем характерна указанная норма доходности.

Сейчас на вторичном рынке компания оценена с коэффициентом P/BV 0,2 для обоих типов акций. Другими словами, собственный капитал компании оценен инвесторами всего в одну пятую (!) часть его стоимости. Между тем, мировой практический опыт свидетельствует о том, что рыночная стоимость публичных компаний, занятых в секторе недвижимости, в долгосрочном периоде незначительно отклоняется от балансовой стоимости. Данное обстоятельство обусловлено спецификой строительного и девелоперского бизнеса, в рамках которого чистая прибыль таких компаний во многом формируется переоценкой имущества компании (за счет изменения общего индекса недвижимости) и получаемых рентных доходов. При этом, бизнес по эксплуатации готовой недвижимости является более устойчивым, нежели бизнес по строительству новых объектов, так как отсутствующие риски, связанные с новым строительством, повышают предсказуемость денежных потоков компании и ее финансовую устойчивость.

В случае с ПАО «ЦМТ» свыше 85% активов компании составляют основные средства и инвестиционное имущество (земля и здания). Данные активы имеют актуальную оценку, которая была сделана независимым оценщиком. Единственным значительным обязательством компании являются отложенные налоговые обязательства в размере около 7,1 млрд рублей. Таким образом, собственный капитал компании в размере 44,4 млрд рублей весьма точно отражает объем имущества, которым владеют акционеры ПАО «ЦМТ». Как следствие, риски значительного уменьшения балансовой стоимости компании несущественны, а значит, и неоправданно низкой выглядит и рыночная оценка акций компании.

Предложения по повышению эффективности деятельности ПАО «ЦМТ»

Исходя из предпосылок МУАК, УК «Арсагера» считает, что для повышения рыночной стоимости ПАО «ЦМТ» руководство компании должно провести выкуп собственных акций со вторичного рынка с их последующим погашением. Отметим, что в подобной процедуре заинтересовано, в первую очередь, само ПАО «ЦМТ», поскольку компания обладает существенными возможностями для повышения эффективности своей деятельности.

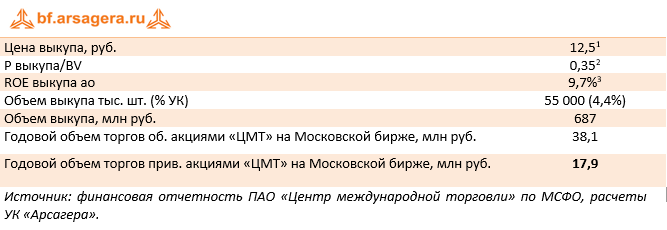

Таблица 2. Возможные параметры выкупа (пример)

Сноски:

[1] Цена выкупа может быть обозначена компанией на ином уровне: как больше, так и меньше.

[2] Для расчета взят собственный капитал ПАО «ЦМТ» на конец 2018 года.

[3] Механизм расчета данного показателя приведен на следующей странице

Говоря о рекомендуемых источниках выкупа, в первую очередь, стоит отметить денежные средства, размещенные на банковских депозитах компании в размере около 6 млрд рублей. По сути дела, общество потратит менее 15% своих финансовых вложений на выкуп акций, добившись значительного экономического эффекта.

Цену выкупа УК «Арсагера» рекомендует определить в размере 12,5 рублей за акцию, размер обратного выкупа - в количестве 4,4% от уставного капитала. В денежном выражении объем выкупа составит 687 млн рублей.

Напомним, что Годовое общее собрание акционеров ПАО «Центр международной торговли» постановило направить часть чистой прибыли по итогам 2018 года на дивиденды в размере порядка 700 млн рублей. По сути, обратный выкуп акций является операцией, схожей с выплатой дивидендов, ведь и в первом, и во втором случае денежные средства покидают баланс компании и поступают в распоряжение акционеров. Утверждение Годовым общим собранием дивидендов означает, что средства для их выплаты у ПАО «ЦМТ» имеются. В связи с этим, мы обращаем внимание, что компании было бы выгоднее средства в размере 700 млн рублей направить на выкуп акций, а не на выплату дивидендов. От операции выкупа ПАО «ЦМТ» получит гораздо больший экономический эффект, связанный с повышением показателей эффективности бизнеса компании и приведением стоимости компании на вторичном рынке в соответствие с ее балансовой стоимостью.

ПАО «Центр международной торговли» выгодно проводить операцию обратного выкупа по цене 12,5 руб., что существенно ниже балансовой цены (35,7 руб.), так как доходность подобной операции (ROE выкупа) составит как минимум 9,7% (ROEфакт*BV /Pвыкупа), что значительно превышает ROE факт(3,38%).Уточним, в том случае, если компания приобретает свои акции по балансовой цене (Pвыкупа = BVна акцию), то средства вкладываются с доходностью ROEфакт; если же цена выкупа ниже балансовой, то средства вкладываются с доходностью, превышающей ROEфакт на размер соотношения BV/ Pвыкупа.

Дополнительным плюсом от сокращения значительных финансовых вложений, носящих в ПАО «ЦМТ» постоянный характер, является налоговый аспект. Мы отмечаем, что объем средств, направленных на выплату дивидендов, сопоставим с объемом процентных доходов по имеющимся банковским депозитам. Это означает, что ежегодный объем свободных денежных средств и финансовых вложений с учетом остающейся в обществе нераспределенной прибыли неуклонно возрастает. В итоге доходы по финансовым вложениям подвергаются двойному налогообложению: при формировании чистой прибыли по ставке налога на прибыль и при выплате акционерам дивидендов, причем с увеличением финансовых вложений объем ущерба будет только расти. Для того, чтобы акционеры общества не теряли свои средства, обществу целесообразно оставить в своем распоряжении небольшой резервный фонд, а оставшуюся часть избыточного собственного капитала вернуть акционерам. Сами акционеры (прежде всего, физические лица) смогут разместить полученные средства на банковских депозитах в рамках более благоприятного налогового режима. Если же акционерами являются юридические лица, то они смогут вложить полученные средства в рамках своей основной деятельности с более высокой ставкой доходности или выплатить эти средства своим акционерам (которые уже не будут облагаться налогами на дивиденды). Наконец, федеральные и муниципальные власти смогут распоряжаться полученными средствами в рамках имеющихся утвержденных бюджетов. Таким образом, выкуп акций как составная часть мероприятий по снижению величины избыточного собственного капитала (наряду с выплатой дивидендов) помимо прямого эффекта в виде роста эффективности показателей деятельности общества, обладают косвенным положительным эффектом, снижая налоговые потери акционеров и давая возможность им более эффективно использовать заработанные в рамках ПАО «ЦМТ» финансовые ресурсы.

Мы хотим обратить внимание, что за год (с 19.06.2018 по 19.06.2019 г.) объем торгов обыкновенными акциями «ЦМТ» на Московской бирже составил всего 38,1 млн рублей, а привилегированными – 17,9 млн рублей. Из этого следует, что текущая стоимость компании ПАО «ЦМТ» на вторичном рынке задается крайне малым объемом торгов и не отражает настоящих успехов компании. Рекомендованный УК «Арсагера» объем выкупа - 687 млн рублей, по нашему мнению, должен оказать серьезное влияние на оценку ПАО «ЦМТ», так как он более чем в 12 раз превышает годовой объем торгов акциями компании на российском фондовом рынке. На наш взгляд, после проведения указанной операции компания будет оценена существенно выше ее текущей стоимости, но для целей примера мы выбираем консервативный сценарий и считаем, что после проведения обратного выкупа на вторичном рынке компания будет оценена по цене выкупа (12,5 рублей).

Хотелось бы отдельно обратить внимание на тот факт, что цена выкупа по обыкновенным и привилегированным акциям должна быть единой. Это обстоятельство определяется единой балансовой стоимостью обыкновенной и привилегированной акций, а также едиными базовыми правами, проистекающими из требования акционерного законодательства: равноправным вкладом в уставный капитал компании (о чем свидетельствует одинаковый номинал); равными правами при голосовании в случаях, когда привилегированные акции обладают правом голоса (одна акция – один голос);приоритетным правом владельцев привилегированных акций на получение дивидендов (в части очередности выплаты), которые к тому же не могут быть ниже дивидендов по обыкновенным акциям; равными правами на долю имущества при ликвидации акционерного общества.

К тому же уменьшение в обращении привилегированных акций сократит обязательства общества по выплате дивидендов согласно уставу, увеличит балансовую стоимость обыкновенных и привилегированных акций компании, размер будущих дивидендов на акцию и упростит структуру акционерного капитала компании.

Несмотря на то, что в рассматриваемом примере размер выкупа составляет 4,4% уставного капитала, мы хотим подчеркнуть, что такие операции будут всегда выгодны компании в любом объеме (как в меньшем, так и в большем) до тех пор, пока у нее есть возможность приобретать свои акции ниже балансовой цены.

Прогнозируемый эффект от выкупа

УК «Арсагера» намерена продемонстрировать полезность и необходимость озвученных мер. Обратимся к цифрам и проиллюстрируем будущий эффект от выкупа.

Таблица 3. Эффект для акционеров и основной деятельности компании

[4] В случае, если объем выкупа оставит 55 000 тыс. шт. акций и мажоритарные акционеры не будет участвовать в выкупе

- После проведения операции обратного выкупа балансовая цена акции по итогам 2019 года вырастет до 38,2 руб. (+3,0%);

- Прибыль на акцию (EPS) вырастет на 0,064 рубля или на 4,6%, а экономический эффект от выкупа составит примерно 76 млн рублей[5], иными словами, сумма, вложенная обществом от имени своих акционеров (687 млн. руб.) в выкуп собственных акций, ежегодно (включая текущий год) будет приносить отдачу акционерам в размере 76 млн. руб.

- Рыночная цена обоих типов акции поднимется до 12,5 руб. («консервативный» сценарий), то есть капитализация компании вырастет более чем на 70% (к цене закрытия торгов на Московской бирже 19.06.2019 г.);

- Рост дивидендов на акцию по итогам 2019 года может составить 4,6%;

- Соотношение P/BV обыкновенной акции возрастет с 0,19 до 0,33, привилегированной – с 0,18 до 0,33;

- Значение ROE компании по итогам 2019 года вырастет на 0,06 п.п. - до 3,93%;

[5] Рассчитан как изменение EPS * Количество акций после выкупа. Экономический эффект = 0,064 руб. * 1 190 000 тыс шт.= 76 млн руб.

Таким образом, после проведения обратного выкупа акций с их последующим погашением вырастут все основные показатели эффективности деятельности компании в расчете на акцию, а финансовое положение ПАО «ЦМТ» по-прежнему останется комфортным.

Кроме того, проведение этой операции, по оценкам УК «Арсагера» приведет к росту курсовой стоимости обоих типов акций ПАО «ЦМТ» на вторичном рынке, как минимум, до объявленной цены выкупа.

Дополнительно отметим, что в обществе порядка 15% акций являются квазиказначейскими, т.е. уже выкуплены структурами ПАО ЦМТ у бывших акционеров. Учитывая большой разрыв между рыночной и балансовой ценами акций компании, самым оптимальным вариантом использования указанного пакета акций является их погашение. При этом описанные нами эффекты от выкупа собственных акций аналогичны эффектам от погашения квазиказначейских акций.

В качестве косвенных позитивных факторов выкупа мы также указываем следующие:

- Акционеры, которые не будут участвовать в выкупе наряду с улучшением таких показателей, как балансовая цена акции, прибыль на акцию, также увеличат свою долю в уставном капитале акционерного общества;

- ПАО «ЦМТ» укрепит репутацию публичной компании. Следует помнить, что одной из основных характеристик публичности является соответствие рыночной оценки достижениям бизнеса компании. Сокращение на первых порах доли акций в свободном обращении может быть не просто компенсировано в дальнейшем; размер «free-float» может быть даже увеличен за счет новых публичных размещений, но уже по ценам не ниже балансовой стоимости. Подобные действия окажут положительное влияние на ликвидность акций и капитализацию компании. Такие размещения могут проводиться как за счет эмиссии новых акций, так и за счет продажи пакетов акций мажоритарными акционерами. Целенаправленные действия по управлению акционерным капиталом и, как следствие, четкая корреляция между рыночной и балансовой ценами акций компании обеспечит устойчивый спрос на ценные бумаги ПАО «ЦМТ» со стороны инвестиционного сообщества.

Мы готовы дать необходимые дополнительные пояснения относительно наших предложений как в очной, так и в заочной форме на безвозмездной основе. УК «Арсагера» готова также помочь в диагностике потенциальных слабых мест в системе корпоративного управления ПАО «Центр международной торговли».

Контактные лица:

Соловьев В.Е., Председатель Правления ПАО «УК «Арсагера»

Абалов А.Э., Начальник аналитического управления.

-

Обращение к членам cовета директоров ПАО «ЦМТ»

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 26

Елена Ланцевич

Георгий Докучаев

Артем Абалов

Посетитель

Александр Шадрин

Алла Кочина

Александр Шадрин

Игорь Мальков

Артем Абалов

Владимир Михалкин

Андрей Валухов

Nickolay Ivanov

Елена Ланцевич

Николай Николаев

Артем Абалов

Николай Николаев

Сергей Тишин

Александр Хромов

Сергей Тишин

Александр Хромов

Елена Ланцевич

Александр Павлов

Артем Абалов

Александр Павлов

alex 1273

alex 1273