Группа ЛСР (LSRG)

Строительство, недвижимость

Обращение к членам совета директоров ПАО «Группа ЛСР»

Документ содержит информацию о мерах по увеличению:

- балансовой и рыночной стоимости акций ПАО «Группа ЛСР»;

- прибыли и размера дивиденда на акцию;

- эффективности использования собственного капитала.

Кроме того, документ содержит предложения по внедрению системы вознаграждения членов Совета директоров и исполнительного менеджмента ПАО «Группа ЛСР».

Кто мы

ОАО «Управляющая компания «Арсагера»: национальный инвестор, вкладывающий средства в отечественную экономику; автор ежегодного исследования, посвященного уровню корпоративного управления российских публичных компаний. Итоги данного исследования размещены в свободном доступе по ссылке http://arsagera.ru/analitika/issledovanie_korporativnogo_upravleniya_v_rossii/analiz_sostoyaniya_korporativnogo_upravleniya/.

УК «Арсагера» более 10 лет ведет профессиональную инвестиционную деятельность на рынке ценных бумаг. В своей системе управления капиталом мы опираемся исключительно на фундаментальные показатели бизнеса анализируемых нами эмитентов. В ходе проводимого анализа российского фондового рынка мы регулярно замечаем примеры иррационального поведения, как со стороны инвесторов, так и со стороны эмитентов.

По состоянию на 23/03/16 под управлением компании находится пакет акций ПАО «Группа ЛСР» в размере 37 611 штук (0,037% уставного капитала).

Наша цель

Мы являемся долгосрочными инвесторами и считаем своей целью повышать эффективность бизнеса российских публичных компаний.

Мы взаимодействуем с руководящими органами большинства российских публичных компаний с целью обмена опытом и рекомендациями, направленными на оптимизацию и совершенствование Модели управления акционерным капиталом (МУАК). Мы считаем, что подобная форма сотрудничества будет выгодна как эмитентам, так и инвесторам. МУАК в акционерном обществе должна работать на благо бизнеса компании и в интересах всех акционеров, а также приводить к трансформации результатов деятельности компании в курсовую стоимость ее акций.

Кроме того, мы глубоко убеждены в том, что в целях гармонизации интересов акционеров и менеджмента акционерного общества необходимым дополнением принципов МУАК является система вознаграждения ключевых органов управления обществом, направленная на четкую корреляцию выплат с доходами акционеров. Как следствие, чем грамотнее происходит управление акционерным капиталом в обществе, тем больше доходы как акционеров общества, так и членов Совета директоров и исполнительного менеджмента.

Мы рассчитываем на понимание членов Совета директоров ПАО «Группа ЛСР» и выражаем надежду, что описанные рекомендации будут тщательно проанализированы и окажутся полезными компании. Для лучшего понимания сути предлагаемых нами практических действий прилагаем необходимые теоретические материалы:

- «Обязательства акционерного общества перед кредиторами и акционерами»;

- «Кто знает и определяет цену акций?»;

- «Биссектриса Арсагеры или что должна делать компания»;

- «Мировой опыт управления акционерным капиталом».

РАЗДЕЛ 1. ОСНОВНЫЕ ПРИНЦИПЫ ВОЗНАГРАЖДЕНИЯ ОРГАНОВ УПРАВЛЕНИЯ АКЦИОНЕРНЫМ ОБЩЕСТВОМ

Общие положения

Система материального стимулирования в акционерном обществе позволяет акционерам и инвесторам судить о степени заинтересованности членов совета директоров и представителей менеджмента в повышении эффективности работы общества и роста его акционерной стоимости. Если доходы указанных лиц не коррелируют с успехами общества, то органы управления обществом теряют свою дееспособность, а деятельность компании может использоваться ими как источник личных доходов, в то время как акционеры не получат должной отдачи на свои вложения. Вознаграждение членов Совета директоров общества утверждается на общем собрании и, по сути своей, является результатом договоренности с акционерами общества. Со своей стороны, мы хотим предложить внедрение базовых принципов системы мотивации, основанные на положениях МУАК (так как источником выплаты вознаграждения членам Совета директоров является чистая прибыль).

Основой построения механизмов материального стимулирования лиц, входящих в органы управления акционерным обществом, является их ответственность перед акционерами. Для акционеров важно одновременное выполнение двух условий:

- Рост финансовых показателей деятельности общества. Итоговым критерием является скорость роста собственных средств общества в расчете на одну акцию. Рентабельность собственного капитала (ROE) компании находится в тесной взаимосвязи с указанным критерием и фактически является его основной составной частью.

- Отражение финансовых результатов деятельности общества в курсовой стоимости его акций и величине дивидендных выплат, так как только эти две величины являются доходом акционеров.

Мы хотим особо отметить, что сам по себе рост курсовой стоимости акций общества или величина выплачиваемых дивидендов могут не являться критериями успешной работы общества, например, его основной деятельности. Часто причины курсовых колебаний акций могут быть вообще необъяснимы, так как задаются на вторичном рынке его участниками. Величина дивидендов в конкретном отчетном периоде также может не отражать фундаментальных успехов бизнеса общества (например, стать следствием продажи имущества), а в долгосрочном периоде, наоборот, причинить акционерам ущерб. Именно одновременное выполнение двух указанных выше условий говорит о здоровом состоянии общества, его устойчивости, стабильном развитии, а также о своевременном и полном отражении достигнутых результатов общества в курсовой стоимости его акций.

Главный принцип определения вознаграждения лиц, входящих в органы управления акционерным обществом, – взаимосвязь между суммами выплачиваемого вознаграждения и показателями, на которые могут и должны влиять органы управления обществом, исходя из имеющихся у них полномочий. Различия в компетенциях совета директоров общества и его исполнительных органов определяют тонкости в конструировании механизмов определения их вознаграждения. Базой для расчета и источником выплаты переменной части вознаграждения может выступать чистая прибыль общества.

Способы вознаграждения членов исполнительных органов управления обществом

Вознаграждение лиц, входящих в исполнительные органы общества, должно содержать в себе две составляющих. Фиксированная часть определяется трудовым договором с обществом, заключенным с данным лицом. Переменную составляющую вознаграждения единоличного исполнительного органа и членов коллегиального исполнительного органа мы рекомендуем устанавливать в привязке к финансовым показателям компании (ROE, чистая прибыль), сместив акцент с величины рыночной стоимости акции и динамики дивидендных выплат на показатели внутренней стоимости общества (чистая прибыль, собственный капитал, выручка). Это обстоятельство связано с тем, что основная задача менеджмента согласно его компетенции – рост финансовых показателей общества (в отличие от Совета директоров, отвечающего за наличие и функционирование в обществе МУАК). Вместе с тем это обстоятельство не исключает возможности дополнительной мотивации лиц, входящих в исполнительные органы и отвечающих за основную деятельность общества. По инициативе крупных акционеров может быть организована опционная программа, которая будет распространяться на ключевых сотрудников. Важно отметить, что само общество в этом не должно принимать участия во избежание злоупотреблений.

Стоит сказать, что перечень критериев эффективности качества работы исполнительных органов управления обществом не должен быть расширенным, равно как и не должно существовать привязки вознаграждения топ-менеджмента общества к валовым показателям (например, к доле рынка). Чрезмерное усложнение расчетов приведет к делению установленных критериев на основные и вспомогательные, многие из которых не имеют отношения к эффективности работы общества и доходам акционеров.

Основные принципы выплаты вознаграждения лицам, входящим в состав исполнительных органов общества, должны быть закреплены во внутренних документах общества (Положение о генеральном директоре, Положение о правлении), утверждаемых общим собранием акционеров общества, и быть доступными для всех заинтересованных лиц.

Способы вознаграждения членов совета директоров

Акционеры общества, вложив свои средства в акции компании, вправе рассчитывать на то, что члены Совета директоров будут качественно выполнять свои обязанности, прикладывая для этого соответствующие усилия. Работа в совете директоров акционерного общества – это серьезный труд, который должен оплачиваться. Если члены Совета директоров (равно как и других органов управления обществом, в т.ч. ревизионной комиссии), работают безвозмездно, это является опасным сигналом для акционеров и инвесторов, так как причины такого поведения могут не совпадать с целями самих акционеров.

Вознаграждение членов Совета директоров должно состоять из фиксированной части, отражающей его знания и опыт в сфере корпоративного управления и прописанной в Положении о совете директоров общества, и его переменной составляющей. При этом вознаграждение выплачивается пропорционально количеству очных присутствий на заседаниях совета директоров. Мы рекомендуем устанавливать фиксированную часть вознаграждения членам Совета директоров на уровне ниже, чем у представителей исполнительного менеджмента, отражая тем самым больший объем трудозатрат последних. В то же время переменная часть (как процент от чистой прибыли) для Совета директоров может быть установлена на более высоком уровне.

В отличие от исполнительного менеджмента, задачей которого является поддержание благоприятной динамики ключевых показателей финансовой деятельности общества (чистая прибыль, рентабельность собственного капитала), Совет директоров отвечает за наличие в обществе МУАК. Основным критерием качества работы совета директоров общества является своевременная и полная трансформация экономических показателей деятельности общества в дивидендные выплаты и курсовую стоимость акций общества. Если соответствующей корреляции не наблюдается (то есть общество работает успешно, но в курсовой стоимости акций отражения это не находит), можно говорить об отсутствии в обществе МУАК или действий Совета директоров по ее исполнению; как следствие, работу Совета директоров общества акционеры должны признать неудовлетворительной.

В этой связи главным критерием выплаты вознаграждения должна стать привязка основной доли выплат к конкретным критериям эффективности работы общества и доходам его акционеров. К числу таких показателей относятся рентабельность собственного капитала (ROE), динамика дивидендных выплат, рост курсовой стоимости акций общества. При этом особо отметим, что использование критерия курсовой стоимости акций является необходимым, но не достаточным условием для выплаты вознаграждения Совету директоров. Система вознаграждения должна быть сконструирована таким образом, чтобы не ставить указанное вознаграждение в зависимость только от котировок акций на вторичном рынке. Причина этого нами уже была отмечена выше: далеко не всегда котировки вторичного рынка являются следствием работы акционерного общества в целом и работы Совета директоров в частности.

Вознаграждение членов совета директоров рекомендуется устанавливать исходя из динамики ключевых критериев, описанных выше. Наиболее правильным представляется плавающий размер вознаграждения, установленный в процентах от чистой прибыли и изменения рыночной (балансовой стоимости) одной акции общества. В то же время постоянную часть вознаграждения рекомендуется по возможности снизить, чтобы не отягощать нераспределенную прибыль излишними выплатами (согласно МУАК, основными способами распределения чистой прибыли являются возврат средств акционерам или инвестиции внутри общества).

Основные принципы выплаты вознаграждения членам совета директоров общества должны быть закреплены во внутренних документах общества (положение о совете директоров общества), утверждаемых собранием акционеров, и быть доступными для всех заинтересованных лиц.

Что касается количественного состава совета директоров, то здесь существует минимальная граница, установленная законодательством. Эта минимальная граница привязана к количеству акционеров общества. С увеличением числа акционеров в обществе автоматически растет и количественный состав совета директоров. Этот процесс также находится в зависимости от структуры акционеров общества: чем более она диверсифицирована, тем больший количественный состав совета директоров рекомендуется иметь обществу. При этом количественный состав совета директоров должен предусматривать не менее 7 мест. Если его значение находится на уровне минимальной отметки (законодательством предусмотрено не менее 5 мест), то возникает риск нарушения функционирования совета директоров, так как выбытие даже одного его члена нарушит требуемый законодательством порог и может привести к лишним транзакционным издержкам общества (проведение внеочередного собрания акционеров и формирование нового состава совета директоров). Важным фактором качественного корпоративного управления является определенность количественного состава Совета директоров общества, закрепленная в соответствующих внутренних документах (Положение о Совете директоров). Практику ежегодного определения количественного состава Совета директоров на Общем собрании акционеров мы считаем недопустимой, так как она лишает шансов миноритарных акционеров выдвинуть своих представителей в Совет директоров.

Точно также нельзя одобрить и определение будущего вознаграждения вновь избранному Совету директоров, ибо распределение еще незаработанной прибыли противоречит предлагаемому механизму корреляции доходов членов Совета директоров и акционеров общества, а также полностью игнорирует риски неполучения обществом прибыли в отчетном году.

Предлагаемый нами вариант системы вознаграждения ПАО «Группы ЛСР»

А) Для исполнительного менеджмента

Фиксированная часть вознаграждения исполнительного менеджмента является следствием двусторонних переговоров с советом директоров общества и закрепляется в трудовом контракте.

Переменная часть вознаграждения может быть определена следующим образом:

0,15% от чистой прибыли (здесь и далее речь идет о чистой прибыли, рассчитанной по стандартам МСФО консолидированной финансовой отчетности) выплачивается за сам факт ее наличия (иными словами при отсутствии убытков в отчетном периоде).

0,25% от чистой прибыли дополнительно выплачивается в случае, если ROE общества в отчетном периоде превышает ориентир, установленный акционерами с точки зрения требуемой доходности (например, превысит двойную процентную ставку по государственным ценным бумагам или двойную ставку рефинансирования Центрального банка).

0,1% от чистой прибыли дополнительно выплачивается в случае, если рыночная стоимость (котировки акций) превышает расчетную стоимость компании, которая вычисляется как годовая чистая прибыль общества, умноженная на семь (данный коэффициент утверждается собранием акционеров, закрепляется в соответствующем положении и может быть определен в ином размере или вычисляться по формуле).

При выполнении всех указанных условий переменная часть вознаграждения лиц, входящих в исполнительные органы управления обществом, может составить 0,5% от годовой чистой прибыли общества.

Учитывая особенности акционерного законодательства России – отнесение вопроса о выплате вознаграждения исполнительному менеджменту к компетенции совета директоров – представляется разумным получение исполнительным менеджментом переменной части вознаграждения одновременно с членами Совета директоров общества.

Б) Для Совета директоров

Учитывая масштаб компании и объем консолидированной чистой прибыли, зарабатываемой ПАО «Группа ЛСР», фиксированная часть выплат Совету директоров общества может составлять 10 млн, рублей. Эта сумма выплачивается в течение года в равных долях каждому члену Совета директоров пропорционально количеству отработанных им заседаний.

Переменная часть вознаграждения может быть определена следующим образом:

0,2% от чистой прибыли выплачивается за сам факт ее наличия (иными словами при отсутствии убытков в отчетном периоде).

0,2% от чистой прибыли дополнительно выплачивается в случае, если ROE общества в отчетном периоде превышает ориентир, установленный акционерами с точки зрения требуемой доходности (например, превысит двойную процентную ставку по государственным ценным бумагам или двойную ставку рефинансирования Центрального банка).

0,6% от чистой прибыли дополнительно выплачивается в случае, если рыночная стоимость (котировки акций) превышает расчетную стоимость компании, которая вычисляется как годовая чистая прибыль общества, умноженная на семь (данный коэффициент утверждается собранием акционеров, закрепляется в соответствующем положении и может быть определен в ином размере или вычисляться по формуле).

При выполнении всех указанных условий переменная часть вознаграждения лиц, входящих в Совет директоров общества, может составить 1% от годовой чистой прибыли общества.

Конкретные цифры могут различаться в разных компаниях, равно как и требования акционеров к минимальному значению ROE. Следует, однако, отметить, что границы желаемого акционерами ROE не должны изменяться волюнтаристски, а четко коррелировать с уровнем процентных ставок в экономике. Такая же ситуация и с оценкой капитализации компании через количество чистых прибылей. Сами же проценты вознаграждения от чистой прибыли зависят, прежде всего, от масштабов деятельности общества и, как следствие, абсолютного размера чистой прибыли.

Указанные механизмы могут быть вынесены на утверждение Общего собрания акционеров как самим советом директоров, так и крупными акционерами общества. Данные условия работы должны быть закреплены в Положении об исполнительном органе и в Положении о Совете директоров соответственно. Меняться данные условия могут только акционерами, так как фактически являются предложениями условий работы членам ключевых органов управления обществом – исполнительному менеджменту и совету директоров.

РАЗДЕЛ 2 ПРЕДЛОЖЕНИЯ ПО ВНЕДРЕНИЮ В ОБЩЕСТВЕ ПРИНЦИПОВ МОДЕЛИ УПРАВЛЕНИЯ АКЦИОНЕРНЫМ КАПИТАЛОМ

1. Исходные параметры

ПАО «Группа ЛСР» - одна из ведущих российских интегрированных компаний в сфере производства стройматериалов, девелопмента и строительства.

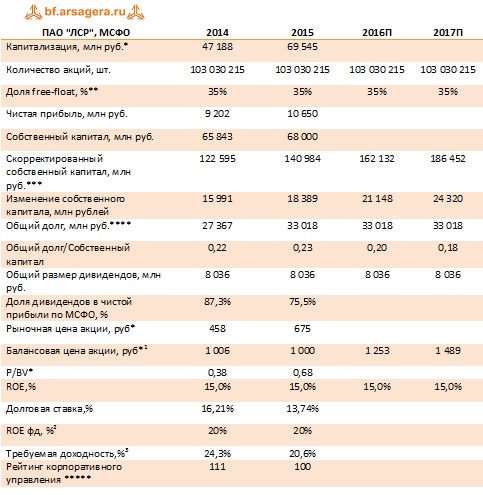

Компания ведет успешную операционную деятельность, ежегодно увеличивая собственный капитал. В планах компании – достижение лидирующих позиций среди промышленно-строительных групп России по капитализации. В таблице 1 приведены результаты деятельности ПАО «Группа ЛСР» за 2 последних года, а также прогноз финансовых показателей на 2016 и 2017 гг., составленный аналитическим подразделением УК «Арсагера».

Таблица 1. Собственный капитал ПАО «Группа ЛСР», результаты и прогнозы деятельности.

[1] Рассчитывается как разница между рыночной стоимостью портфеля проектов компании и долгом, деленная на количество акций в обращении; не учитывает в себе стоимость строительного дивизиона Группы

[2] ROEфд – ставка, под которую компания может инвестировать заработанную прибыль, направив ее в основную деятельность. Фактически, это дополнительная доходность, под которую полученная прибыль текущего периода может работать в будущем. Посчитана, исходя из структуры портфеля ОАО «Группа ЛСР» и средней нормы доходности, взятой в разрезе различных сегментов недвижимости.

[3] Доходность, которую инвесторы ожидают получить в виде курсового роста и дивидендов от вложений в акции данного бизнеса. В качестве ориентира требуемой доходности ОАО «Группа ЛСР» взята ставка по долговым обязательствам компании, увеличенная в 1,5 раза.

Примечания: * - данные 2015 г. на 23.03.2016г.;

** - информация по состоянию на июнь 2016 года;

*** - учитывает действительную рыночную стоимость жилых проектов, определенную с учетом будущих генерируемых денежных потоков от продажи квартир

**** - сумма долгосрочных и краткосрочных заемных средств.

***** - по методике ОАО «УК «Арсагера» http://arsagera.ru/files/KU/lsrg.pdf

Источник: финансовая отчетность ПАО «Группа ЛСР» по МСФО за 2015 год, расчеты УК «Арсагера».

При рассмотрении деятельности ПАО «Группа ЛСР» необходимо учитывать следующее обстоятельство. В отличие от большинства компаний, где отчетность по МСФО в полной мере отражает масштабы бизнеса и консолидированные финансовые показатели, строительные компании, имеющие значительные проекты в области жилой недвижимости, обладают своими особенностями отражения в бухгалтерском балансе размера собственного капитала. Стандарты отчетности МСФО не предусматривают обязательной переоценки проектов жилой недвижимости (доминируют в общем портфеле проектов ПАО «Группа ЛСР). До момента продажи квартир они переоцениваются не по справедливой стоимости, а по фактической себестоимости. Вследствие этого собственный капитал, а именно он играет решающую роль при оценке бизнеса в сфере строительства и девелопмента, отражается в отчетности по заниженной стоимости.

Косвенно, о реальной стоимости портфеля проектов недвижимости можно судить по отчетам независимого оценщика. Но даже данные оценщика зачастую показывают значительное расхождение между рыночной стоимостью проекта и стоимостью, которую в итоге получает компания в результате фактических продаж. Поэтому при анализе деятельности строительных компаний мы проводим нормализацию балансового капитала: переходим от стоимости проектов, отраженных в отчетности по стоимости создания, к их действительной рыночной стоимости, определенной с учетом будущих генерируемых денежных потоков от продажи проектов.

ПАО «Группа ЛСР» целесообразно проводить переоценку всех проектов по рыночной цене и отражать ее целиком в составе собственного капитала. Это повысило бы прозрачность и привлекательность компании для инвесторов, а адекватное отражение собственного капитала в бухгалтерском балансе позволило бы улучшить характеристики кредитоспособности компании и удешевить тем самым обслуживание своего долга.

Важнейшей характеристикой бизнеса является рентабельность собственного капитала (ROE). По итогам 2015 показатель ROE ПАО «Группа ЛСР» составил около 15%, и в дальнейшем, по прогнозам УК «Арсагера», данный показатель будет находиться на стабильном уровне. Мы ожидаем, что собственный капитал компании продолжит свой рост, с темпами 15-20% ежегодно.

На вторичном рынке компания торгуется с коэффициентом P/BV около 0,7. Другими словами, собственный капитал компании оценен инвесторами в районе двух третей его реальной стоимости. Так как рентабельность собственного капитала при реализации строительных проектов компании «ЛСР» (20,0%) (ROE строительных проектов компании не следует путать с общим ROE компании) находится на уровне требуемой инвесторами доходности (20,6%), то стоимость акций ПАО «Группа ЛСР» на вторичном рынке не должна быть ниже балансовой стоимости. Как следствие, текущая цена акций компании представляется нам крайне заниженной. Подробнее о влиянии соотношения процентных ставок (ROE и требуемой доходности) на соотношение рыночной и балансовой стоимости в материале «Биссектриса Арсагеры или что должна делать компания».

2. Предложения по повышению эффективности деятельности ПАО «Группа ЛСР»

Исходя из предпосылок МУАК, УК «Арсагера» считает, что для повышения рыночной стоимости ПАО «Группа ЛСР» руководство компании должно провести выкуп собственных акций со вторичного рынка с их последующим погашением. Отметим, что в подобной процедуре заинтересовано, в первую очередь, само ПАО «Группа ЛСР», поскольку компания обладает существенными возможностями для повышения эффективности своей деятельности.

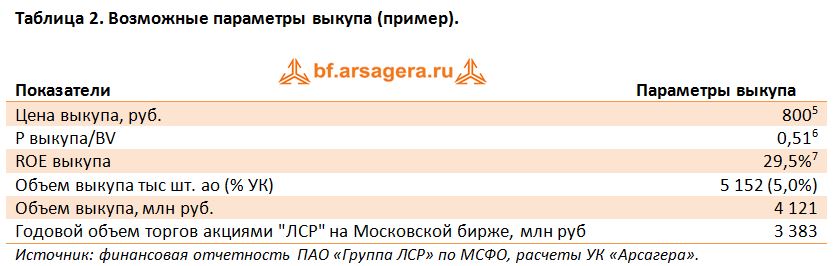

[5] Цена выкупа может быть обозначена компанией на ином уровне: как больше, так и меньше;

[6] Для расчета взят прогноз реального собственного капитала ОАО «Группа ЛСР» на конец 2016 года;

[7] Механизм расчета данного показателя приведен на следующей страницеДалее мы бы хотели пояснить на цифрах, почему проведение операции обратного выкупа повлечет за собой повышение эффективности деятельности ПАО «Группа ЛСР». Дело в том, что фактический ROE компании сопоставим с требуемой инвесторами доходностью от вложения в акции компании (20,6%) и превосходит средневзвешенную ставку долга ПАО «Группа ЛСР» (13,7%) (Данные взяты из отчетности по МСФО за 2015 год).

В связи с этим, на наш взгляд, руководству компании в качестве источников финансирования обратного выкупа можно использовать не только собственные, но и заемные средства. Соотношение общего долга и собственного капитала по итогам 2015 года составляет комфортное значение порядка 0,23. Учитывая планы по вводу новых объектов, а также генерируемые компанией потоки, можно допустить, что по итогам текущего года размер долга не претерпит существенных изменений.

Цену выкупа УК «Арсагера» рекомендует определить в размере 800 рублей за акцию, что почти на 20% превышает текущую рыночную цену, а размер обратного - в количестве 5% от уставного капитала и около 14% акций, находящихся в свободном обращении. Таким образом, в денежном выражении объем выкупа составит около 4,1 млрд рублей.

Напомним, что Годовое общее собрание акционеров ПАО «Группа ЛСР» распределило большую часть чистой прибыли по итогам 2015 года на дивиденды (порядка 8 млрд рублей). По сути, обратный выкуп акций является операцией, схожей с выплатой дивидендов, ведь и в первом, и во втором случае денежные средства покидают баланс компании и поступают в распоряжение акционеров. Утверждение Годовым общим собранием дивидендов означает, что средства для их выплаты у ПАО «Группа ЛСР» имеются. Так как доход акционеров складывается из курсового роста стоимости акций и дивидендных выплат, мы обращаем внимание, что компании было бы выгоднее средства в размере 4,1 млрд рублей направить на выкуп акций, а не на выплату дивидендов. От операции выкупа ПАО «Группа ЛСР» получит гораздо больший экономический эффект, связанный с повышением показателей эффективности бизнеса компании и приведением стоимости компании на вторичном рынке в соответствие с ее балансовой стоимостью. Попутно заметим, что несмотря на выплаты значительных дивидендов в последние три года (около 20 млрд руб. за последние три года, что составляет около 30% текущей рыночной капитализации компании), курсовая динамика акций компании не показала должного роста, существенно уступив динамике индекса ММВБ. Ссылку на то, что данная операция не в интересах кредиторов компании, мы считаем несостоятельной: акционерное общество работает исключительно в интересах своих акционеров, а предлагаемая операция не оказывает существенного влияния на интересы кредиторов и может быть проведена как за счет собственных, так и за счет заемных средств.

ПАО «Группа ЛСР» выгодно проводить операцию обратного выкупа по цене 800 руб., что существенно ниже балансовой цены – примерно 1000 руб., посчитанной исходя из скорректированного собственного капитала, так как доходность подобной инвестиции (ROEвыкупа) составит почти 30% (ROEфакт *BV / Pвыкупа), что существенно превышает ROEфакт (15%). Уточним, в том случае, если компания приобретает свои акции по балансовой цене (Pвыкупа = BV на акцию), то средства вкладываются с доходностью ROEфакт; если же цена выкупа ниже балансовой, то средства вкладываются с доходностью, превышающей ROEфакт на размер соотношения BV/ Pвыкупа.

Отметим, что ставка ROEвыкупа превышает альтернативные возможности вложения средств. Она превышает ROEфд, а также ставку, по которой ПАО «Группа ЛСР» способна разместить средства на банковских депозитах.

Мы хотим обратить внимание, что за год (с 23.03.2015 по 23.03.2016 г.) объем торгов акциями «Группа ЛСР» на Московской бирже составил всего около 3,4 млрд рублей. Из этого следует то, что текущая стоимость компании ПАО «Группа ЛСР» на вторичном рынке задается крайне малым объемом торгов и не отражает настоящих успехов компании. Рекомендованный УК «Арсагера» объем выкупа - 4,1 млрд рублей, по нашему мнению, должен оказать серьезное влияние на оценку ПАО «Группа ЛСР», так как он более чем на 20% превышает годовой объем торгов акциями компании на российском фондовом рынке. На наш взгляд, после проведения указанной операции компания будет оценена существенно выше ее текущей стоимости, но для целей примера мы выбираем консервативный сценарий и считаем, что после проведения обратного выкупа на вторичном рынке компания будет оценена по цене выкупа (800 рублей).

Несмотря на то, что в рассматриваемом примере размер выкупа составляет 5% уставного капитала, мы хотим подчеркнуть, что такие операции будут всегда выгодны компании в любом объеме (как в меньшем, так и в большем) до тех пор, пока у нее есть возможность приобретать свои акции ниже своей реальной балансовой цены.

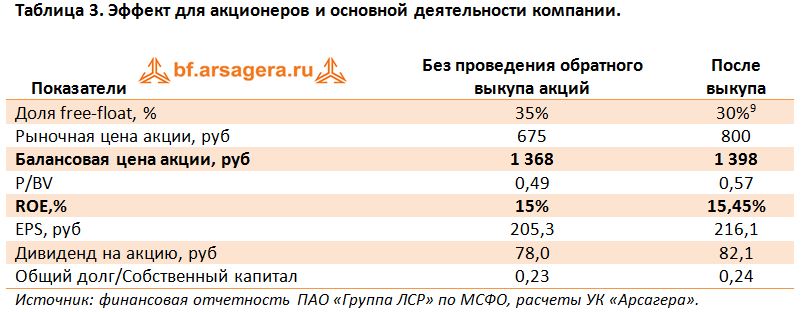

3. Прогнозируемый эффект от выкупаУК «Арсагера» намерена продемонстрировать полезность и необходимость озвученных мер. Обратимся к цифрам и проиллюстрируем будущий эффект от выкупа.

[9] В случае, если объем выкупа оставит 5,1 млн. шт. акций и мажоритарный акционер не будет участвовать в выкупе.

- После проведения операции обратного выкупа балансовая цена акции по итогам 2016 года вырастет до 1 398 (+2,2%);

- Значение ROE компании по итогам 2015 года вырастет на 0,45 п.п. - до 15,45%;

- Прибыль на акцию (EPS) вырастет на 10,8 рубля или на 5,3%, а экономический эффект от выкупа составит примерно 1,0,6 млрд руб. рублей (Рассчитан как изменение EPS * Количество акций после выкупа. Экономический эффект = 10,8 руб. * 97,9 млн шт. ао = 1,06 млрд руб.), иными словами, сумма, вложенная обществом от имени своих акционеров (4,1 млрд. руб.) в выкуп собственных акций, ежегодно (включая текущий год) будет приносить отдачу акционерам в размере 1,06 млрд. руб.

- Рыночная цена акции поднимется до 800 руб. («консервативный» сценарий), то есть капитализация компании вырастет почти на 19% (к цене закрытия торгов на Московской бирже 23.03.2016 г.);

- Рост дивидендов на акцию по итогам 2016 года может составить 5,3%;

- Соотношение P/BV возрастет с 0,49 до 0,57;

- Соотношение общий долг / собственный капитал в 2016 году составит всего 0,24, что является показателем высокой финансовой устойчивости компании и защищает права кредиторов акционерного общества.

Таким образом, после проведения обратного выкупа акций с их последующим погашением вырастут все основные показатели эффективности деятельности компании в расчете на акцию, а финансовое положение ПАО «Группа ЛСР» с учетом возросшего долга по-прежнему останется комфортным.

Кроме того, проведение этой операции, по оценкам УК «Арсагера» приведет к росту курсовой стоимости акций ПАО «Группа ЛСР» на вторичном рынке, как минимум, до объявленной цены выкупа.

В качестве косвенных позитивных факторов выкупа мы также указываем следующие:

- Акционеры, которые не будут участвовать в выкупе наряду с улучшением таких показателей, как балансовая цена акции, прибыль на акцию, также увеличат свою долю в уставном капитале акционерного общества;

- Если в результате выкупа доля крупного акционера превысит установленные законом пороги участия 30, 50, 75%, то, в соответствии со статьей 84 Федерального закона «Об акционерных обществах», такие акционеры будут освобождены от направления в общество обязательной оферты.

- ПАО «Группа ЛСР» укрепит репутацию публичной компании, что представляется весьма важным в свете выбранной стратегии по достижению лидерства среди промышленно-строительных групп России по капитализации. Следует помнить, что одной из основных характеристик публичности является соответствие рыночной оценки достижениям бизнеса компании. Сокращение на первых порах доли акций в свободном обращении может быть не просто компенсировано в дальнейшем; размер «free-float» может быть даже увеличен за счет новых публичных размещений, но уже по ценам не ниже балансовой стоимости. Подобные действия окажут положительное влияние на ликвидность акций и капитализацию компании. Такие размещения могут проводиться как за счет эмиссии новых акций, так и за счет продажи пакетов акций мажоритарными акционерами. Целенаправленные действия по управлению акционерным капиталом и, как следствие, четкая корреляция между рыночной и балансовой ценами акций компании обеспечит устойчивый спрос на ценные бумаги ПАО «Группа ЛСР» со стороны инвестиционного сообщества.

Мы готовы дать необходимые дополнительные пояснения относительно наших предложений как в очной, так и в заочной форме на безвозмездной основе. УК «Арсагера» готова также помочь в диагностике потенциальных слабых мест в системе корпоративного управления ПАО «Группа ЛСР».

Контактные лица ОАО «УК Арсагера»:

Соловьев Василий Евгеньевич, Председатель Правления

Абалов Артем Эдуардович, Начальник аналитического управления

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 89

Артем Абалов

Алла Кочина

Игорь Науменко

Артем Абалов

Елена Ланцевич

Денис Зинченко

Елена Ланцевич

Алла Кочина

Елена Ланцевич

Георгий Докучаев

Елена Ланцевич

Артем Абалов

Дмитрий Попов

Антон Лауфер

Алексей Астапов

Антон Лауфер

Артем Абалов

Антон Лауфер

Артем Абалов

Илья Федин

Артем Абалов

Илья Федин

Артем Абалов

Николай Комышан

Артем Абалов

Алексей Зыков

Алексей Астапов

В более строгом виде это описано в правилах расчета СЧА https://arsagera.ru/library/download/946335

Иван Позднев

Артем Абалов

Иван Позднев

Елена Ланцевич

Ирина Попова

Елена Ланцевич

Ирина Попова

Артем Абалов

Иван Иванов

Иван Иванов

Александр Шадрин

Антон Лауфер

Андрей Валухов

Константин Дубровин

Артем Абалов

Лев Кунегин

Андрей Валухов

Андрей Валухов

Оценку стоимости проектов в размере 185 млрд рублей не найти в балансе, так как в отчетности по МСФО проекты жилой недвижимости, как Вы обратили внимание, признаются в качестве запасов. А так как это запасы, то оцениваются они по наименьшей из двух величин - по себестоимости или по чистой цене продажи. То есть до тех пор, пока ЛСР реализует проекты с прибылью, их оценка в балансе будет ниже той, которая представлена в отчете независимого оценщика.

Балансовую цену акции в 1800 рублей исходя из стоимости портфеля проектов мы приводим скорее для справки и не опираемся на нее при выборе акций в портфель. В дальнейшем, возможно, мы избавимся от этого показателя в наших постах, чтобы не вводить читателей в заблуждение.

Методике оценки девелоперов посвящена отдельная статья, с ней можно ознакомиться здесь.

http://arsagera.ru/info-blok/arsmedia_video-materialy_kompanii/education/kak_my_prognoziruem_ceny_akcij_stroitelnyh_kompanij/

Андрей Валухов

Добрый день. Стоимость собственного капитала в расчете на акцию в 1800 рублей получена делением стоимости портфеля проектов, оцененной независимым оценщиком (185,5 млрд рублей), на количество акций компании (103 млн штук). Оценка без учета долга получена вычитанием из стоимости портфеля проектов долговой нагрузки компании (77 млрд рублей).

Сам отчет можно найти по этой ссылке

http://www.lsrgroup.ru/media/files/Valuation-Report_LSR_RUS_2018_final.pdf

1. 185.5 млрд рублей - это не только земля, каждый проект оценивается отдельно методом дисконтирования денежных потоков с учетом ожидаемой выручки от продажи квартир по конкретному объекту и индивидуальной ставки дисконтирования.

Оценку в 185.5 млрд рублей можно найти на странице 53 отчета по ссылке.

2. Можете дать ссылку на страницу документа, где Вы встретили фразу "yet to be sold in our projects". В любом случае, из контекста следует, что это площадь квартир по всем проектам, которые будут проданы в будущем.

Елена Ланцевич

Сергей Белый

Елена Ланцевич

Сергей Белый

Александр Шадрин

Добрый день, Дмитрий!

Согласно раскрытию информации Группой ЛСР дочерняя компания – ООО «ЛСР. Управляющая компания» - осуществляет подобные приобретения, главным образом, на Московской бирже. Вместе с тем, опираясь на пресс-релиз, выпущенный в декабре 2017 года, компания может выкупать собственные акции также на внебиржевом рынке и в форме ГДР на Лондонской бирже. Данные об объемах торгов на Московской бирже - http://www.moex.com/ru/marketdata/#/secid=LSRG&boardgroupid=57&mode_type=history&mode=instrument&date_from=2018-01-12&date_till=2018-02-12 Можно посмотреть объемы сделок в Основном режиме и Внебиржевые сделки. Лондонская биржа - http://www.londonstockexchange.com/exchange/prices-and-markets/stocks/summary/company-summary/US50218G2066USUSDIOBE.html?lang=en

Дмитрий Попов

Елена Ланцевич

Дмитрий Попов

Артем Абалов

Дмитрий Попов

qdas

Андрей Валухов

Андрей Валухов

qdas

Дмитрий Попов

Артем Абалов

Сергей Белый

Андрей Валухов

Дмитрий Попов

Андрей Валухов

Дмитрий Трефилов

Андрей Валухов

Николай Потапов

Андрей Валухов

Сергей Белый

Артем Абалов

Дмитрий Трефилов

Артем Абалов

Дмитрий Трефилов

Елена Ланцевич

Дмитрий Трефилов

Артем Абалов

С. Г.О.

Артем Абалов

Дмитрий Попов