The Walt Disney Company (DIS)

Иностранные компании

Итоги 3 мес. 2018 года

Компания The Walt Disney Company (DIS) выпустила отчетность за 1 квартал 2018 финансового года (финансовый год у компании заканчивается 30 сентября).

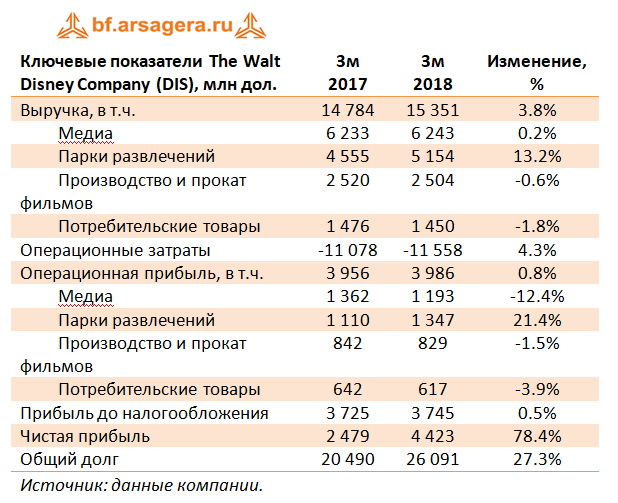

Выручка компании выросла на 3.8% до $15.4 млрд. В посегментном разрезе существенный рост продемонстрировал дивизион «Парки развлечений», доходы которого составили $5.15 млрд. (+13.2%). Причинами послужило увеличение количества посещений американских парков (сказался эффект низкой базы из-за урагана «Харви» в прошлом году), рост среднего чека и празднование 25-летнего юбилея Диснейленда в Париже. Операционные расходы показали запаздывающую динамику, в результате операционная прибыль сегмента прибавила более 20%, составив $1.35 млрд.

Выручка подразделения «Медиа» показала скромный рост на 0.2%, составив $6.2 млрд, на фоне снижения доходов от рекламы. Операционная прибыль сегмента потеряла более 10%, составив $1.2 млрд на фоне снижения доходов от участия в сервисе Hulu.

Доходы сегмента «Производство и прокат фильмов» снизились на 0.6% на фоне падения выручки от контента для домашнего просмотра и видео по запросу. При этом доходы от проката в кинотеатрах показали рост почти на четверть (до $1.17 млрд) – сказался успех фильмов «Звездные Войны: Последние джежаи» и «Тор: Рагнарёк». Операционная прибыль сократилась на 1.5%, составив $829 млн.

Сегмент «Потребительские товары» сократил выручку на 1.8% до $1.45 млрд, отразив снижение доходов от лицензирования товаров . Операционные расходы показали рост на 1%. Как итог, операционная прибыль дивизиона сократилась почти на 4%, достигнув $617 млн.

Эффект налоговой реформы в США привел к тому, что компания отразила возмещение по налогу на прибыль в размере $728 млн, отразив переоценку отложенных налоговых обязательств. В результате чистая прибыль компании выросла почти на 80%, составив $4.4 млрд.

Долговое бремя компании за год выросло на 27.3% до $26.1 млрд. В отчетном периоде компания выплатила акционерам дивиденды на сумму $1.3 млрд и выкупила собственных акций на $1.3 млрд.

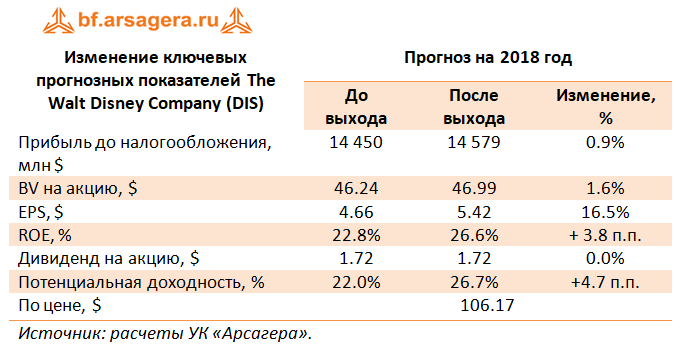

Отметим, что 14 декабря 2017 года компания Disney договорилась о приобретении Twenty-First Century Fox (21CF) за $52.4 млрд, сделка должна быть профинансирована акциями Disney, а объем дополнительной эмиссии прогнозируется на уровне 515 млн акций (около трети от находящихся сегодня в обращении акций). Перед сделкой 21CF произведет выделение ряда телевизионных каналов. Disney получит киностудию 20th Century Fox и ряд кабельных каналов. Рассмотрение параметров сделки регулирующими органами займет от 12 до 18 месяцев. Эти предпосылки были учтены в нашей модели до выхода отчетности за три месяца 2018 финансового года. Кроме того, мы скорректировали налоговую ставку в связи с произошедшей налоговой реформой. В результате потенциальная доходность акций компании выросла.

Акции компании The Walt Disney Company торгуются с P/BV 2018 около 3.7 и являются одним из наших приоритетов в секторе индустрии развлечений.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Итоги 3 мес. 2018 года

Комментарии 2

Артем Абалов

Александр Петров