The Walt Disney Company (DIS)

Иностранные компании

Итоги 9 мес. 2018 финансового года

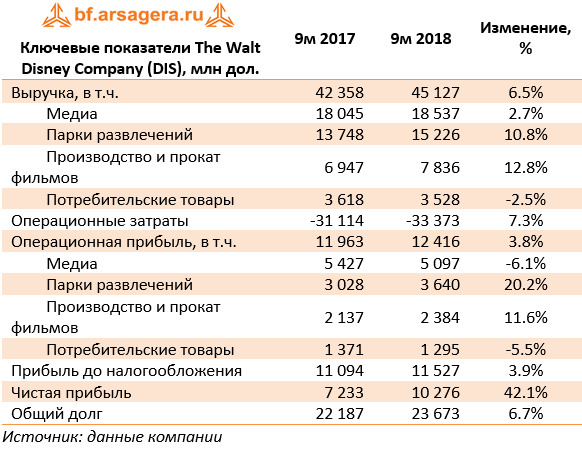

Компания The Walt Disney Company (DIS) выпустила отчетность за 9 месяцев 2018 финансового года (финансовый год у компании заканчивается 30 сентября).

Выручка компании выросла на 6.5% до $45.1 млрд. В посегментном разрезе существенный рост продемонстрировал дивизион «Парки развлечений», доходы которого составили $15 млрд. (+10.8%). Причинами послужило увеличение количества посещений американских парков (сказался эффект сдвига Пасхальных каникул в текущем финансовом году) и рост среднего чека. Операционные расходы показали запаздывающую динамику, в результате операционная прибыль сегмента прибавила более 20%, составив $3.6 млрд.

Выручка подразделения «Медиа» показала скромный рост на 2.7%, составив $18.5 млрд, на фоне снижения доходов от рекламы. Операционная прибыль сегмента потеряла более 6%, составив $5.1 млрд на фоне снижения доходов совместных предприятий.

Доходы сегмента «Производство и прокат фильмов» выросли на 12.8% на фоне скачка доходов от проката в кинотеатрах ($3.6 млрд, +34%) – сказался успех фильмов «Звездные Войны: Последние джедаи», «Тор: Рагнарёк», «Черная Пантера» и «Мстители: война бесконечности». При этом выручка от контента для домашнего просмотра и видео по запросу снизилась на 11% до $1.3 млрд из-за меньшего количества релизов. При этом Операционная прибыль увеличилась почти на 12%, составив $2.4 млрд.

Сегмент «Потребительские товары» сократил выручку на 2% до $3.5 млрд, отразив снижение доходов от лицензирования товаров. Амортизационные расходы показали рост на 7%. Как итог, операционная прибыль дивизиона сократилась на 5.5%, достигнув $1.3 млрд.

Эффект налоговой реформы в США привел к тому, что накопленный налог за 6 месяцев составил только $880 млн, что отражает переоценку отложенных налоговых обязательств. В результате чистая прибыль компании выросла более чем на 42%, составив $10.3 млрд.

Долговое бремя компании за год выросло на 7% до $23.7 млрд. В отчетном периоде компания выплатила акционерам дивиденды на сумму $2.5 млрд и выкупила собственных акций на $3.6 млрд.

По итогам внесения фактических данных мы незначительно понизили прогноз финансовых результатов компании на будущий год, в части сокращения операционной рентабельности сегментов. Основным фактором, повлиявшим на снижение прогнозной балансовой стоимости акций и рост EPS, стал перенос начала консолидации компании Twenty-First Century Fox (21CF) на следующий финансовый год. Отметим, что приобретение 21CF было одобрено в конце июля акционерами обеих компаний. Завершить сделку планируется в первой половине 2019 года.

Акции компании The Walt Disney Company торгуются с P/BV 2018 около 3.8 и являются одним из наших приоритетов в секторе индустрии развлечений.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

Комментарии 2

Артем Абалов

Александр Петров