The Walt Disney Company (DIS)

Иностранные компании

Итоги 6 мес. 2017 года

Компания The Walt Disney Company выпустила отчетность за первое полугодие 2017 финансового года (финансовый год у компании заканчивается 30 сентября).

Выручка компании снизилась на 0,3% до 28,1 млрд дол. В посегментном разрезе рост показал сегмент «Парки и курорты» (+7,9%), доходы которого составили 8,9 млрд дол., и операционная прибыль подскочила на 15,9% до 1,9 млрд дол. Причиной такого роста стало открытие в третьем квартале прошлого года Диснейленда в Шанхае, а также более высокая выручка Диснейленда в Париже. Операционная прибыль сегмента «Медиа» сократилась на 3,4% в связи с ростом операционных расходов, неблагоприятным изменением курсов валют и снижением поступлений от рекламы. Сегмент «Потребительские товары» сократил выручку 18,2% до 2,5 млрд дол. и операционную прибыль на 17,1% до 1 млрд дол. Столь стремительное падение результатов данного сегмента продолжается уже не один квартал, в связи со снижением продаж франшиз на лицензированные товары (в основном – на «Звездные войны»), а также продаж комиксов, что было частично компенсировано продажами товаров франшизы «Моана». Наконец, сегмент «Производство и прокат фильмов» показал снижение результатов ввиду того, что фильмы, вышедшие в первом полугодии 2017 финансового года («Изгой-Один: Звездные войны. История», «Моана», «Доктор Стрэндж») собрали меньшую кассу относительно прошлого года. Сокращение сборов было частично компенсировано успехом фильма «Красавица и чудовище» в сравнении с прошлогодним фильмом «И грянул шторм».

В результате чистая прибыль компании снизилась на 3,1% до 4,9 млрд дол.

Долговое бремя компании за год выросло на 2,5% до 21,7 млрд дол. В отчетном периоде компания вернула акционерам практически всю чистую прибыль, около трех четвертей которой – в виде выкупа собственных акций.

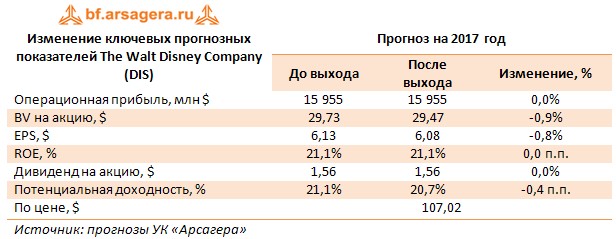

Отчетность вышла в рамках ожиданий и наши прогнозы по финансовым показателям компании не претерпели сколько-нибудь значимых изменений.

Что касается будущих результатов компании, то мы ожидаем, что Walt Disney Company сможет закрепиться в достигнутом диапазоне годовой чистой прибыли (9-11 млрд дол.). В свои ожидания мы закладываем относительно скромные размеры дивидендных выплат (25% чистой прибыли) и более внушительную программу выкупа собственных акций: в текущем году, как ожидается, компания распределит почти всю свою чистую прибыль среди акционеров, и мы прогнозируем, что подобная ситуация сохранится и в ближайшие годы.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

Комментарии 2

Артем Абалов

Александр Петров