X5 Retail Group N.V. (FIVE)

Потребительский сектор

Итоги 9 мес. 2022 г.: ставка на сегмент жестких дискаунтеров

Компания X5 Retail Group N.V представила отчетность за 9 мес. 2022 г.

В отчетном периоде количество магазинов увеличилось на 8,5% до 20 227 штук, главным образом за счет магазинов «Пятёрочка» (+1 265 шт.), «Чижик» (+287 шт.) При этом сеть гипермаркетов «Карусель», напротив, показала отрицательную динамику (-17 шт.) в связи с программой трансформации формата. Общая торговая площадь увеличилась на 5,3%, достигнув 8 646 тыс. м2. Компания продолжает развивать каналы онлайн-продаж в виде сервисов «5Post», «Vprok.ru Перекресток», «Много Лосося» и экспресс-доставки – продажи в диджитал-сегменте увеличились на 76,7% до 56,0 млрд руб. и составили 3,0% от совокупной выручки X5.

Совокупная выручка компании выросла на 19,0%, на фоне роста числа магазинов и сопоставимых продаж на 11,9% (+8,2 п.п.) за счет увеличения среднего чека на 9,0% (+6,9 п.п.) и ускорения инфляции. Отдельно отметим многократный рост выручки жестких дискаунтеров «Чижик» до 20,7 млрд руб. на фоне повышения плотности продаж на 29,3%.

Валовая прибыль увеличилась на 15,3% и составила 474,9 млрд руб., несмотря на незначительное снижение валовой рентабельности с 25,8% до 25,0% под влиянием сокращения коммерческой маржи на фоне мер по реструктуризации ассортимента, частично компенсированного повышением эффективности логистики.

Коммерческие и общехозяйственные расходы показали рост на 11,3% до 374,0 млрд руб. на фоне роста затрат на персонал на 12,3% до 135,2 млрд руб., на коммунальные расходы на 12,2% до 33,0 млрд руб. и повышения прочих расходов на 14,9% до 19,1 млрд руб. В итоге операционная прибыль возросла на 27,1% и достигла 113,8 млрд руб., при этом ее рентабельность увеличилась с 5,6% до 6,0%.

Чистые финансовые расходы также показали рост на 22,1% и составили 51,6 млрд руб. в связи с ростом процентных ставок заимствования несмотря на сокращение уровня долга с 780,9 млрд руб. до 702,4 млрд руб. Положительные курсовые разницы увеличились более чем вдвое и составили 1,4 млрд руб.

В итоге чистая прибыль увеличилась на 23,9% и достигла 43,1 млрд руб.

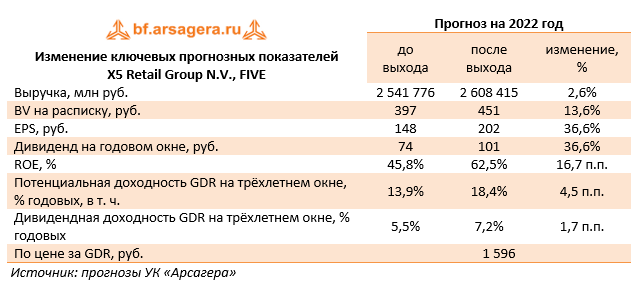

По итогам вышедшей отчетности мы несколько повысили прогноз ключевых финансовых показателей компании на текущий и будущие годы на фоне улучшения операционной рентабельности основных сегментов. В результате потенциальная доходность расписок компании возросла.

На данный момент акции компании торгуются исходя из P/BV 2022 около 3,5 и P/E 2022 около 8,0 и не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Полный видеокурс лекций об инвестировании в свободном доступе по ссылке.

|

-

Итоги 9 мес. 2022 г.: ставка на сегмент жестких дискаунтеров

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 6

Анастасия Таганова

Николай Николаев

Сергей Краснощока

Дмитрий Абрамов

Артем Абалов