Детский мир (DSKY)

Потребительский сектор

Итоги 1 п/г 2020 г.: конкуренция за покупателя обостряется

Компания «Детский мир» раскрыла консолидированную финансовую отчетность по МСФО за 1 п/г 2020 года по МСФО.

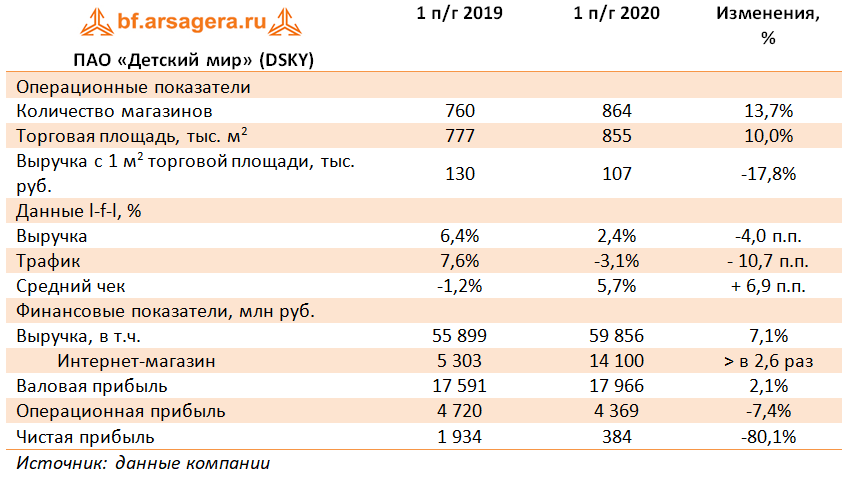

В отчетном периоде количество магазинов увеличилось на 13,7% до 864 штук. Торговая площадь росла более медленными темпами (+10,0%), достигнув 855 тыс. кв. м.

Совокупная выручка компании выросла на 7,1% до 60,0 млрд руб. Сопоставимые продажи сократились на 4,0% на фоне падения трафика на 10,7% и роста среднего чека на 6,9%. Существенные темпы роста продолжает демонстрировать сегмент «Интернет-магазин», выручка которого увеличилась в 2,6 раза по причине карантинных ограничений.

Валовая рентабельность компании в годовом сопоставлении выросла с 30,0% до 31,5%. В итоге валовая прибыль продемонстрировала рост на 2,1%, составив 18,0 млрд руб.

Рост операционной эффективности привел к снижению доли коммерческих и административных расходов в выручке с 23,0% до 22,8%, однако в абсолютном выражении расходы увеличились с 12,9 млрд руб. до 13,6 млрд руб. В результате операционная прибыль упала на 7,4% до 4,4 млрд руб., а соответствующая маржа уменьшилась с 8,4% до 7,3%.

Чистые финансовые расходы увеличились на 43,8% до 3,9 млрд руб. главным образом, вследствие получения компанией отрицательных курсовых разниц в размере 2,5 млрд руб.

В результате чистая прибыль компании упала на 80,1%, составив 384 млн руб.

Дополнительно отметим, что Совет директоров компании принял решение о выплате промежуточных дивидендов по итогам полугодия в размере 2,5 руб. на акцию.

Несмотря на сохраняющееся развитие, компания оперирует в конкурентном сегменте розничной торговли в условиях негативных тенденций с потребительскими доходами граждан. Дополнительным минусом является обостряющаяся борьба с он-лайн ритейлерами, отличающимися низкими удельными операционными издержками.

Это может поставить под сомнение в долгосрочной перспективе способность компании выплачивать внушительные дивиденды, особенно принимая во внимание тот факт, что согласно отчетности по МСФО компания обладает отрицательным собственным капиталом в целом и имеет непокрытый убыток в частности.

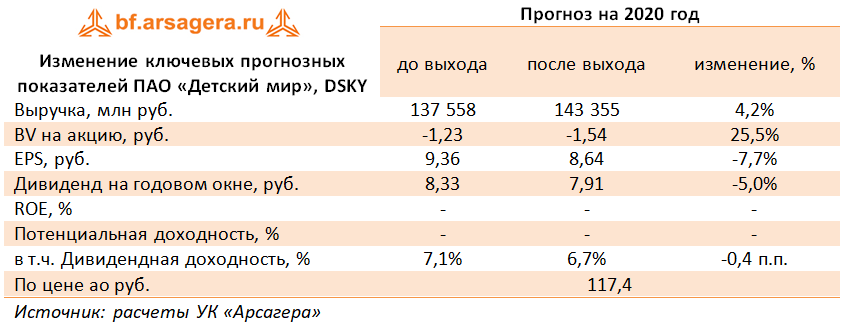

Ниже представлены наши прогнозы ключевых финансовых показателей компании. Мы не приводим значения ROE и потенциальной доходности акций компании, поскольку компания в данный момент имеет отрицательный капитал и продолжает направлять на выплату дивидендов всю прибыль.

Если говорить о будущих результатах компании, то мы ожидаем, что в среднесрочной перспективе компания будет способна зарабатывать чистую прибыль в диапазоне 8-12 млрд руб. На данный момент акции компании торгуются исходя из P/E 2020 около 14 и не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 13

Сергей Краснощока

Артем Абалов

Гали Хикметов

Артем Абалов

20 Finic

Ну хорошо, не хотите инвестировать в минусовой капитал, понимаю, но модель должна учитывать текущее положение и возможности компании. Если они, например, 5 лет не будут платить дивиденды, то появится СК и тогда ПД вырастет. А могут и допку на 30 млрд руб. объявить, которую раскупят как горячие пирожки. И что после этого будет? А будет выплата дивидендов при наличии СК и цена такой компании даже с допкой никак не 15 руб/акцию. Получается, Вы эти возможности не учитываете при определении ПД и у Вас она такая, что осталось жить компании 1 год и ничего нельзя сделать, поэтому ПД определена , на мой взгляд,неверно.

Артем Абалов

Расчет потенциальной доходности - это способ составить рэнкинг эмитентов по инвестиционной привлекательности их акций. Компания может отличаться исключительной финансовой устойчивостью, но завышенная цена акций будет формировать отрицательную потенциальную доходность.

Попутно замечу, что возводить выплату дивидендов в абсолют с точки зрения расчета потенциальной доходности совершенно неверно. Нередки случаи, когда выплата дивидендов может оказать негативное влияние на развитие компании и определения будущей цены ее акции. Завтра компания, не ведущая никакой деятельности, возьмет в долг и выплатит дивиденды, но будет ли это интересной инвестиционной возможностью?

Как человек, неплохо знакомый с нашей системой управления капиталом, Вы должны понимать, что это не будет определять наше положительное отношение к ее ценным бумагам.

В случае с Детским миром все достаточно просто. Мы не хотим владеть долей в компании, которая фактически принадлежит кредиторам и финансируется ими. На рынке есть немало компаний, генерирующих достойную дивидендную доходность и имеющих солидный запас прочности в виде положительного собственного капитала.

Но мы не навязываем свою точку зрения. В конце концов, люди инвестируют в куда более экзотические активы и умудряются даже зарабатывать на них.

20 Finic

Артем Абалов

20 Finic

20 Finic

Елена Ланцевич

Константин Дубровин