Интер РАО ЕЭС (IRAO)

Электрогенерация

Итоги 9 мес. 2021 г.: наибольший рост показателя EBITDA произошел в трейдинговом сегменте и в Грузии

ПАО «Интер РАО ЕЭС» раскрыло финансовую отчетность по МСФО за 9 месяцев 2021 года. Обратимся к анализу результатов в разрезе сегментов.

Выручка сбытового сегмента составила 567,8 млрд руб. (+11,5%) за счёт увеличения сбытовых надбавок и роста объёмов поставок в условиях понижения среднемесячных температур в холодное время года. При этом рост потребления электроэнергии привел к необходимости закупки дополнительных объёмов электроэнергии на оптовом рынке по ценам, превышающим уровень цен РД. Несмотря на это, показатель EBITDA сегмента вырос на 7,1%, составив 19,1 млрд руб.

Доходы ключевого сегмента «Интер РАО – Электрогенерация» показали увеличение на 19,4%, составив 150,4 млрд руб. Выручка от реализации электроэнергии возросла на 27,3% до 68,6 млрд руб. на фоне увеличения объемов полезного отпуска и средних отпускных цен. Рост полезного отпуска на 15,6% произошел вследствие климатического фактора: снижение температур наружного воздуха привело к росту потребления электроэнергии и тепла, что, в свою очередь, обусловило рост цен на ОРЭМ.

Положительную динамику показала выручка от реализации мощности, прибавившая 13,0% и составившая 79,4 млрд руб. на фоне применения «дельты ДПМ» для Южноуральской ГРЭС-2, Пермской ГРЭС и Верхнетагильской ГРЭС.

Операционные расходы сегмента росли быстрее выручки, составив 88,3 млрд руб. (+20,5%). В итоге EBITDA ключевого сегмента показала рост на 15,1% до 63,3 млрд руб.

Также отметим, что доля в прибыли совместных предприятий представлена пакетом в Нижневартовской ГРЭС, которая в отчетном периоде испытала снижение выработки, что сказалось на снижении полученной доли в ее прибыли, составившей 1,3 млрд рублей (-45,8%).

*- в таблице приведены суммарные операционные показатели и выручка по РСБУ в разбивке по направлениям АО «ТГК-11» и АО «Томская генерация», входящие в сегмент «ТГК-11». Выручка двух этих акционерных обществ суммарно ниже выручки, которую Интер РАО приводит в своей отчетности для этого сегмента. На наш взгляд, это связано с тем, что доходы от реализации тепла «Омск РТС» и «ТомскРТС» (дочерних предприятий АО «ТГК-11» и АО «Томская генерация» соответственно) не учитываются в результатах материнских компаний.

Выручка сегмента ТГК-11 увеличилась на 16,7%, составив 25,0 млрд руб. Рост цен на электроэнергию на рынке «на сутки вперед» привел к увеличению доходов от продаж электроэнергии до 6,4 млрд руб. (+20,4%). Увеличение полезного отпуска электроэнергии составило при этом 12,8%. Рост объёмов реализации теплоэнергии в связи со снижением температуры наружного воздуха привел к увеличению доходов от теплоэнергии до 8,8 млрд руб. (+21,3%). Выручка от продаж мощности показала рост только на 3,3%, составив 4,8 млрд руб., на фоне планового ремонта на Омской ТЭЦ-4.

Операционные затраты росли более медленными темпами и составили 19,8 млрд руб. (+14,4%). В итоге EBITDA сегмента увеличилась на 26,2% до 5,3 млрд руб.

*- в таблице приведены операционные показатели и выручка в разбивке по направлениям ООО «Башкирская генерирующая компания» по данным РСБУ. Выручка этого общества ниже выручки, которую Интер РАО приводит в своей отчетности для этого сегмента. На наш взгляд, это связано с тем, что доходы от реализации тепла ООО «БашРТС» (дочерней компании ООО «Башкирская генерирующая компания») не учитываются в результате материнской компании.

Выручка башкирского сегмента увеличилась на 10,9%, составив 46,5 млрд руб. Доходы от реализации электроэнергии выросли на 14,5% до 21,1 млрд руб. на фоне увеличения цены на рынке «на сутки вперед», которое обусловлено опережающим ростом спроса над предложением в условиях низких температур наружного воздуха. Доходы от продаж мощности прибавили 3,5%, достигнув 7,1 млрд руб., что обусловлено преимущественно ростом цены по результатам КОМ. Существенный рост отпуска теплоэнергии привел к увеличению доходов по данному направлению на 9,7% до 10,5 млрд руб.

Рост выработки привел к увеличению затрат на топливо до 23,9 млрд руб. (+15,1%) и расходов на приобретение и передачу электроэнергии до 3,4 млрд руб. (+6,6%). Показатель EBITDA продемонстрировал снижение на 5,8% до 8,8 млрд руб.

Выручка в данном сегменте увеличилась более чем в 2 раза и составила 86,9 млрд руб. на фоне значительного роста объемов и цен реализации электроэнергии на направлениях Финляндии и стран Балтии из-за благоприятной ценовой конъюнктурой на бирже Nord Pool, которая сложилась под воздействием снижения температур, ухудшения водного баланса, снижения выработки электроэнергии на ВЭС, а также роста цен на энергоносители и котировок на выбросы СО2. Дополнительный эффект оказал рост среднего курса евро относительно рубля в отчетном периоде. Операционные расходы увеличились чуть более чем в 2 раза, в итоге EBITDA возросла в 4 раза, составив 19,5 млрд руб.

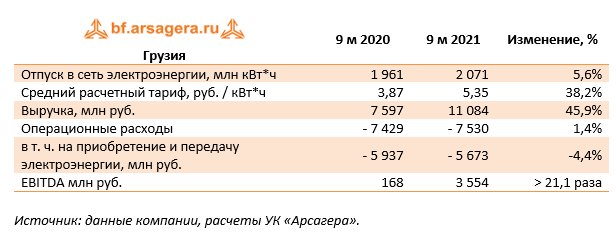

Доходы грузинских активов увеличились на 45,9% до 11,1 млрд руб. на фоне существенного увеличения тарифов на электроэнергию и роста отпуска электроэнергии в сеть на 5,6%. Операционные расходы увеличились всего на 1,4% до 5,6 млрд руб., в итоге EBITDA составила 3,6 млрд руб., многократно превысив прошлогодний показатель.

Молдавские активы принесли выручку в размере 10,4 млрд руб. (+12,7%) на фоне роста среднего расчетного тарифа (+7,4%) и увеличения выработки электроэнергии (+5,0%). Увеличение операционных расходов на 12,5% до 7,5 млрд руб. привело к росту EBITDA на 13,3% до 3,0 млрд руб.

Отдельно отметим, что EBITDA сегмента «Инжиниринг» составила 1,2 млрд руб. против отрицательного значения годом ранее после приобретения в мае 2021 года ряда профильных компаний. Расходы корпоративного центра остались на уровне 4,3 млрд руб.

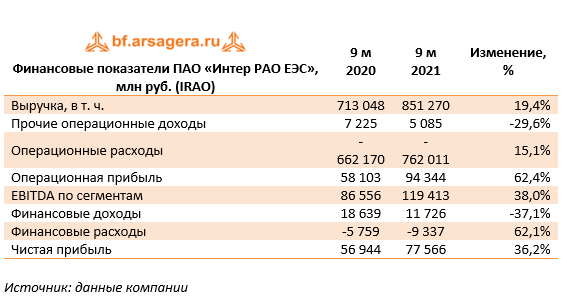

Далее обратимся к анализу совокупных финансовых результатов компании.

Как видно из таблицы, суммарная EBITDA по сегментам показала увеличение на 38,0% до 119,4 млрд руб. Финансовые доходы сократились на 37,1% до 11,7 млрд руб. на фоне существенных положительных курсовых разниц, полученных в прошлом году. Финансовые расходы увеличились на 62,1% до 9,3 млрд руб. на фоне увеличения расходов по арендным обязательствам, что связано с консолидацией новых компаний и с актуализацией оценок обязательств по аренде с учётом текущих макроэкономических и методологических параметров. Долговые обязательства компании на конец отчетного периода составили 16,2 млрд руб., увеличившись более чем в 5 раз за счёт заёмных средств приобретённых в текущем году строительно-инжиниринговых компаний. Суммарный объем денежных средств и финансовых вложений с начала года снизился с 339,9 млрд руб. до 328,8 млрд руб.

В итоге чистая прибыль компании увеличилась на 36,2% до 77,6 млрд руб.

Напомним, что Интер РАО в качестве основного приоритета для дальнейшего развития рассматривает M&A-сделки, которые позволят достичь ей заявленных целей: удвоение показателя EBITDA к 2025 г. и утроение – к 2030 г.

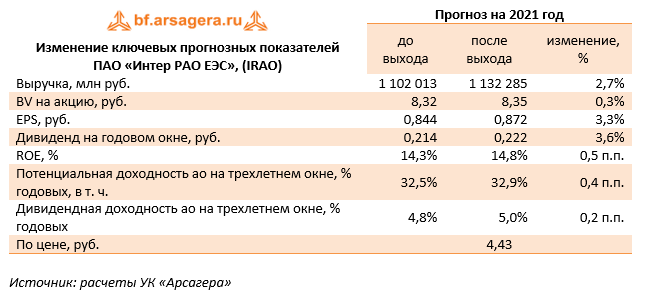

По итогам внесения фактических данных мы несколько повысили прогноз финансовых результатов компании на текущий год на фоне более высоких результатов в сегментах российской электрогенерации, трейдинга и иностранных активов. Прогнозы на последующие годы не претерпели серьезных изменений. В результате потенциальная доходность акций компании осталась практически на прежнем уровне.

В настоящий момент акции Интер РАО ЕЭС торгуются с P/BV 2021 около 0,55 и не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Итоги 9 мес. 2021 г.: наибольший рост показателя EBITDA произошел в трейдинговом сегменте и в Грузии

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 17

Артем Абалов

Алексей Волошин

Елена Ланцевич

Никита Селенков

Александр Шадрин

Александр Шадрин

Добрый день! Мы делаем прогнозы на год, и это не цена акции, а значение потенциальной доходности на годовом окне, которая может реализоваться. Рекомендую ознакомиться с материалами Как инвестировать в акции, используя потенциальную доходность? и Система управления капиталом: определение потенциальной доходности от владения активом

Артем Абалов

Гость

Артем Абалов

Гость

Елена Ланцевич

С. Г.О.

Елена Ланцевич

alex 1273