Ford Motor Company (F)

Иностранные компании

Итоги 2019 года

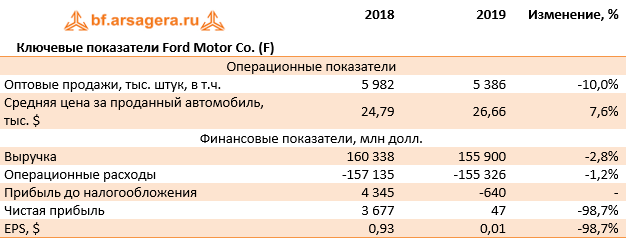

Производитель автомобилей Ford Motor Co. раскрыл консолидированную финансовую отчетность за 2019 год.

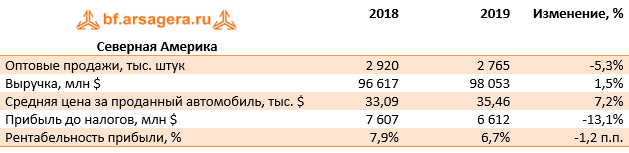

Совокупная выручка американской компании сократилась на 2,8% - до $155,9 млрд. Напомним, что в выручке признаются оптовые продажи автомобилей (продажи дилерам). Главным рынком для Ford является Северная Америка, на которую по итогам 2019 года приходилось 51,3% продаж по количеству автомобилей или 63% по объему выручки.

Перейдем к анализу результатов в разрезе дивизионов компании.

Снижение объемов продаж (-5,3%) было обусловлено прекращением выпуска моделей Ford Focus и запуском производства новых моделей Ford Explorer на одном из заводов компании. Средняя цена за проданный автомобиль показала противоположную динамику (+7,2%), отразив повышенный спрос на микроавтобусы и пикапы. В итоге выручка сегмента увеличилась на 1,5% - до $98,1 млрд. Рентабельность прибыли до налогообложения сократилась на 1,2 п.п., что было связано со снижением оптовых продаж и более высокими гарантийными расходами, а также новыми договоренностями с профсоюзами по условиям труда.

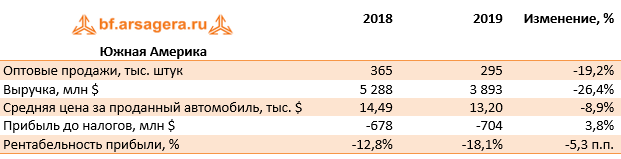

Последние годы южноамериканский сегмент стабильно показывает убытки, отчетный период не стал исключением. Объем продаж автомобилей в отчетном периоде сократился на 19,2%, что было вызвано прекращением производства тяжелых грузовиков, а также моделей Fiesta и Focus. Вкупе с ослаблением национальных валют это привело к падению выручки на 26,4% до $3,9 млрд. Рентабельность прибыли снизилась на 5,3 п.п. на фоне сокращения продаж.

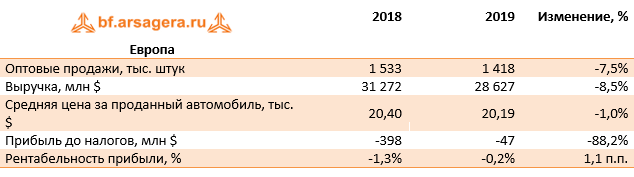

Европейское направление отметилось снижением выручки на фоне неблагоприятных курсовых эффектов, а также низких объемов продаж, вызванных закрытием производства низкомаржинальных продуктов. Отметим сокращение убытков и улучшение рентабельности дивизиона, ставших следствием реорганизации европейского бизнеса компании, включающей сокращение рабочих мест.

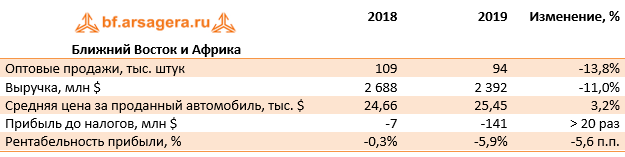

Снижение выручки (-11%) на Ближнем Востоке и в Африке напрямую связано с падением объемов продаж автомобилей (-13,8%), главным образом, в Южной Африке, а также неблагоприятным изменением валютных курсов. Убыток до налогообложения по данному сегменту составил $141 млн и связан с ростом удельных затрат и слабостью южноафриканской валюты.

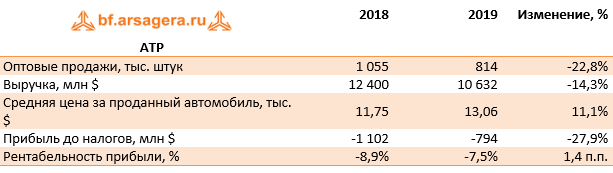

Сегмент Азиатско-Тихоокеанского региона продемонстрировал снижение выручки на 14,3%, главным образом, из-за снижения объемов продаж, прежде всего, в Китае. При этом компании удалось более чем на четверть сократить убыток до налогообложения на фоне благоприятных курсовых разниц и сокращения удельных затрат.

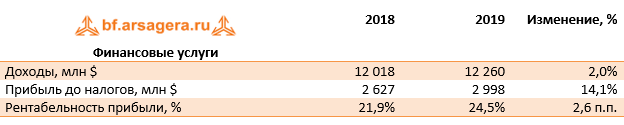

Сегмент «Финансовые услуги» продемонстрировал прекрасный результат на фоне стабильных условий потребительского кредитования, роста лизинговых платежей и операций с производными финансовыми инструментами.

Вернемся теперь к изучению консолидированных показателей компании.

Внушительные расходы ($6,0 млрд) компания отразила в разделе специальных статей. Из этой суммы $3,2 затрат пришлось на мероприятия, связанные с глобальной реструктуризацией; еще $2,5 млрд составили убытки по переоценке пенсионных обязательств. В итоге консолидированная чистая прибыль компании составила символические $47 млн.

Напомним, что ранее было объявлено о начале программы реструктуризации по всему миру, призванной сфокусировать развитие бизнеса компании вокруг наиболее прибыльных направлений, что обойдется Ford в $11 млрд в течение ближайших 3-5 лет. Концерн планирует сократить тысячи рабочих мест в Европе, пытается реорганизовать свои южноамериканские операции и восстановить объем операций в Китае. Компания также сокращает свой портфель автомобилей, чтобы сосредоточиться на более прибыльных моделях, таких как грузовые автомобили и внедорожники в США и коммерческие автомобили в Европе.

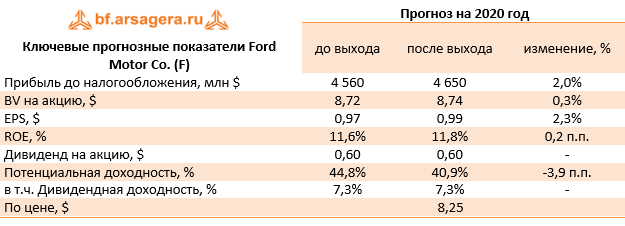

По итогам внесения фактических данных мы оставили практически неизменным наш прогноз финансовых результатов компании на 2020 г., одновременно снизив наш ожидания по прибыли за пределами 2022 г. В результате потенциальная доходность акций несколько сократилась.

При этом мы ожидаем, что в ближайшие годы компания сможет зарабатывать чистую прибыль в диапазоне $4-6 млрд. Акции Ford, торгующиеся с P/BV 2020 порядка 1 и P/E 2020 около 8,3, продолжают входить в состав наших портфелей.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

Комментарии 6

Артем Абалов

Василий Иванов

Артем Абалов

Александр Петров

Андрей Валухов

Николай Николаев