ФосАгро (PHOR)

Производство минеральных удобрений

Итоги 2017: слабые результаты в условиях укрепления рубля

Компания «Фосагро» раскрыла консолидированную финансовую отчетность по МСФО за 2017 г.

Совокупная выручка компании сократилась на 3,4%, составив 181,4 млрд руб.

В отчетном периоде компания нарастила объемы продажи по всем основным сегментам. Продажи фосфорсодержащих удобрений выросли на 11,3% до 6,5 млн тонн, объемы реализации апатитового концентрата увеличились на 11,6% до 2,7 млн тонн. Однако снижение средних цен реализации в сегменте фосфатов (в среднем на 15,6%) привело к тому, что доходы по данному направлению сократились на 6% до 158 млрд руб.

Самые высокие темпы роста продаж показали азотные удобрения (+15,9%). Надо отметить, что и средние цены на карбамид и аммиачную селитру продемонстрировали увеличение на 3,1% ,что привело к тому, что выручка данного сегмента показала рост сразу на 19,5%, составив 22,5 млрд руб.

В отличие от выручки операционные расходы показали восходящую динамику (+15,2%), составив 145,4 млрд руб.

Стоимость материалов и услуг увеличилась на 22,7% до 31,6 млрд руб. в результате роста производства апатитового концентрата на 11,8%, роста объемов производства удобрений на 12,3% и инфляционного удорожания.

Расходы на аммиак выросли на 14,6% до 6,7 млрд руб. в связи с ростом объема закупок, особенно в первом полугодии 2017 г., а также увеличения цен, выраженных в рублях. Рост объема закупок был вызван ростом производства фосфорсодержащих удобрений на 11,4%. При этом отметим, что с июля 2017 г. новые установки по производству аммиака мощностью 760 тыс. тонн в год заработали в тестовом режиме. Это значит, что в последующие годы необходимость существенных закупок аммиака будет снижаться.

Затраты на природный газ возросли на 20,2% до 9,7 млрд рублей преимущественно за счет 21% роста производства аммиака, где природный газ является основным сырьем.

Отметим также рост амортизационных расходов (+46,3%), вызванный вводом в эксплуатацию новых мощностей.

Административные расходы выросли на 5,6% до 14,7 млрд руб. преимущественно в результате роста расходов на персонал. Такой существенный рост был преимущественно связан с разовыми факторами, в основном в отношении изменений учетной политики.

Коммерческие расходы выросли на 15,8% и составили 24,5 млрд руб. вследствие увеличения расходов на оплату услуг РЖД, а также расходов на фрахт, портовых и стивидорных расходов в связи с увеличением объемов экспорта.

Заметное влияние на итоговый результат оказали финансовые статьи. Сразу отметим, что долговая нагрузка компании за год незначительно возросла со 119,2 до 120 6 млрд руб. (большая часть заемных средств номинирована в долларах), процентные расходы остались на прошлогоднем уровне 4,3 млрд руб. Переоценка валютного долга принесла положительные курсовые разницы в размере 4,1 млрд руб. против 17 млрд руб. годом ранее. Обращает на себя внимание рост прочих финансовых расходов с 317 млн руб. до 2,6 млрд руб. Причина такой динамики в формировании резерва по долговым ценным бумагам компаний, аффилированных с российским банком в связи с неопределенностью по поданными в суд взаимным искам. В отчетном периоде Фосагро начислила резерв в размере 100% от номинальной стоимости данных ценных бумаг на сумму 4,4 млрд руб., а списала в расходы 2,2 млрд руб.

В итоге чистая прибыль отчетного периода составила 25,3 млрд руб., сократившись на 57,7%.

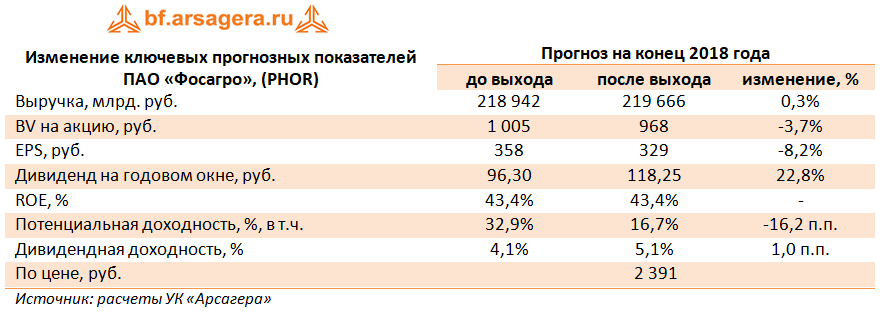

По результатам отчетности мы пересмотрели наш прогноз финансовых показателей компании, отразив более высокий уровень административных и коммерческих расходов, а также списание в расходы оставшейся части начисленного резерва. Потенциальная доходность акций компании существенно снизилась в результате удлинения срока выхода акций на биссектрису Арсагеры с 2 до 6 лет.

Несмотря на не самую хорошую отчетность, мы ожидаем, что в дальнейшем компания будет демонстрировать улучшение финансовых показателей. Этому будет способствовать ввод в эксплуатацию двух крупных проектов: агрегатов по производству аммиака и карбамида.

Дополнительно отметим, что Совет директоров компании после обсуждения информации о финансово-хозяйственной деятельности компании за 2017 г., принял решение рекомендовать к выплате дивиденды в размере 15 рублей на акцию из нераспределенной чистой прибыли 2017 года.

Акции компании торгуются с P/BV 2018 около 2,5 и P/E 2018 порядка 7,7 и на данный момент не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

-

Качество корпоративного управления

Вы можете ознакомиться с таблицей, отражающей оценку качества корпоративного управления эмитента

Комментарии 13

Артем Абалов

Владимир Михалкин

Елена Ланцевич

Алла Кочина

Александр Шадрин

Александр Шадрин

Андрей Гунт

сергей жиглов

Александр Шадрин

Дмитрий Святенюк

Андрей Валухов

Алексей Шемякин

Воронноров