ФосАгро (PHOR)

Производство минеральных удобрений

Итоги 2019 г.: снижение прибыли на фоне падения цен и выросших расходов

Уведомление о планируемом пересмотре модели компании

Уважаемые читатели!

С момента выхода последней отчетности и публикации поста произошли существенные изменения, выраженные в значительной волатильности цен на ключевые виды сырья и изменении макроэкономических условий ведения бизнеса компании, которые не учтены в данном посте.

В настоящий момент модель компании находится на пересмотре. Обновленные прогнозы ключевых финансовых показателей и потенциальную доходность акций вы сможете увидеть после обработки финансовой отчетности по итогам ближайшего отчетного периода.

Компания «ФосАгро» раскрыла консолидированную финансовую отчетность по МСФО за 2019 г.

Общая выручка компании увеличилась на 6,3%, составив 248 млрд руб.

В отчетном периоде компания нарастила объем продажи фосфорсодержащих удобрений до 7,3 млн тонн (+9,3%) и апатитового концентрата до 3,3 млн тонн (+9,9%) на фоне завершения модернизации ряда производственных объектов в конце прошлого года. В то же время продажи азотосодержащих удобрений остались на прошлогоднем уровне - 2,2 млн тонн.

Коррекция цен на фосфорные удобрения, происходившая в течение отчетного года несколько замедлила темпы роста финансовых показателей. Ощутимое влияние коррекции цен пришлось на 4 квартал 2019 года, когда цены на фосфорные и азотные удобрения снизились на 25% и 20% к аналогичному периоду прошлого года соответственно.

Снижение средних цен реализации в сегменте фосфатов (в среднем за год на 1,6%) привело к тому, что доходы по данному направлению показали рост только на 7,6% до 201,2 млрд руб. Средние цена на азотные удобрения показали рост (+2,3%). Это позволило увеличить доходы по данному направлению на 2,4% до 37,9 млрд руб.

Операционные расходы росли более быстрыми темпами, составив 196,5 млрд руб. (+9,6%). Наибольшее влияние на динамику расходов оказали затраты на материалы и услуги, увеличившиеся на 11,8% до 31,1 млрд руб. Расходы на амортизацию выросли на 12,8% до 21,4 млрд рублей в результате роста капитализированных расходов на ремонт, а также из-за ввода в эксплуатацию объектов в течение прошлого года. Административные расходы в 2019 году увеличились на 15,5% до 16,5 млрд рублей в основном в результате роста расходов на заработную плату и социальные отчисления на 17,6% до 9,3 млрд рублей в связи с выплатой разовых бонусов в честь юбилея компании. Коммерческие расходы выросли на 9,3% до 38,1 млрд рублей на фоне увеличения стоимости услуг РЖД, таможенных пошлин и портовых сборов.

Среди прочих расходов отметим увеличение затрат на калий (+33,7%, 13,7 млрд руб.) по причине существенного роста закупочных цен, а также затрат на топливо (+20,7%, 4,8 млрд руб.) на фоне увеличения закупочных цен и более высоких объемов потребления в результате роста продаж апатитового концентрата.

Заметное влияние на итоговый результат оказали финансовые статьи. Переоценка валютного долга принесла положительные курсовые разницы в размере 12,3 млрд руб. против отрицательных разниц 19,6 млрд руб. годом ранее.

В итоге чистая прибыль отчетного периода составила 49,3 млрд руб., увеличившись более чем в два раза.

Отметим, что Совет директоров рекомендовал финальные дивиденды в размере 2,3 млрд рублей из расчета 18 рублей на обыкновенную акцию (в прошлом году дивиденд составил 51 рубль на акцию). Согласно новой дивидендной политике выплаты акционерам теперь привязаны к свободному денежному потоку и уровню долговой нагрузки, а не к скорректированной чистой прибыли. При соотношении чистого долга к EBITDA менее 1х на дивиденды планируется направлять более 75% FCF, от 1 до 1,5х - 50-75% FCF, выше 1,5х - менее 50% FCF.

Компания отмечает значительное восстановление цен на фосфорные удобрения от минимальных уровней с начала года на фоне приближения весеннего сезона, объявленного ограничения объемов производства рядом крупных игроков и высокой доступности удобрений. Дополнительно существует риск ограничения поставок удобрений из Китая.

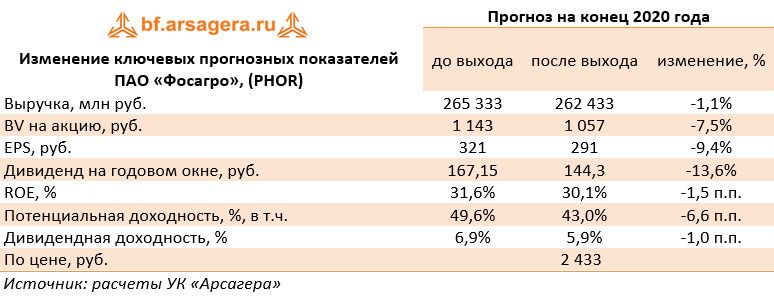

По результатам вышедшей отчетности мы понизили прогноз финансовых результатов на фоне роста операционных расходов. Как следствие, сократился размер ожидаемых дивидендных выплат. В результате потенциальная доходность акций снизилась.

Акции компании торгуются с P/BV 2020 около 2,3 и P/E 2020 порядка 8 и входят в ряд наших диверсифицированных портфелей акций.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 13

Артем Абалов

Владимир Михалкин

Елена Ланцевич

Алла Кочина

Александр Шадрин

Александр Шадрин

Андрей Гунт

сергей жиглов

Александр Шадрин

Дмитрий Святенюк

Андрей Валухов

Алексей Шемякин

Воронноров