Макропоказатели

Макроэкономика

Макроэкономика – данные за июль 2020

В этом обзоре мы рассмотрим публиковавшуюся в июле макроэкономическую информацию.

В первую очередь отметим, что по сообщению Минэкономразвития падение ВВП в июне замедлилось до 6,4% в годовом выражении после снижения на 10,9% в мае и на 12% в апреле 2020 года. В целом за II квартал 2020 года падение ВВП России оценивается на уровне 9,4%. Отмечается, что основным фактором восстановления экономической активности в июне стало продолжение снятия карантинных ограничений. Это позитивно отразилось на потребительских рынках. Далее проанализируем ситуацию в ключевых отраслях экономики, а также рассмотрим динамику основных макроэкономических показателей.

Вначале обратимся к промышленности. По данным Росстата, в июне 2020 года падение промышленного производства составило 9,4% к июню 2019 года после снижения на 9,6% месяцем ранее. В июне многие регионы страны начали ослаблять введенные ранее ограничения деловой активности, связанные с предотвращением распространения коронавируса. Тем не менее, динамика промпроизводства в июне практически не изменилась по сравнению с маем (снижение замедлилось лишь на 0,2 п.п.). С исключением сезонного и календарного факторов промпроизводство в июне сократилось на 1%. По итогам I полугодия 2020 года промышленное производство снизилось на 3,5%.

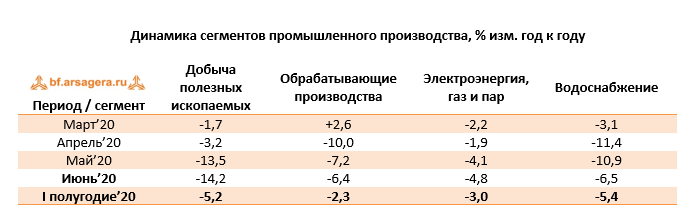

Что касается динамики в разрезе сегментов, то в сегменте «Добыча полезных ископаемых» выпуск продукции обвалился на 14,2% после падения на 13,5% в мае. В сегменте «Обрабатывающие производства» падение выпуска замедлилось до 6,4% после сокращения на 7,2% месяцем ранее. В сегменте «Электроэнергия, газ и пар» снижение выпуска ускорилось до 4,8% после уменьшения на 4,1% в мае. В то же время в сегменте «Водоснабжение» падение выпуска замедлилось до 6,5% после снижения на 10,9% месяцем ранее.

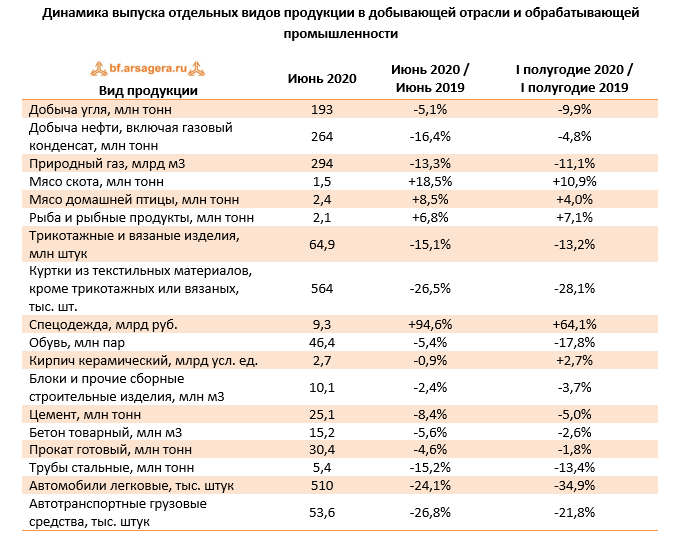

Таким образом, давление на индекс промышленного производства в июне оказывали все его сегменты, при этом ситуация в сегментах «Добыча полезных ископаемых» и «Электроэнергия, газ и пар» ухудшилась. Вместе с этим, в «Обрабатывающих производствах» и «Водоснабжении» снижение выпуска продукции замедлилось. Далее рассмотрим, как вели себя объемы производства в разрезе отдельных позиций. Информация об этом представлена в следующей таблице:

Отметим сохранение отрицательной динамики выпуска в добывающем сегменте по итогам июня, при этом с начала года снижение добычи нефти и газа усилилось по сравнению с ситуацией за январь-май. Этого нельзя сказать о добыче угля, которая замедлила снижение в июне до 5,1% после падения на 13,8%. В продовольственном сегменте продолжаются умеренные темпы роста объемов производства (за I полугодие 2020 рост выпуска мяса скота, домашней птицы и рыбы на 10,9%, 4% и 7,1% соответственно). В сегменте легкой промышленности с апреля произошло существенное замедление падения производства (выпуск в позициях трикотажные изделия, куртки и обувь снизился в июне на 5%, 15% и 26% соответственно после апрельского обвала на 40-60%). При этом производство спецодежды в июне практически удвоилось после роста в 2,3 раза в мае, что было вызвано, очевидно, осложненной эпидемиологической ситуации в стране и борьбой с распространением пандемии коронавируса. В секторе производства стройматериалов в июне в целом продолжилось умеренное сокращение выпуска. При этом отдельно стоит выделить выпуск блоков и прочих сборных изделий – единственную позицию из сектора, где замедлилось падение в июне по сравнению с маем (с 4,1% до 3,7%). В тяжелой промышленности динамика выпуска была также преимущественно отрицательной, при этом темпы снижения заметно сократились по сравнению с маем. Так, производство стальных труб снизилось на 15,2% после падения на 27,2% в мае, выпуск легковых автомобилей замедлил свое падение с 54,4% в мае до 24,1%. При этом выпуск грузовых автотранспортных средств упал на 26,8% после снижения на 34,3% месяцем ранее.

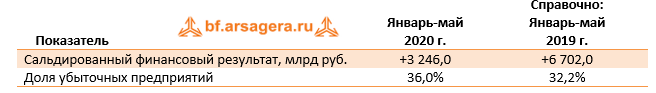

Помимо данных о промпроизводстве, в конце июля Росстат отчитался о сальдированном финансовом результате деятельности крупных и средних российских компаний (без учета финансового сектора) по итогам января-мая 2020 года. Этот показатель составил 3,2 трлн руб., в то время как за аналогичный период 2019 года сопоставимый круг предприятий заработал 6,7 трлн руб. Таким образом, сальдированная прибыль упала более, чем в 2 раза.

Что касается доли убыточных организаций, то она увеличилась на 3,8 п.п. по сравнению с аналогичным периодом предыдущего года до 36%. Динамика сальдированного результата в разрезе видов деятельности представлена в таблице ниже:

По итогам января-мая 2020 года у всех представленных ключевых видов деятельности зафиксирован положительный сальдированный финансовый результат. Динамика в разрезе видов деятельности при этом оставалась преимущественно отрицательной. Наибольшее падение в относительном выражении продемонстрировал сегмент «Обрабатывающие производства» (сальдированный результат в январе-мае упал в 2,6 раза, при этом по итогам января-апреля было зафиксировано падение в 3,6 раза). Значительная отрицательная динамика наблюдается также в виде деятельности «Оптовая, розничная торговля и ремонт» (< в 2,9 раза). При этом по итогам января-апреля сальдированный результат в торговле падал в 5,3 раза по сравнению с аналогичным периодом 2019 года. Рост сальдированного финансового результата показали виды деятельности «Водоснабжение» (+13%), а также «Строительство» (+35,5% после увеличения на 10,4% по итогам января-апреля).

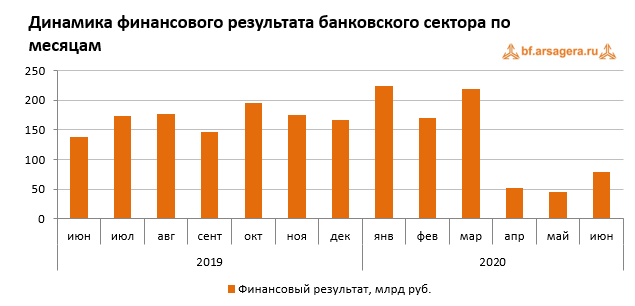

Прибыль банковского сектора по сравнению с маем увеличилась с 45 до 79 млрд руб. в июне. При этом прибыль Сбербанка за июнь составила 62,3 млрд руб. В июне прошлого года банковский сектор зафиксировал прибыль в 138 млрд руб. За первое полугодие 2020 года российские банки заработали 787 млрд руб. по сравнению с 1 трлн руб. годом ранее. Прибыль Сбербанка за январь-июнь 2020 года составила 337,5 млрд руб.

Что касается прочих показателей банковского сектора в июне, то объем его активов увеличился на 1,4% до 103,2 трлн руб. В большей части это произошло за счет роста высоколиквидных компонентов (ценных бумаг и остатков на корреспондентских счетах). Объем кредитов нефинансовым организациям сократился на 104 млрд руб. (-0,3%). При этом розничный кредитный портфель увеличился на 178 млрд руб. (+1,0%). Таким образом, по состоянию на 1 июля 2020 года совокупный объем кредитов экономике изменился несущественно и составил 54,2 трлн руб.

Говоря о потребительской инфляции, следует отметить, что в первую неделю месяца цены выросли на 0,3% вследствие индексации тарифов ЖКХ, в остальном недельный рост цен в среднем держался на уровне 0-0,1%. По итогам июля инфляция составила 0,4%. С начала года рост цен составил 3%, при этом в годовом выражении по состоянию на 1 августа инфляция составила 3,4% после 3% месяцем ранее.

Один из ключевых факторов, влияющих на рост потребительских цен – динамика обменного курса рубля. В июле среднее значение курса доллара составило 71,3 руб. после 69,2 руб. за доллар месяцем ранее. К концу месяца курс доллара вырос до 73,4 руб. на фоне периода выплат дивидендов, а также данных Минэнерго о падении в июле объема экспорта нефти в натуральном выражении к июлю 2019 года более чем на 25%.

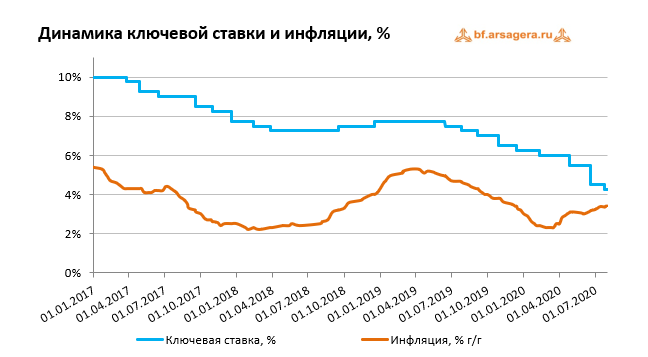

Отметим, что 24 июля состоялось заседание Совета директоров Банка России, на котором было принято решение снизить ключевую ставку на 25 б.п. до 4,25%. В заявлении по итогам заседания отмечалась стабилизация инфляционных ожиданий населения и сохранение риска отклонения инфляции вниз от 4% в 2021 году. Существенное смягчение денежно-кредитной политики, реализованное с апреля, было направлено на ограничение этого риска. Кроме того, Банк России снизил прогнозный диапазон инфляции на текущий год до 3,7-4,2%, в то время как ранее регулятор оценивал диапазон роста потребительских цен по итогам 2020 года в 3,8-4,8%. При развитии ситуации в соответствии с базовым прогнозом Банк России будет оценивать целесообразность дальнейшего снижения ключевой ставки на ближайших заседаниях.

Помимо денежно-кредитной политики Центробанка, существенное влияние на курс рубля продолжает оказывать состояние внешней торговли и трансграничные потоки капитала между Россией и другими странами. Об этом можно получить представление, изучив платежный баланс страны.

В первой половине июля Банк России опубликовал предварительную оценку платежного баланса страны за первое полугодие 2020 года. Исходя из этих данных, положительное сальдо счета текущих операций сложилось в размере 22,3 млрд долл., упав почти в два раза относительно значения за аналогичный период прошлого года. Заметим, что по итогам II квартала 2020 года сальдо счета текущих операций оказалось практически нулевым (+0,6 млрд долл.). Если принять во внимание публиковавшуюся ранее Банком России оценку профицита сальдо счета текущих операций по итогам января-мая, которая составила 28,9 млрд долл., то можно оценить дефицит счета текущих операций по итогам июня в 6,6 млрд долл. Торговый баланс по итогам первого полугодия 2020 упал на 46,4% до 46,3 млрд долл. за счет ускоренного падения экспорта при более скромном снижении импорта. Товарный экспорт потерял 23,5% и составил 156,1 млрд долл. на фоне низких средних цен на энергоресурсы и уменьшения объема экспортных поставок в натуральном выражении. Товарный импорт составил 109,8 млрд долл., снизившись всего на 6,7%. В то же время, дефицит прочих статей счета текущих операций значительно сократился на фоне сохранявшихся в связи с пандемией ограничений. В частности, дефицит баланса услуг упал на 41,3% до 8,8 млрд долл., дефицит баланса оплаты труда снизился на 30,8%, а дефицит баланса инвестиционных доходов сжался почти вдвое (до 11,8 млрд долл.) на фоне отмены или переноса выплат дивидендов некоторыми компаниями-резидентами из-за негативных экономических условий.

Что касается счета операций с капиталом и финансовыми инструментами, то сальдо счета операций с капиталом сложилось на уровне, близком к нулю, как и годом ранее, на фоне отсутствия значимых капитальных трансфертов и других операций, формирующих счет. Принятие внешних обязательств резидентами страны в размере 25,6 млрд долл., зафиксированное в первом полугодии прошлого года, сменилось их погашением, и в январе-июне 2020 года чистое погашение внешних обязательств составило 12,6 млрд долл. Чистое приобретение зарубежных активов упало почти в два раза на фоне значительного сокращения объема размещения активов банковским сектором за рубежом.

Чистое погашение задолженности, приходящееся на частный сектор, по итогам I полугодия 2020 года составило 11,6 млрд долл. (банки погасили долга на 15,7 млрд долл., в то время как прочие сектора привлекли задолженности на 4,1 млрд долл.). Чистое приобретение зарубежных финансовых активов частного сектора составило 15,9 млрд долл. (при этом банки приобрели зарубежных активов всего на 1,1 млрд долл., в то время как прочие сектора купили активов на 14,8 млрд долл.). Отрицательное значение статьи «Чистые ошибки и пропуски» составило 0,8 млрд долл. В результате чистый отток частного капитала составил 28,9 млрд долл., увеличившись на 24% по сравнению со значением за аналогичный период прошлого года (23,3 млрд долл.).

Стоит отметить, что по данным Банка России, объем внешнего долга страны по состоянию на 1 июля 2020 года за год снизился на 1,3%. Ключевую роль в динамике показателя сыграли операции банковского сектора по сокращению задолженности перед нерезидентами. При этом объем золотовалютных резервов ЦБ за этот же период вырос на 9,7%, в том числе, в результате положительной курсовой переоценки активов и повышения цен на золото, а также покупки валюты в рамках бюджетного правила.

Выводы:

- В июне 2020 года падение ВВП, согласно оценке Минэкономразвития, замедлилось до 6,4% после снижения на 10,9% в мае, при этом по итогам II квартала 2020 года снижение ВВП России оценивается в 9,4%;

- Промпроизводство в июне 2020 года в годовом выражении замедлило падение до 9,4% с 9,6% месяцем ранее, а по итогам I полугодия 2020 года промышленное производство сократилось на 3,5%;

- Сальдированный финансовый результат российских нефинансовых компаний в январе-мае 2020 года составил 3,2 трлн руб. по сравнению с 6,7 трлн руб. годом ранее. При этом доля убыточных компаний увеличилась на 3,8 п.п. до 36%;

- Банковский сектор в июне заработал 79 млрд руб. прибыли, которая в большей части пришлась на Сбербанк. За январь-июнь 2020 года банки зафиксировали сальдированную прибыль в объеме 787 млрд руб. по сравнению с 1 трлн руб. за аналогичный период годом ранее;

- Рост потребительских цен в июле 2020 года составил 0,4% на фоне индексации тарифов на услуги ЖКХ, при этом в годовом выражении по состоянию на 1 августа инфляция составила 3,4%;

- Среднее значение курса доллара США в июле 2020 года на фоне дивидендного периода и падения объема экспорта нефти увеличилось до 71,3 руб. по сравнению с 69,2 руб. в июне;

- Ключевая ставка по итогам заседания Совета директоров Банка России 24 июля была снижена на 25 п.п. до 4,25%;

- Сальдо счета текущих операций, согласно предварительным данным ЦБ, по итогам I полугодия 2020 года упало на 48,6% до 22,3 млрд долл. При этом чистый вывоз частного капитала увеличился на 24% и составил 28,9 млрд долл.

Комментарии 50

Владислав Корсунский

Владислав Корсунский

Михаил Попков

Михаил Попков

Михаил Попков

Иван Позднев

Владислав Корсунский

Дмитрий Попов

Владислав Корсунский

Дмитрий, здравствуйте! Косвенным образом эту информацию можно получить из «Обзора банковского сектора Российской Федерации», публикуемого Банком России. Один из его разделов – «Основные характеристики кредитных операций банковского сектора». Исходя из предоставленных там данных, общий объем выданных кредитов, приходящийся на финансовые и нефинансовые компании-резиденты РФ, можно оценить в 43,9 трлн руб. по состоянию на 1 июня 2020 года. В том числе из этой суммы 8 трлн руб. приходятся на кредиты в иностранной валюте. Однако нужно иметь в виду, что эти данные оставляют за скобками объемы кредитов, предоставленных российским компаниям зарубежными кредитными организациями, а также не учитывают объемы размещенных корпоративных облигаций.

Дмитрий Попов

Владислав Корсунский

Дмитрий Попов

Владислав Корсунский

Дмитрий Попов

Владислав Корсунский

Гость

Владислав Корсунский

Лев Кунегин

Владислав Корсунский

Сергей Соловьёв

Владислав Корсунский

Посетитель

Владислав Корсунский

Николай Строилов

Владислав Корсунский

Сергей, спасибо за Ваш вопрос! Действительно, такие уровни доходности облигаций ГТЛК выглядят выделяющимися на фоне более низких доходностей других бумаг компаний с государственным участием. Однако стоит иметь в виду, что в кризисных условиях такой вид деятельности как лизинг достаточно сильно уязвим к рискам. Поэтому следует внимательно следить за кредитным качеством и изменениями кредитного рейтинга таких компаний. На данный момент ГТЛК имеет рейтинг "B+" (относящийся к категории спекулятивных) от агентства Standard & Poor's, что соответствует уровню банков второго эшелона. Кроме того, важно понимать, что значимость ГТЛК для правительства может быть ограничена. В 2011 году "Финансовая лизинговая компаний" (ФЛК), также находящаяся под контролем государства, была признана банкротом. Данный случай может говорить о том, что в критической ситуации правительство может отказаться спасать и ГТЛК. Это, в том числе, и выражается в повышенной доходности бумаг компании. Тем не менее, в соответствии с нашей методикой оценки кредитного качества, компания относится к группе 5.2 и является кредитоспособной, что позволяет приобретать ее ценные бумаги.

Сергей Соловьёв

Владислав Корсунский

Андрей Жучков

Владислав Корсунский

Николай Николаев

Андрей Жучков

Андрей Грищенко

Владислав Корсунский

Андрей Грищенко

Владислав Корсунский

Андрей Грищенко

Alexey Golyakov

Владислав Корсунский

Николай Николаев

Владислав Корсунский

Николай Николаев

Alexey Golyakov

Артем Абалов

Николай Николаев

Артем Абалов

Дмитрий Трефилов

Сергей Тишин

Дмитрий Трефилов

Сергей Тишин

С. Г.О.