Макропоказатели

Макроэкономика

Макрообзор – данные за март 2023

В данном обзоре мы рассмотрим макроэкономическую информацию, которая была опубликована в марте 2023 года.

В первую очередь отметим, что по оценке Минэкономразвития, ВВП России в феврале 2023 года сократился на 3,1% (здесь и далее: г/г) после снижения на 3,2% в январе. При этом снижение ВВП страны за январь-февраль 2023 года ведомство оценило на уровне 3,2%.

Далее проанализируем ситуацию в ключевых отраслях экономики и рассмотрим динамику основных макроэкономических показателей. Начнем анализ традиционно со статистики промышленного производства.

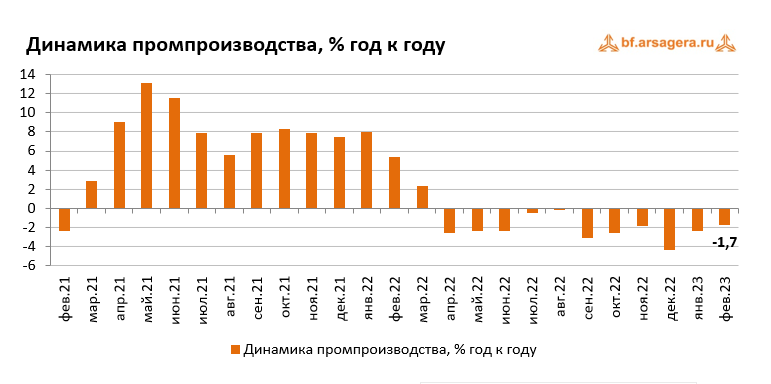

По данным Росстата, в феврале 2023 года промышленное производство замедлило снижение до 1,7% к соответствующему периоду предыдущего года после сокращения на 2,4% в первом месяце текущего года.

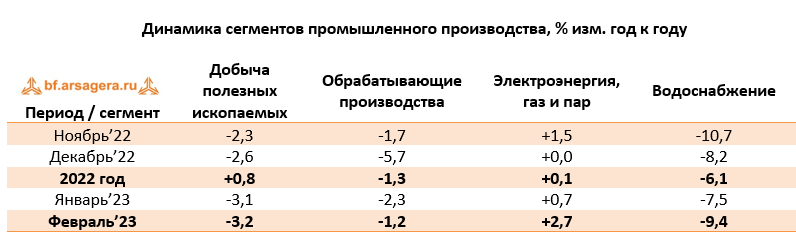

Переходя к анализу динамики производства в разрезе сегментов, отметим, что снижение в сегменте «Добыча полезных ископаемых» на 3,1% в январе усилилось до 3,2% в феврале. В сегменте «Обрабатывающие производства» снижение, напротив, замедлилось с 2,3% до 1,2%. В сегменте «Электроэнергия, газ и пар» выпуск увеличился на 2,7% после скромного роста на 0,7% в январе. В свою очередь, падение выпуска в сегменте «Водоснабжение» усилилось до 9,4% после спада на 7,5% в январе.

Таким образом, замедление спада совокупного индекса промышленного производства в феврале было обусловлено, в большей степени, улучшением динамики выпуска в Обрабатывающих отраслях и секторе Электроэнергия, газ и пар. При этом ухудшение ситуации в Добывающем сегменте и Водоснабжении оказало негативное влияние на общий индекс промпроизводства. Ситуация с динамикой производства в разрезе отдельных позиций представлена в следующей таблице:

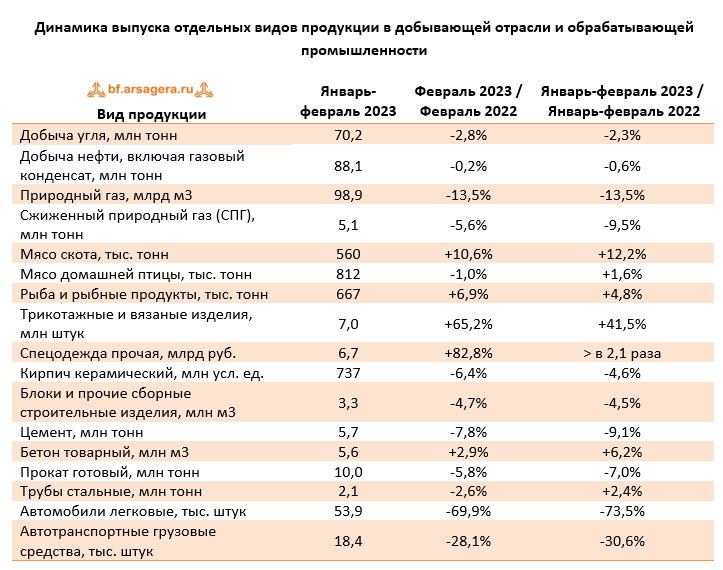

В добывающем сегменте отметим сокращение объемов добычи по итогам двух месяцев по всем представленным видам сырья (наибольшие темпы снижения – у природного газа и СПГ - 13,5% и 9,5% соответственно). Что касается угля и нефти, то их добыча сократилась на 2,3% и 0,6% соответственно. В продовольственном сегменте динамика выпуска в первые два месяца оказалась положительной: так, производство мяса скота выросло на 12,2%, а выпуск мяса птицы - увеличился на 1,6% (нужно отметить, что в феврале было зафиксировано снижение производства на 1%). При этом рост выпуска рыбы составил 4,8% (по итогам февраля – рост на 6,9%). В легкой промышленности выделяется производство спецодежды, показывающее более чем двукратный рост (в 2,1 раза). Кроме того, следует отметить и значительные темпы роста производства трикотажных и вязаных изделий (в феврале – рост на 65%, по итогам двух месяцев – на 41,5%). Динамика производства стройматериалов как в феврале, так и по итогам двух месяцев оказалась преимущественно негативной. При этом выпуск бетона в феврале увеличился на 2,9%, в то время как производство кирпичей, строительных блоков и цемента снизилось на 6,4%, 4,7% и 7,8% соответственно. В тяжелой промышленности динамика выпуска также оказалась преимущественно отрицательной. Так, производство готового проката в феврале снизилось на 5,8%, в то время как выпуск стальных труб сократился на 2,6%. Что же касается производства автомобилей, то ситуация по-прежнему остается сложной. Так, в феврале выпуск грузовых автомобилей упал на 28,1%, в то время как выпуск легковых автомобилей продемонстрировал падение на 69,9%. По итогам двух месяцев падение в легковых и грузовых автомобилях составляет 73,5% и 30,6% соответственно. Как и годом ранее, такая динамика обусловлена масштабными приостановками поставок в страну автокомпонентов на большинстве работавших в России мировых автоконцернах.

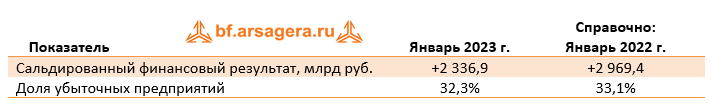

В конце марта Росстат опубликовал данные о сальдированном финансовом результате деятельности крупных и средних российских компаний (без учета финансового сектора) по итогам января 2023 года. Этот показатель составил 2,34 трлн руб., в то время как за аналогичный период 2022 года сопоставимый круг предприятий заработал 2,97 трлн руб. Таким образом, сальдированная прибыль снизилась на 21,3%.

Что касается доли убыточных организаций, то она сократилась на 0,8 п.п. по сравнению с аналогичным периодом предыдущего года до 32,3%. Динамика сальдированного результата в разрезе видов деятельности представлена в таблице ниже:

По итогам января 2023 года подавляющее большинство представленных Росстатом видов деятельности, как и по итогам прошлого года, зафиксировали положительный сальдированный финансовый результат (далее – финрез). Убыточным оказался лишь сектор Почтовая связь и курьерская деятельность, финрез в котором составил -5,1 млрд руб. Что же касается динамики финреза по отраслям, то ситуация оказалась разнонаправленной. Среди отраслей, показавших рост финреза, выделяется Строительство, нарастившее свой финансовый результат в 3,5 раза. Также значительный рост (с учетом базы показателя) продемонстрировали виды деятельности Транспортировка и хранение (+65,3%) и Обеспечение электроэнергией, газом и паром (+30%). Финрез сектора Информация и связь вырос на значительные 72,7%, однако в абсолютном выражении он составляет всего 46,5 млрд руб и не вносит значительного вклада в общую картину по экономике. Что касается негативных моментов, то наиболее сильное снижение финреза в относительном выражении произошло в Добывающем секторе (-59%), что могло быть вызвано снижением объемов экспортируемой продукции. Кроме того, обращает на себя внимание сегмент Оптовой и розничной торговли, показавший снижение на 34,8% на фоне слабого потребительского спроса.

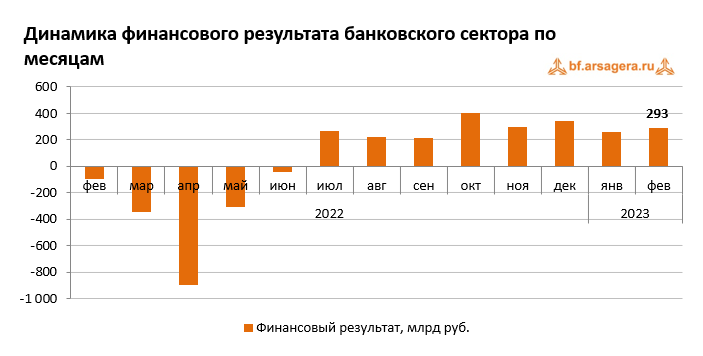

Переходя к банковскому сектору, отметим, что прибыль сегмента в феврале 2023 года составила 293 млрд руб. после 258 млрд руб. в январе. По пояснениям Банка России, на рост прибыли повлияла положительная валютная переоценка на фоне ослабления рубля. По итогам двух месяцев 2023 года сектор заработал 551 млрд руб. по сравнению с 69 млрд руб. за январь-февраль 2022 года (при этом в феврале прошлого года банковский сектор отразил убыток в 95 млрд руб.).

В своем обзоре ключевых тенденций февраля 2023 года Банк России отмечает существенный рост корпоративного кредитного портфеля (+877 млрд руб. или +1,5%) после незначительного снижения в январе (-0,2%). Основной прирост портфеля обеспечили кредиты на финансирование текущей деятельности компаниям из транспортной и нефтегазовой отраслей. Что касается ипотечных кредитов, то по предварительным данным, ипотека в феврале выросла на 1,5% после увеличения в начале года на 0,6%. Переходя к потребительскому кредитованию, отметим, что третий месяц подряд оно растет умеренными темпами (в феврале и январе – увеличение на 0,5%). Такая динамика вызвана как сохранением банками жесткой кредитной политики, так и необходимостью соблюдения макропруденциальных лимитов, которые ограничивают объем выдаваемых высокорискованных кредитов.

Отметим также, что после существенного роста средств на счетах юридических лиц в январе, средства юрлиц в феврале выросли умеренно (+504 млрд руб. или +1,1%). При этом в основном рост произошел за счет нефтегазовых компаний. Что же касается средств населения, то без учета эскроу счетов они выросли на существенные 711 млрд руб. (+2,0%) после значительного снижения в январе (-2,7%). Банк России отмечает, что на фоне сохраняющейся неопределенности и более сдержанной потребительской активности, норма сбережений у населения оставалась высокой. При этом сохранению привлекательности вкладов способствовал достаточно высокий уровень ставок.

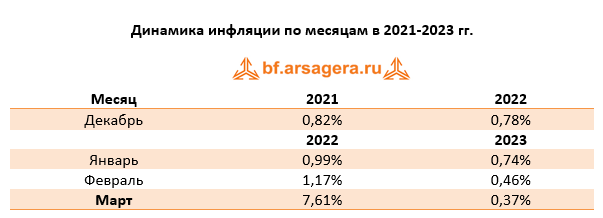

Переходя к динамике цен на потребительском рынке в марте 2023 года, отметим, что большую часть времени недельный рост цен держался в пределах 0-0,1%. По итогам марта цены выросли на 0,37%, что несколько выше ожиданий исходя из недельной динамики цен. Это могло быть связано с тем, что инфляция по итогам месяца рассчитывается по более широкой потребительской корзине. По итогам I квартала рост цен составил 1,67%. При этом в годовом выражении на конец марта инфляция резко замедлилась до 3,5% по сравнению с 11% месяцем ранее. Поясним, что такое резкое снижение годовой инфляции вызвано выходом из расчета годовой базы высоких значений инфляции марта 2022 года, когда происходил стремительный рост потребительской активности на фоне высоких инфляционных ожиданий и опасений сокращения ассортимента реализуемой на российском рынке продукции.

Одним из ключевых факторов, влияющих на изменение потребительских цен, является динамика валютного курса. На фоне снижения средней цены на нефть по итогам марта 2023 года на 5% (около 78,5 долл. за баррель против 82,5 месяцем ранее), курс рубля за это время ослаб, а среднее значение курса доллара выросло до 76,1 руб. после 72,8 руб. месяцем ранее. При этом на конец марта его значение составило 77,1 руб. после 75,4 руб. месяцем ранее.

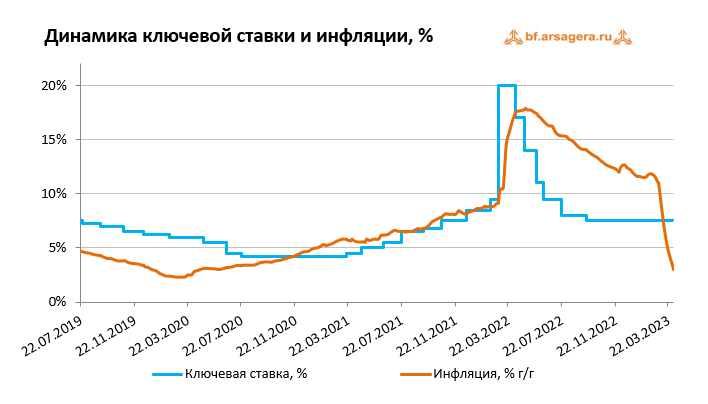

Отметим, что 17 марта состоялось очередное заседание Совета директоров Банка России, на котором было принято решение о сохранении ключевой ставки на уровне 7,5% годовых. По итогам заседания было отмечено, что текущие темпы прироста цен остаются умеренными, в том числе в части устойчивых компонентов. Инфляционные ожидания населения существенно снизились, но сохраняются на повышенном уровне, как и ценовые ожидания предприятий. Оперативные же данные указывают на продолжающееся восстановление деловой и потребительской активности. С другой стороны, ускорение исполнения бюджетных расходов, ухудшение условий внешней торговли и состояние рынка труда формируют проинфляционные риски. В целом ЦБ отмечает, что баланс рисков для инфляции существенно не изменился с предыдущего заседания.

При этом регулятор дал сигнал о том, что при усилении проинфляционных рисков будет оценивать целесообразность повышения ключевой ставки на ближайших заседаниях. Кроме того, глава ЦБ на пресс-конференции повторила свой тезис о том, что вероятность повышения ставки в 2023 году выше вероятности ее снижения. На фоне таких заявлений рынок облигаций отреагировал ростом доходностей, причем в большей степени ставки выросли на рынке ОФЗ.

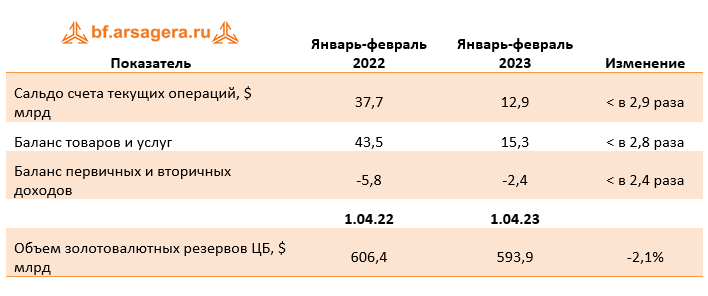

В долгосрочной перспективе фундаментальная картина на валютном рынке должна определяться платежным балансом (в части потоков от торговли товарами и услугами, а также потоками капитала). В феврале Банк России выпустил предварительную оценку ключевых агрегатов платежного баланса страны по итогам января-февраля 2023 года.

Так, согласно данным ЦБ, профицит сальдо счета текущих операций платежного баланса России упал в 2,9 раза по сравнению с аналогичным периодом 2022 года и составил $12,9 млрд. Определяющую роль в динамике текущего счета платежного баланса сыграло сокращение стоимостного объема экспорта товаров на фоне снижения физических объемов поставок и мировых цен на основные группы товаров российского экспорта. Что касается сальдо баланса товаров и услуг, то оно упало в 2,8 раза до $15,3 млрд.

Переходя к динамике золотовалютных резервов, отметим, что по состоянию на 1 апреля 2023 года их объем сократился на 2,1% до $593,9 млрд.

Выводы:

- Спад ВВП по итогам февраля 2023 года, по оценке Минэкономразвития, замедлился до 3,1% после 3,2% по итогам января. За первые два месяца 2023 года снижение ВВП ведомство оценило в 3,2%;

- Промпроизводство в феврале 2023 года в годовом выражении замедлило снижение до 1,7% после падения на 2,4% месяцем ранее. По итогам января-февраля промпроизводство сократилось на 2%;

- Сальдированный финансовый результат нефинансовых организаций по итогам января 2023 года составил 2,34 трлн руб., снизившись на 21,3% по сравнению с аналогичным периодом годом ранее;

- На потребительском рынке в марте 2023 года цены выросли на 0,37% после увеличения цен на 0,46% в январе, при этом в годовом выражении по состоянию на 1 апреля инфляция замедлилась до 3,5% после 11% месяцем ранее;

- Среднее значение курса доллара США в марте 2023 года выросло до 76,1 руб. после 72,8 руб. месяцем ранее. При этом на конец марта курс доллара составил 77,1 руб.;

- По итогам заседания Совета директоров Банка России 17 марта 2023 года ключевая ставка была сохранена на уровне 7,5% годовых;

- Сальдо счета текущих операций, согласно предварительной оценке, по итогам января-февраля 2023 года упало в 2,9 раза по отношению к аналогичному периоду предыдущего года до $12,9 млрд, при этом внешнеторговое сальдо упало в 2,8 раза до $15,3 млрд;

- Объем золотовалютных резервов России по состоянию на 1 апреля 2023 года на годовом окне сократился на 2,1% и составил $593,9 млрд;

Комментарии 50

Владислав Корсунский

Владислав Корсунский

Михаил Попков

Михаил Попков

Михаил Попков

Иван Позднев

Владислав Корсунский

Дмитрий Попов

Владислав Корсунский

Дмитрий, здравствуйте! Косвенным образом эту информацию можно получить из «Обзора банковского сектора Российской Федерации», публикуемого Банком России. Один из его разделов – «Основные характеристики кредитных операций банковского сектора». Исходя из предоставленных там данных, общий объем выданных кредитов, приходящийся на финансовые и нефинансовые компании-резиденты РФ, можно оценить в 43,9 трлн руб. по состоянию на 1 июня 2020 года. В том числе из этой суммы 8 трлн руб. приходятся на кредиты в иностранной валюте. Однако нужно иметь в виду, что эти данные оставляют за скобками объемы кредитов, предоставленных российским компаниям зарубежными кредитными организациями, а также не учитывают объемы размещенных корпоративных облигаций.

Дмитрий Попов

Владислав Корсунский

Дмитрий Попов

Владислав Корсунский

Дмитрий Попов

Владислав Корсунский

Гость

Владислав Корсунский

Лев Кунегин

Владислав Корсунский

Сергей Соловьёв

Владислав Корсунский

Посетитель

Владислав Корсунский

Николай Строилов

Владислав Корсунский

Сергей, спасибо за Ваш вопрос! Действительно, такие уровни доходности облигаций ГТЛК выглядят выделяющимися на фоне более низких доходностей других бумаг компаний с государственным участием. Однако стоит иметь в виду, что в кризисных условиях такой вид деятельности как лизинг достаточно сильно уязвим к рискам. Поэтому следует внимательно следить за кредитным качеством и изменениями кредитного рейтинга таких компаний. На данный момент ГТЛК имеет рейтинг "B+" (относящийся к категории спекулятивных) от агентства Standard & Poor's, что соответствует уровню банков второго эшелона. Кроме того, важно понимать, что значимость ГТЛК для правительства может быть ограничена. В 2011 году "Финансовая лизинговая компаний" (ФЛК), также находящаяся под контролем государства, была признана банкротом. Данный случай может говорить о том, что в критической ситуации правительство может отказаться спасать и ГТЛК. Это, в том числе, и выражается в повышенной доходности бумаг компании. Тем не менее, в соответствии с нашей методикой оценки кредитного качества, компания относится к группе 5.2 и является кредитоспособной, что позволяет приобретать ее ценные бумаги.

Сергей Соловьёв

Владислав Корсунский

Андрей Жучков

Владислав Корсунский

Николай Николаев

Андрей Жучков

Андрей Грищенко

Владислав Корсунский

Андрей Грищенко

Владислав Корсунский

Андрей Грищенко

Alexey Golyakov

Владислав Корсунский

Николай Николаев

Владислав Корсунский

Николай Николаев

Alexey Golyakov

Артем Абалов

Николай Николаев

Артем Абалов

Дмитрий Трефилов

Сергей Тишин

Дмитрий Трефилов

Сергей Тишин

С. Г.О.