Макропоказатели

Макроэкономика

Макрообзор - данные за октябрь 2022

В данном обзоре мы рассмотрим макроэкономическую информацию, которая была опубликована в октябре 2022 года.

В первую очередь отметим, что Минэкономразвития оценило снижение ВВП России в сентябре 2022 года в 5% (здесь и далее: г/г) после сокращения на 4% в августе (уточнено с 4,1%). По итогам III квартала, по оценкам ведомства, ВВП снизился на 4,4%. В целом за январь-сентябрь снижение ВВП составило 2%. В докладе министерства отмечается, что динамика ВВП близка к прогнозной траектории МЭР, при этом ведомство подтвердило свой прогноз снижения экономики по итогам 2022 года на уровне 2,9%.

Далее проанализируем ситуацию в ключевых отраслях экономики и рассмотрим динамику основных макроэкономических показателей. Начнем анализ традиционно со статистики промышленного производства.

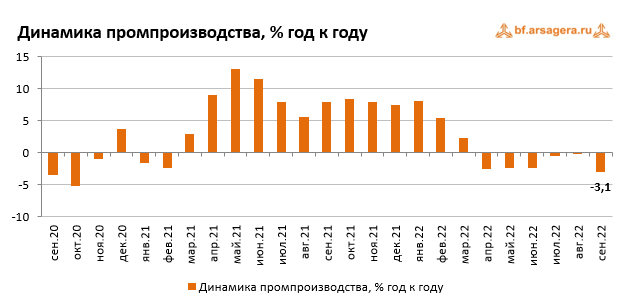

По данным Росстата, в сентябре 2022 года спад промышленного производства усилился до 3,1% (г/г) после снижения на 0,1% месяцем ранее. При этом по итогам девяти месяцев 2022 года промпроизводство показывает увеличение на 0,4%.

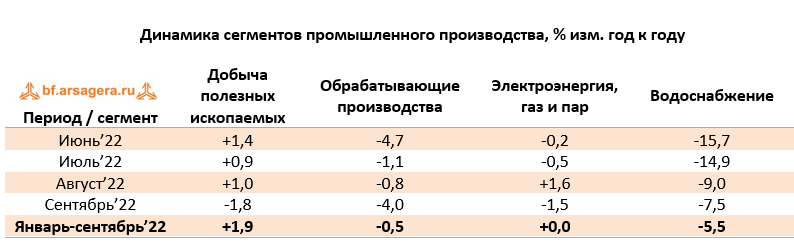

Переходя к анализу динамики в разрезе сегментов промпроизводства, отметим, что сегмент «Добыча полезных ископаемых» перешел от роста на 1% в августе к снижению на 1,8% в сентябре. Снижение выпуска в сегменте «Обрабатывающие производства» ускорилось до 4% после 0,8% месяцем ранее. В сегменте «Электроэнергия, газ и пар» выпуск перешел к снижению на 1,5% после роста на 1,6% в августе. При этом падение в сегменте «Водоснабжение» замедлилось до 7,5% после 9% месяцем ранее.

Таким образом, усилению спада совокупного индекса промышленного производства в сентябре способствовало ухудшение динамики выпуска во всех сегментах промышленности, за исключением «Водоснабжения». Ситуация с динамикой производства в разрезе отдельных позиций представлена в следующей таблице:

В добывающем сегменте динамика преимущественно негативная. Отметим падение добычи природного газа на 26,4% в сентябре (при этом по итогам девяти месяцев снижение добычи составляет 12,1%). Добыча угля показала в сентябре умеренное сокращение на 1,5%, при этом с начала года динамика сопоставимая: отмечается снижение добычи на 1,6%. В то же время добыча нефти и СПГ не претерпела существенных изменений (по итогам девяти месяцев отмечается рост добычи СПГ на 11,9%, добычи нефти – на 2,8%).

В продовольственном сегменте динамика выпуска мяса оставалась положительной, причем производство мяса скота в сентябре выросло на 8,4% (с начала года рост выпуска составляет 7,2%), в то время как выпуск мяса птицы увеличился всего на 0,9% (за девять месяцев данная позиция показывает увеличение выпуска на 3,2%). В отличие от мясной продукции, выпуск рыбы в августе показал слабое сокращение на 0,4%, а по итогам января-сентября производство снизилось на 7%. Динамика производства стройматериалов оказалась разнонаправленной. При этом наиболее сильный рост по итогам месяца продемонстрировали объемы выпуска керамического кирпича (+4,9%), а рост с начала года составляет 7,9%. В свою очередь, самую негативную динамику производства показали блоки и прочие сборные изделия (-4,5% в сентябре, при этом с начала года отмечается рост на 4,6%).

В тяжелой промышленности динамика выпуска была преимущественно отрицательной. Исключением выступило производство стальных труб, которое выросло в сентябре на 18,7% (а с начала года показывает рост на 17,1%). В остальном, производство готового проката упало в сентябре на 9,9%. По итогам девяти месяцев 2022 года производство этого вида продукции показывает сокращение на 4,9%. В производстве легковых автомобилей ситуация с выпуском остается критической. Так, падение выпуска легковых авто составило 77,4%, в то время как падение производства грузовых автомобилей в сентябре вновь резко ускорилось до 43,8% после снижения на 2,6% месяцем ранее. С начала года падение выпуска легковых авто показывает 65,9%, а падение производства грузовых авто – 20,4%. Такая динамика по-прежнему обусловлена масштабными приостановками поставок в страну автокомпонентов на большинстве работавших в России заводах, принадлежащих мировым автоконцернам.

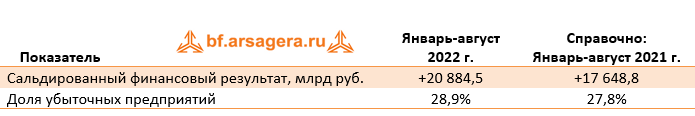

В конце октября Росстат опубликовал данные о сальдированном финансовом результате деятельности крупных и средних российских компаний (без учета финансового сектора) по итогам января-августа 2022 года. Этот показатель составил 20,88 трлн руб., в то время как за аналогичный период 2021 года сопоставимый круг предприятий заработал 17,65 трлн руб. Таким образом, рост сальдированной прибыли составил 18,3%.

Что касается доли убыточных организаций, то она увеличилась на 1,1 п.п. по сравнению с аналогичным периодом предыдущего года до 28,9%. Динамика сальдированного результата в разрезе видов деятельности представлена в таблице ниже:

В отчетном периоде подавляющее большинство представленных Росстатом видов деятельности зафиксировали, как и прежде, положительный сальдированный финансовый результат. Не вызвал удивления и традиционный сальдированный убыток сектора Почтовая связь и курьерская деятельность, который составил 30,8 млрд руб. Большинство отраслей, зафиксировавших положительный сальдированный финансовый результат, в отчетном периоде его увеличили. В Сельском хозяйстве за восемь месяцев рост результата составил 16,2% (за январь-июль рост составлял 26,7%). Добывающие предприятия увеличили свой финансовый результат на 6,2% (при этом темп роста замедлился с 15,1% по итогам семи месяцев). Строительство, имеющее невысокую базу показателя, нарастило свой финансовый результат в 4,2 раза (по итогам семи месяцев рост составлял 4,1 раза). Также значительный рост с учетом своей базы продемонстрировали виды деятельности Обрабатывающие производства и Оптовая, розничная торговля и ремонт (наряду с Добычей, это одни из крупнейших отраслей по финансовому результату). Они нарастили сальдированный финансовый результат на 17,8% и 31,1% соответственно. С другой стороны отрасли Информация и связь, а также Водоснабжение отразили снижение сальдированного финансового результата (на 30,2% и 8,7% соответственно, при этом снижение замедлилось с 41,1% и 14,4% соответственно по итогам января-июля).

Переходя к банковскому сектору, отметим, что опубликованный Банком России в октябре традиционный обзор «О развитии банковского сектора», как и ранее, был представлен в усеченном виде (без информации о финансовом результате кредитных организаций, а также без совокупного аналитического баланса банковского сектора).

В своем обзоре из ключевых тенденций сентября ЦБ отмечает значительный рост корпоративного кредитования (портфель вырос на 2,5% или 1,3 трлн руб.), причем такой высокий рост сохраняется второй месяц подряд. В основном росли кредиты в рублях у компаний из широкого круга отраслей (нефть и газ, металлургия, розничная торговля, транспорт, химическая промышленность). Что же касается розничного кредитования, то оно выросло на 1,6% после увеличения на 1,7% в августе. Основным драйвером розничного кредитования оставалась ипотека – по предварительным данным, ее прирост в сентябре составил 2,4%, что выше среднемесячного уровня 2021 года. Выдачи выросли на 13% (518 млрд руб.), при этом вторичный рынок рос быстрее первичного (15% против 11%).

Со стороны привлечения средств отметим увеличение средств юридических лиц на 2,3% (+0,9 трлн руб.). При этом сохраняется тенденция роста рублевых остатков при сокращении валютных, в том числе из-за конвертации отдельными клиентами своих средств из валюты в рубли. В основном приток обеспечили компании из нефтегазовой отрасли на фоне высоких цен на энергоносители. Что касается средств населения, то их объем снизился на 1,4% (-458 млрд руб.). При этом Банк России отмечает, что отток пришелся на вторую половину сентября, когда увеличилось количество уехавших из страны людей, которые брали с собой наличные деньги. Вместе с тем, прирост средств населения на счетах эскроу ускорился до 2,6% (+101 млрд руб.) после 1,7% в августе на фоне роста ипотечных выдач.

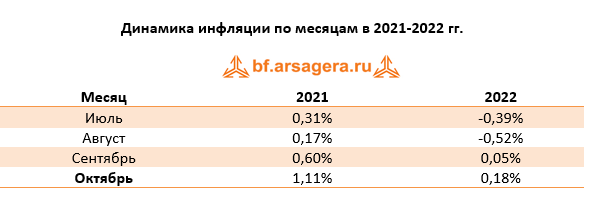

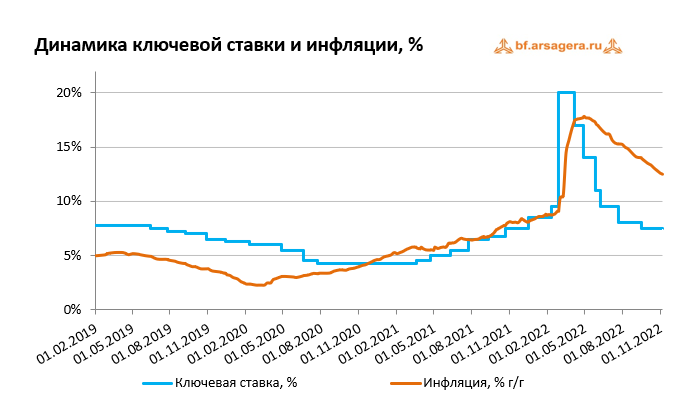

Переходя к динамике цен на потребительском рынке, отметим, что в течение большей части октября 2022 года наблюдались низкие темпы недельной инфляции, от 0,02% до 0,08%. За весь октябрь цены увеличились на 0,18%. По итогам десяти месяцев цены выросли на 10,7%, а в годовом выражении рост цен замедлился до 12,6% после 13,7% месяцем ранее.

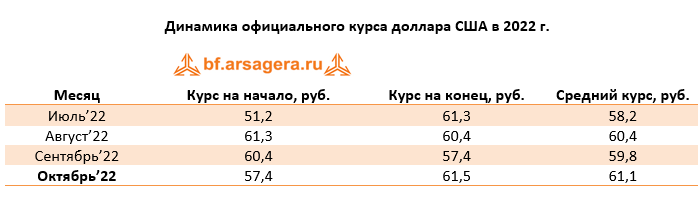

Одним из ключевых факторов, влияющих на изменение потребительских цен, является динамика валютного курса. Несмотря на увеличение средней цены на нефть по итогам октября по отношению к сентябрю, курс рубля за это время ослаб, при этом к концу месяца значение составило 61,5 руб. после 57,4 руб. месяцем ранее.

Отметим, что 28 октября состоялось очередное заседание Совета директоров Банка России, на котором было принято решение о сохранении ключевой ставки на уровне 7,5% годовых. По итогам заседания было отмечено, что текущие темпы прироста потребительских цен в целом остаются низкими, способствуя дальнейшему замедлению годовой инфляции. Инфляционные ожидания населения и бизнеса находятся на повышенном уровне и несколько выросли по сравнению с летними месяцами. Прогноз по инфляции на конец 2022 года был уточнен ЦБ до 12-13% (ранее диапазон составлял 12-15%) и он учитывает, в том числе, перенос сроков индексации тарифов ЖКХ, которая пройдет в конце текущего года. Кроме того, по оценкам Банка России, частичная мобилизация будет сдерживающим фактором для динамики потребительского спроса и инфляции на горизонте ближайших месяцев. Однако в последующем ее эффекты будут проинфляционными за счет усиления ограничений на стороне предложения.

Отметим, что курс доллара не отреагировал значимым образом на решение Совета директоров по ключевой ставке.

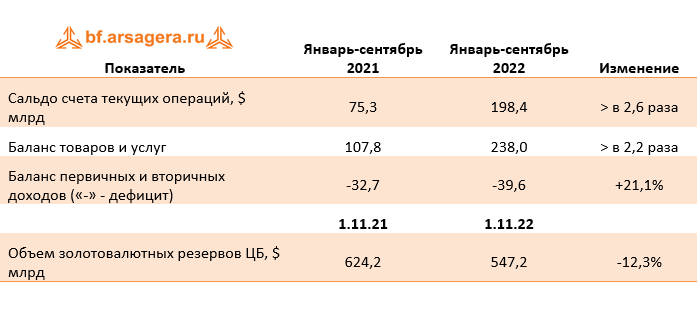

В долгосрочной перспективе фундаментальная картина на валютном рынке должна определяться платежным балансом (в части потоков от торговли товарами и услугами, а также потоками капитала). К сожалению, ни ЦБ, ни Росстат не опубликовали в сентябре сведений о внешней торговле товарами. Однако Банк России выпустил предварительную оценку ключевых агрегатов платежного баланса страны по итогам января-сентября 2022 года.

Так, согласно данным ЦБ, профицит сальдо счета текущих операций платежного баланса России выросло в 2,6 раза по сравнению с аналогичным периодом 2021 года и составило $198,4 млрд. Определяющую роль в динамике текущего счета платежного баланса сыграло положительное сальдо баланса товаров и услуг, превысившее на $130,2 млрд показатель за аналогичный период прошлого года на фоне благоприятной ценовой конъюнктуры основных товаров российского экспорта и снижения стоимости объемов импорта. При этом совокупный дефицит прочих компонентов текущего счета также вырос, в том числе, за счет снижения полученных инвестиционных доходов и трансфертов от нерезидентов.

Что касается динамики золотовалютных резервов, то по состоянию на 1 ноября на годовом окне их объем снизился на 12,3% до $547,2 млрд.

Выводы:

- ВВП по итогам сентября 2022 года, согласно оценке Минэкономразвития, снизился на 5% после сокращения на 4% в августе. По итогам девяти месяцев 2022 года ВВП сократился на 2%;

- Промпроизводство в сентябре 2022 года в годовом выражении сократилось на 3,1% после снижения на 0,1% в августе, при этом по итогам января-сентября промпроизводство все еще показывает увеличение на 0,4%;

- Сальдированный финансовый результат нефинансовых организаций в январе-августе 2022 года составил 20,9 трлн руб., показав рост на 18,3% по сравнению с аналогичным периодом предыдущего года;

- На потребительском рынке в октябре 2022 года цены подросли на 0,18% после увеличения цен на 0,05% в сентябре, при этом в годовом выражении по состоянию на 1 ноября инфляция замедлилась до 12,6% после 13,7% по состоянию на 1 октября. За десять месяцев 2022 года инфляция составила 10,7%;

- Среднее значение курса доллара США в октябре 2022 года увеличилось до 61,1 руб. после 59,8 руб. месяцем ранее. При этом на конец месяца курс доллара составил 61,5 руб.;

- Значение ключевой ставки по итогам заседания Совета директоров Банка России, состоявшегося 28 октября, было сохранено на уровне 7,5% годовых;

- Сальдо счета текущих операций, согласно предварительной оценке, по итогам девяти месяцев 2022 года выросло в 2,6 раза до $198,4 млрд;

- Объем золотовалютных резервов России по состоянию на 1 ноября на годовом окне сократился на 12,3% и составил $547,2 млрд.

Комментарии 50

Владислав Корсунский

Владислав Корсунский

Михаил Попков

Михаил Попков

Михаил Попков

Иван Позднев

Владислав Корсунский

Дмитрий Попов

Владислав Корсунский

Дмитрий, здравствуйте! Косвенным образом эту информацию можно получить из «Обзора банковского сектора Российской Федерации», публикуемого Банком России. Один из его разделов – «Основные характеристики кредитных операций банковского сектора». Исходя из предоставленных там данных, общий объем выданных кредитов, приходящийся на финансовые и нефинансовые компании-резиденты РФ, можно оценить в 43,9 трлн руб. по состоянию на 1 июня 2020 года. В том числе из этой суммы 8 трлн руб. приходятся на кредиты в иностранной валюте. Однако нужно иметь в виду, что эти данные оставляют за скобками объемы кредитов, предоставленных российским компаниям зарубежными кредитными организациями, а также не учитывают объемы размещенных корпоративных облигаций.

Дмитрий Попов

Владислав Корсунский

Дмитрий Попов

Владислав Корсунский

Дмитрий Попов

Владислав Корсунский

Гость

Владислав Корсунский

Лев Кунегин

Владислав Корсунский

Сергей Соловьёв

Владислав Корсунский

Посетитель

Владислав Корсунский

Николай Строилов

Владислав Корсунский

Сергей, спасибо за Ваш вопрос! Действительно, такие уровни доходности облигаций ГТЛК выглядят выделяющимися на фоне более низких доходностей других бумаг компаний с государственным участием. Однако стоит иметь в виду, что в кризисных условиях такой вид деятельности как лизинг достаточно сильно уязвим к рискам. Поэтому следует внимательно следить за кредитным качеством и изменениями кредитного рейтинга таких компаний. На данный момент ГТЛК имеет рейтинг "B+" (относящийся к категории спекулятивных) от агентства Standard & Poor's, что соответствует уровню банков второго эшелона. Кроме того, важно понимать, что значимость ГТЛК для правительства может быть ограничена. В 2011 году "Финансовая лизинговая компаний" (ФЛК), также находящаяся под контролем государства, была признана банкротом. Данный случай может говорить о том, что в критической ситуации правительство может отказаться спасать и ГТЛК. Это, в том числе, и выражается в повышенной доходности бумаг компании. Тем не менее, в соответствии с нашей методикой оценки кредитного качества, компания относится к группе 5.2 и является кредитоспособной, что позволяет приобретать ее ценные бумаги.

Сергей Соловьёв

Владислав Корсунский

Андрей Жучков

Владислав Корсунский

Николай Николаев

Андрей Жучков

Андрей Грищенко

Владислав Корсунский

Андрей Грищенко

Владислав Корсунский

Андрей Грищенко

Alexey Golyakov

Владислав Корсунский

Николай Николаев

Владислав Корсунский

Николай Николаев

Alexey Golyakov

Артем Абалов

Николай Николаев

Артем Абалов

Дмитрий Трефилов

Сергей Тишин

Дмитрий Трефилов

Сергей Тишин

С. Г.О.