Полюс (PLZL)

Цветная металлургия

Итоги 2015 года: лидерство по операционной эффективности и возможный конец публичной истории

ПАО «Полюс Золото» раскрыло консолидированную финансовую отчетность по МСФО.

Выручка компании выросла более чем наполовину – до 134 млрд рублей. Главной причиной увеличения стала девальвация национальной валюты – рублевая цена за унцию, по нашим расчетам, увеличилась на 50%. Кроме того, компания увеличила добычу золота на 3.6% - до 1 746 тыс. унций. Рост производства наблюдался на всех месторождениях кроме россыпных, также компания начала добычу на Попутнинском месторождении.

Операционные расходы прибавили только 20%, составив 62.4 млрд рублей, в числе причин роста – увеличение материальных затрат до 12.5 млрд рублей (+16%), затрат на персонал до 14.6 млрд рублей (+19%) и отчислений по НДПИ до 8.5 млрд рублей (+44%). Рост на 29% - до 8.6 млрд рублей – продемонстрировали коммерческие и административные расходы. В итоге прибыль от продаж выросла более чем вдвое, достигнув 71.4 млрд рублей.

Объем финвложений в отчетном периоде у компании вырос до 179 млрд рублей, что принесло более 4 млрд рублей в виде финансовых доходов. Еще 10 млрд рублей доходов принесли положительные курсовые разницы. Долговое бремя за год увеличилось на 58 млрд рублей – до 160 млрд рублей, финансовые расходы составили 2.5 млрд рублей. Одним из главных событий отчетности по итогам 2014 года стало отражение расходов по инвестиционной деятельности в размере 52.5 млрд рублей, связанных отрицательной переоценкой валютно-процентных свопов и убытков от валютных колларов. В отчетном периоде такие расходы существенно сократились, составив, тем не менее, значительную сумму – 9 млрд рублей, обусловленную, прежде всего, все той же отрицательной переоценкой валютно-процентных свопов. В итоге чистая прибыль компании составила 60 млрд рублей против убытка в 24 млрд рублей годом ранее.

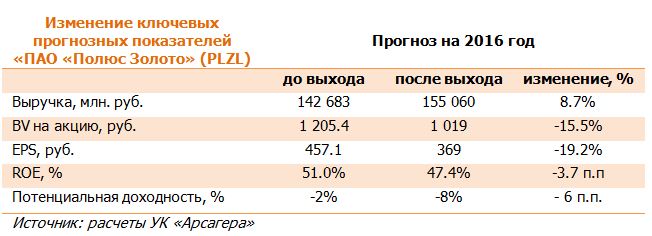

В целом отчетность вышла в соответствии с нашими ожиданиями, при этом мы несколько понизили прогнозы финансовых результатов после уточнения прогноза по переоценке финансовых вложений.

Отметим, что материнская компания, Polys Gold International Limited, чьей операционной компанией является ПАО «Полюс Золото», стала самой эффективной по операционной рентабельности золотодобывающей компанией мира из 10 крупнейших, согласно сообщению «Ведомостей».

При этом, на наш взгляд, публичная история ПАО «Полюс золото» может прерваться. Накануне «внучка» ПАО «Полюс Золото» - ООО «Полюс-Инвест» - направило информационный меморандум, в соответствии с которым владельцы обыкновенных акций компании и ее АДР по состоянию на конец операционного дня 10 марта могут направить заявки на выкуп акций. Цена приобретения обыкновенных акций определена на уровне 4 041.19 рублей, АДР – 2 020.60 рублей, всего компания готова выкупить до 33.14% уставного капитала. Направлением такого информационного меморандума и объясняется рост котировок компании с конца 2014 года до текущего момента в 7.5 раз. Напомним, что в настоящее время акции оценены рынком в 5.3 собственных капитала. По нашим оценкам, инструменты компании не обладают потенциальной доходностью, в золотодобывающей отрасли мы отдаем предпочтение обыкновенным акциям «Лензолото» и «Бурятзолото».

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 6

Елена Ланцевич

Владимир Михалкин

Анастасия Таганова

Андрей Валухов

Илья Подлипаев