Полюс (PLZL)

Цветная металлургия

Итоги 2018 г.: финансовые статьи спровоцировали кратный провал по чистой прибыли

Компания Полюс раскрыла консолидированную финансовую отчетность по МСФО за 2018 год.

Выручка компании выросла на 16,4% – до 184,7 млрд руб на фоне увеличения объемов продаж золота на 8,1% до 2,33 млн унций. Долларовая цена реализации золота выросла незначительно до 1 263 долларов за унцию (+0,3%). Дополнительную поддержку выручке оказало ослабление рубля.

Отметим, что компания увеличила производство золота в результате повышения объемов добычи на месторождениях Куранах (+16%), Олимпиада (+5,8%), Вернинское (+6,7%), а также вследствие отражения результатов Наталкинского месторождения, добыча на котором началась в четвертом квартале прошлого года.

Операционные издержки увеличились на 19,1%, составив 88,1 млрд рублей. Рост показали такие статьи, как расходы на материалы (+23,9%, 16,1 млрд рублей), расходы на оплату труда (+17,3%, 18 млрд рублей), затраты на топливо (+44,3%, 6,2 млрд рублей) и отчисления по НДПИ (+16,9%, 10,1 млрд рублей). При этом положительный эффект в размере 8,8 млрд рублей был вызван поступлением части добытого золота в запасы. Коммерческие и административные затраты увеличились на 22,2% – до 15 млрд рублей. В итоге прибыль от продаж выросла на 14,1% - до 96,6 млрд рублей.

Чистые финансовые расходы компании составили 62,4 млрд рублей. Величина долга с начала года выросла с 247 млрд рублей до 277 млрд рублей, что сказалось и на увеличении процентных расходов, составивших 12,7 млрд рублей (+9,6%). Отрицательные курсовые разницы по валютному долгу составили 33 млрд рублей против положительных курсовых разниц в 7,7 млрд рублей годом ранее. Помимо всего прочего в отчетном периоде компания зафиксировала расходы по инвестиционной деятельности в размере 18,3 млрд рублей, что, по большей части, связано с переоценкой валютно-процентных свопов. В результате чистая прибыль снизилась в 2,6 раз – до 28,2 млрд рублей.

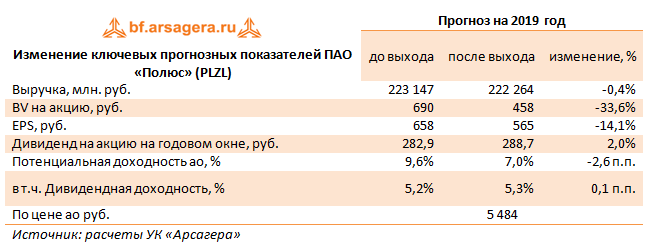

Вышедшие результаты оказались хуже наших ожиданий по годовой чистой прибыли, что отразилось на снижении прогноза собственного капитала. По итогам вышедшей отчетности мы понизили размер прогнозной чистой прибыли, что связано, в основном, с ростом операционных и финансовых расходов. Напомним, компания планирует дальнейшее увеличение производственных показателей за счет роста добычи на большинстве месторождений, а также недавнего ввода в эксплуатацию стратегического проекта компании – Наталкинского месторождения (мощность 470 тыс. унций в год).

Отметим также, что по итогам второго полугодия 2018 г. Совет директоров планирует рекомендовать к выплате $296 млн в виде дивидендов, что соответствует $2,2 на акцию.

Мы не приводим в таблице значение ROE ввиду его чрезмерно высокого значения.

Акции Полюса торгуются с P/E 2019 порядка 10 и P/BV 2018 около 12 и не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

-

Качество корпоративного управления

Вы можете ознакомиться с таблицей, отражающей оценку качества корпоративного управления эмитента

Комментарии 6

Елена Ланцевич

Владимир Михалкин

Анастасия Таганова

Андрей Валухов

Илья Подлипаев