Интер РАО ЕЭС (IRAO)

Электрогенерация

Итоги 1 кв. 2020 г.: слабое начало года

ПАО «Интер РАО ЕЭС» раскрыло финансовую отчетность по МСФО за 1 квартал 2020 года. Обратимся к анализу результатов в разрезе сегментов.

Выручка сбытового сегмента составила 189,1 млрд руб. (+1,7%). Позитивного эффекта удалось достичь за счет роста среднеотпускных цен (+4,6%) гарантирующих поставщиков для конечных потребителей, а также за счет роста клиентской базы. При этом затраты на приобретение и передачу электроэнергии увеличивались медленнее выручки, что привело к более высоким темпам роста показателя EBITDA, составившего 8 млрд рублей (+14,2%).

Доходы ключевого сегмента «Интер РАО – Электрогенерация» показали снижение на 13,2%, достигнув 46,4 млрд рублей. Выручка от реализации электроэнергии упала на 26,7%, составив 18,3 млрд рублей на фоне снижения полезного отпуска и роста средних отпускных цен. Падение полезного отпуска произошло в связи с ограничениями, введёнными из-за сдерживания распространения коронавирусной инфекции, а также климатического фактора: высокие температуры в зимний период привели как к снижению энергопотребления, так и к росту выработки в гидроэнергетике из-за рекордного притока воды в водохранилища. В результате на ОРЭМ значительно возрос объем предложения, и снизились цены на рынке на сутки вперед. Кроме того с 1 января 2020 года был осуществлен вывод из эксплуатации неэффективного оборудования двух энергоблоков Каширской ГРЭС суммарной мощностью 900 МВт.

Положительную динамику показала выручка от реализации мощности, прибавившая лишь 1% и составившая 26,7 млрд рублей Снижение объёмов реализации мощности на 3,2% (или на 0,9 млрд рублей) компенсировано положительным влиянием цены реализации ДПМ, полагающейся к получению по истечении 72 месяцев поставки мощности ДПМ Южноуральской ГРЭС-2, Черепетской ГРЭС и Джубгинской ТЭС (рост выручки на 1,2 млрд рублей).

Кроме того, на рост выручки оказала влияние реализация мощности арендуемых объектов ООО «Калининградская генерация», поставляющих мощность в Калининградской области (в частности, энергоблоки 3 и 4 Прегольской ТЭС в условиях ввода в феврале и апреле 2019 года соответственно). Напомним, что ООО «Калининградская генерация» принадлежит Роснефтегазу (99,99% УК) и Интер РАО (0,01% УК). Целью учреждения компании было строительство четырех электростанций (четвертая – Приморская ТЭС – будет введена в эксплуатацию в конце 2020 г.) в Калининградской области для обеспечения энергетической безопасности региона.

Операционные расходы сегмента снижались медленнее выручки, составив 24,2 млрд руб. (-16,8%). В итоге EBITDA ключевого сегмента показала падение на 7,2% - до 23,3 млрд рублей. Также отметим, что доля в прибыли совместных предприятий представлена 75% пакетом в Нижневартовской ГРЭС, которая в отчетном периоде испытала рост выработки, что позволило получить долю в ее прибыли в размере 1,1 млрд рублей (+46,7%).

*- в таблице приведены суммарные операционные показатели и выручка по РСБУ в разбивке по направлениям АО «ТГК-11» и АО «Томская генерация», входящие в сегмент «ТГК-11». Выручка двух этих акционерных обществ суммарно ниже выручки, которую Интер РАО приводит в своей отчетности для этого сегмента. На наш взгляд, это связано с тем, что доходы от реализации тепла «Омск РТС» и «ТомскРТС» (дочерних предприятий АО «ТГК-11» и АО «Томская генерация» соответственно) не учитываются в результатах материнских компаний.

Выручка сегмента ТГК-11 сократилась на 4,8%, составив 11,6 млрд рублей. Существенное падение цен на электроэнергию на рынке «на сутки вперед» привело к снижению доходов от продаж электроэнергии до 2,6 млрд рублей (-10,1%), несмотря на ограниченное уменьшение полезного отпуска лишь на 0,5%. Рост тарифов повлиял на сохранение доходов от теплоэнергии на прежнем уровне, составивших 4,2 млрд рублей. Выручка от продаж мощности показала падение на 9,7%, составив 1,8 млрд рублей, главным образом, в связи с окончанием с 01 января 2020 года действия договоров ДПМ (ГРЭС-2) и переводом реализации данной мощности на договоры КОМ и РД в АО «Томская генерация», кроме того в АО «ТГК-11» было зафиксировано снижение цены ДПМ и КОМ. Операционные затраты показали большое снижение и составили 7,5 млрд руб. (-6,3%). В итоге EBITDA сегмента сократилась на 2,1% - до 4,1 млрд рублей.

*- в таблице приведены операционные показатели и выручка в разбивке по направлениям ООО «Башкирская генерирующая компания» по данным РСБУ. Выручка этого общества ниже выручки, которую Интер РАО приводит в своей отчетности для этого сегмента. На наш взгляд, это связано с тем, что доходы от реализации тепла ООО «БашРТС» (дочерней компании ООО «Башкирская генерирующая компания») не учитываются в результате материнской компании.

Выручка башкирского сегмента сократилась на 3,8%, составив 18 млрд рублей. Существенно упали доходы от реализации электроэнергии, составившие 6,3 млрд рублей (-12,4%), по причине снижения цены на рынке «на сутки вперед» на фоне сокращения потребления электроэнергии в ЕЭС. Доходы от продаж мощности прибавили 8,9% - достигнув 2,6 млрд рублей, что было обусловлено началом продаж мощности Затонской ТЭЦ как объекта, введенного по ДПМ, а также ростом средневзвешенной цены мощности. Снижение отпуска теплоэнергии привело к падению выручки по этому направлению до 4,2 млрд рублей (-2%). Уменьшение выработки привело к сокращению затрат на топливо до 8,7 млрд рублей (-8,1%) и расходов на приобретение и передачу (-0,4%). При этом показатель EBITDA продемонстрировал увеличение на 8,2% - до 5,2 млрд рублей.

Выручка в данном сегменте рухнула на 46,9% и составила 11 млрд рублей на фоне значительного сокращения экспорта электроэнергии в Финляндию и Литву из-за аномально тёплой зимы 2020 года во всех приграничных с Российской Федерацией странах, а также высокой водностью и ветреной погодой в Европе. Операционные расходы сократились более медленным темпами, в итоге EBITDA упала на 71,1%, достигнув 1,9 млрд рублей.

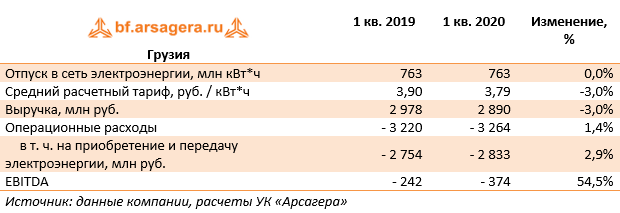

Доходы грузинских активов показали снижение – выручка составила 2,9 млрд рублей (-3%) на фоне нулевой динамики отпуска электроэнергии в сеть и более низкого среднего расчетного тарифа на электроэнергию (-3%). Операционные расходы увеличились на 1,4% - до 3,3 млрд рублей, в итоге отрицательная EBITDA выросла в 1,5 раза и составила 374 млн рублей.

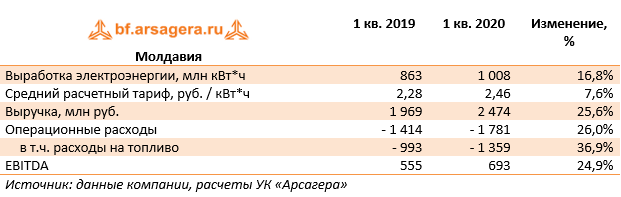

Молдавские активы принесли выручку в размере 1 млрд руб. (+25,6%) на фоне роста среднего расчетного тарифа (+7,6%) и увеличения выработки электроэнергии (+16,8%). Аналогичный рост затрат на топливо и прочих операционных расходов привели к увеличению EBITDA до 693 млрд рублей (+24,9%).

По Турецкому направлению отметим завершение в отчетном периоде проекта Trakya Elektrik, в связи отказом Интер РАО продлевать концессию по этому активу. Станция перешла турецкой стороне.

Отдельно отметим, что отрицательная EBITDA сегмента «Инжиниринг» составила 28 млн рублей, а расходы корпоративного центра увеличились с 1,1 млрд рублей до 1,4 млрд рублей.

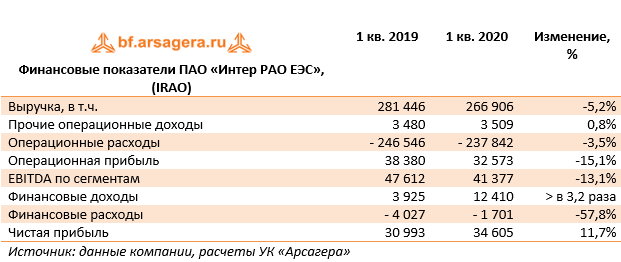

Далее обратимся к анализу совокупных финансовых результатов компании.

Как видно из таблицы, суммарная EBITDA по сегментам показала падение на 13,1% - до 41,4 млрд рублей. Финансовые доходы увеличились в 3,2 раза, а финансовые расходы – более чем в 2 раза на фоне положительных курсовых разниц (9 млрд руб.). Долговые обязательства компании на конец отчетного периода составили 3,1 млрд рублей, а суммарный объем денежных средств и финвложений - 297 млрд рублей.

В итоге чистая прибыль увеличилась на 11,7% - до 34,6 млрд рублей.

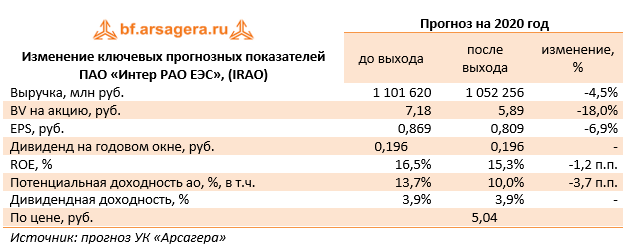

По итогам внесения фактических данных мы несколько понизили прогноз финансовых результатов компании в результате более низких тарифов и объемов полезного отпуска в сегменте «Трейдинг» на всем периоде прогнозирования. Отметим также заявление менеджмента компании о том, что Совет директоров не планирует пересматривать текущую дивидендную политику, предусматривающую выплаты в размере 25% от чистой прибыли (мы отказались от прогноза по росту дивидендной нормы до 35% и в дальнейшем до 50%, как у других госкомпаний). Кроме того, мы перенесли сроки реализации квазиказначейского пакета собственных акций компании на последующие годы, что привело к изменению ожиданий по размеру собственного капитала на конец текущего года. Следствием указанных изменений стало снижение потенциальной доходности акций компании.

Акции Интер РАО ЕЭС торгуются с P/BV 2020 около 0,8 и не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

Комментарии 17

Артем Абалов

Алексей Волошин

Елена Ланцевич

Никита Селенков

Александр Шадрин

Александр Шадрин

Добрый день! Мы делаем прогнозы на год, и это не цена акции, а значение потенциальной доходности на годовом окне, которая может реализоваться. Рекомендую ознакомиться с материалами Как инвестировать в акции, используя потенциальную доходность? и Система управления капиталом: определение потенциальной доходности от владения активом

Артем Абалов

Гость

Артем Абалов

Гость

Елена Ланцевич

С. Г.О.

Елена Ланцевич

alex 1273