Сегежа Групп (SGZH)

Прочие

Итоги 1 п/г 2021: начало аналитического покрытия

Мы начинаем аналитическое покрытие акций компании Segezha Group – одного из крупнейших холдингов целлюлозно-бумажной отрасли и деревообработки в России и в мире.

Компания является вертикально интегрированной: в ее владении находится база лесных ресурсов с расчетной лесосекой на уровне 8,1 м3, которая служит источником сырья для производства ключевых продуктов - бумаги и упаковки, фанеры, пиломатериалов, ДВП. Сегежа преимущественно ориентирована на внешние рынки сбыта: на экспортные продажи приходится более 70% от общего оборота, при этом на продажи в Европу - более 30%.

В апреле 2021 года Сегежа провела IPO акций на Московской бирже, в результате которой ей удалось привлечь инвестиции в размере 30 млрд руб., которые планируется направить на финансирование инвестиционной программы и оптимизацию долговой нагрузки. По итогам первичного размещения доля акций в свободном обращении составила около 24%, а доля контролирующего акционера в лице АФК «Системы» снизилась с 97% до 74%.

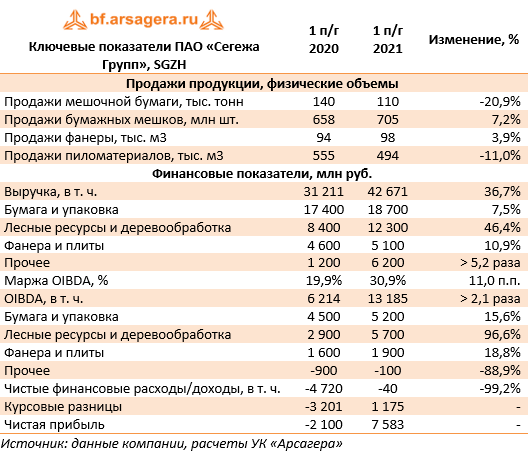

Рассмотрим основные показатели вышедшей консолидированной отчетности за 1 полугодие 2021 г.

В отчетном периоде совокупная выручка компании выросла на 36,7% и составила 42,7 млрд руб. При этом маржинальность OIBDA увеличилась с 19,9% до 30,9%, и в итоге OIBTDA составила 13,2 млрд руб., показав двухкратный рост. Для лучшего понимания динамики финансовых показателей проанализируем результаты компании в сегментном разрезе.

В сегменте «Бумага и упаковка» зафиксировано падение продаж мешочной бумаги более, чем на 20% на фоне снижения производства по причине проведения ремонтных работ на Сегежском ЦБК. Это было компенсировано ростом продаж бумажных мешков (главным образом цементного мешка) на 7,2% на фоне восстановления спроса в строительной отрасли, и в итоге выручка сегмента достигла 18,7 млрд руб. (+7,5%). OIBDA сегмента также показала рост и составила 5,2 млрд (+15,6%).

Выручка сегмента «Лесные ресурсы и деревообработка» выросла на 46,4% и составила 12,3 млрд руб., несмотря на снижение физических объемов продаж пиломатериалов. Главным драйвером увеличения выручки стал рост цен на пиломатериалы в силу отложенного спроса в строительной отрасли. Наряду с развитием собственной базы лесозаготовок и строгого контроля затрат, это способствовало увеличению OIBDA сегмента почти в два раза до 5,7 млрд руб.

Выручка в сегменте «Фанеры и плиты» выросла почти на 11% и превысила 5 млрд руб. в связи с увеличением цен и объемов продаж фанеры. OIBDA увеличилась на 18,8% и составила 1,9 млрд руб. Причиной положительной динамики финансовых показателей послужило повышение цен на фанеру за счет отложенного спроса в строительной отрасли, а также повышение доли высокомаржинальных продуктов в структуре продаж сегмента.

Выручка сегмента «Прочее» показала наиболее впечатляющий рост и составила 6,2 млрд руб., увеличившись более, чем в 5,2 раза. Это стало следствием увеличения объема производства КДК и домокомплектов в 6,5 раз за счет запуска новой линии сращивания. При этом OIBDA в сегменте по-прежнему демонстрирует отрицательное значение (убыток 100 млн руб. против убытка в 900 млн руб. в прошлом году), поскольку данный сегмент включает в себя расходы управляющей компании и других юридических лиц, не генерирующих выручку.

Вернемся к рассмотрению консолидированных результатов Сегежи.

Чистые финансовые расходы испытали значительное сокращение по сравнению с прошлым годом. Главным образом это связано с высокой амплитудой колебаний курсовых разниц: из-за большого объема долга в валюте усиление курса евро и доллара в прошлом году стало причиной крайней высоких отрицательных курсовых разниц. Постепенная коррекция курса в текущем году развернула значение курсовых разниц в положительную сторону. В совокупности с увеличением процентных доходов на фоне увеличения свободных денежных средств в результате IPO, чистые финансовые расходы составили всего 40 млн руб. (в прошлом году – 4,7 млрд).

В итоге Сегежа вышла на значение чистой прибыли свыше 7,5 млрд руб. против убытка годом ранее.

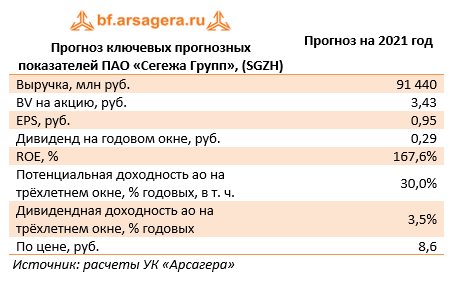

Отметим, что в компании принята дивидендная политика, в соответствии с которой дивидендные выплаты в период 2021- 2023 гг. составят от 3 до 5,5 млрд руб., а начиная с 2024г., они будут выплачиваться исходя из нормы 75%-100% от свободного денежного потока. Оценив размер запланированных капитальных вложений компании и источников их покрытия, мы предположили, что дивиденд на акцию по итогам 2021 года может составить около 0,3 руб. на акцию.

Ниже представлен наш прогноз ключевых финансовых показателей на текущий год. Аномально высокое значение ROE объясняется ожидаемым скачком чистой прибыли при низком значении собственного капитала на конец 2020 года. В связи с наполнением собственного капитала в результате IPO ожидается, что показатель ROE в дальнейшем скорректируется и примет адекватное значение.

В настоящий момент акции Segezha Group торгуются исходя из P/E 2021 около 9 и P/BV около 2,5 и пока не входят в число наших приоритетов.

___________________________________________

|

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

|

-

Посмотреть прогноз финансовых показателей

Вы можете ознакомиться с таблицей аналитических прогнозов и историей их изменений.

-

Качество корпоративного управления

Вы можете ознакомиться с таблицей, отражающей оценку качества корпоративного управления эмитента

Комментарии 6

Елена Ланцевич

Александр Борисовский

Анастасия Таганова

Сергей Трунов

Милана Попова

Александр Щемлев